Tesouro anuncia captação no mercado internacional

Será emitido um novo título de 30 anos com vencimento em 2050, além de novas emissões de títulos de 10 anos

O Tesouro Nacional anunciou operações de emissão e recompra de títulos da dívida denominados em dólares. O objetivo da operação “é melhorar a eficiência e consolidar benchmarks da curva denominada em dólares”.

As captações não visam comprar dólares para gerenciamento da dívida, mas sim servir de ponto de referência para empresas privadas também acessarem o mercado. O Tesouro também faz as operações para melhorar gerenciar o perfil da dívida, alongando prazos e reduzindo custos.

Na operação anunciada nesta segunda-feira, será emitido um novo título de 30 anos com vencimento em 14 de janeiro de 2050, o Global 2050. Além disso, haverá nova emissão do título de 10 anos já existente, o Global 2029, que tem vencimento em 30 de maio de 2029.

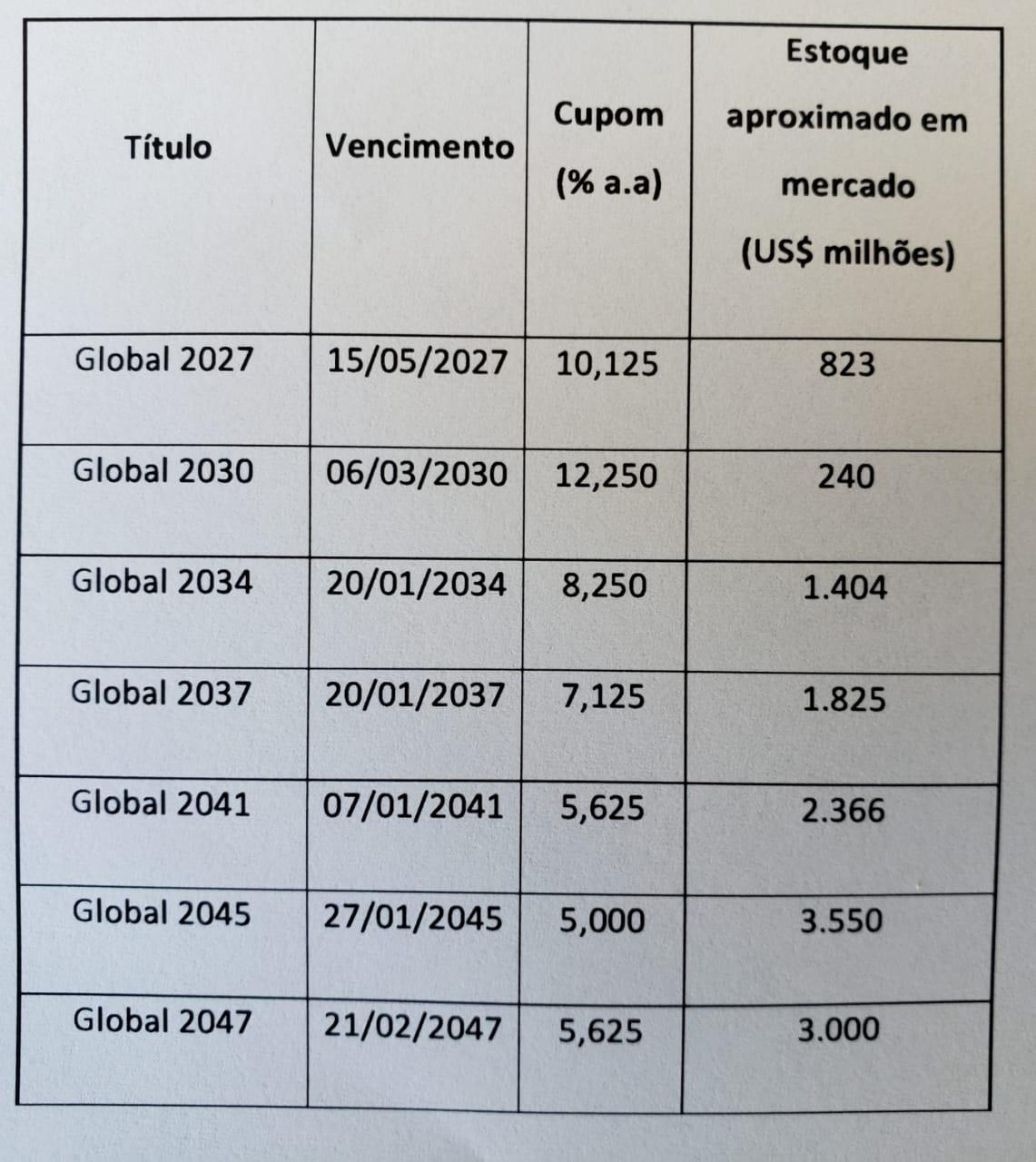

Também serão realizadas operações de recompra de títulos com vencimentos entre 2027 e 2047 (veja quadro abaixo).

A operação é liderada pelos bancos BNP Paribas, Citibank e Goldman Sachs. Os títulos serão emitidos no mercado global e o resultado será divulgado no fim do dia.

Leia Também

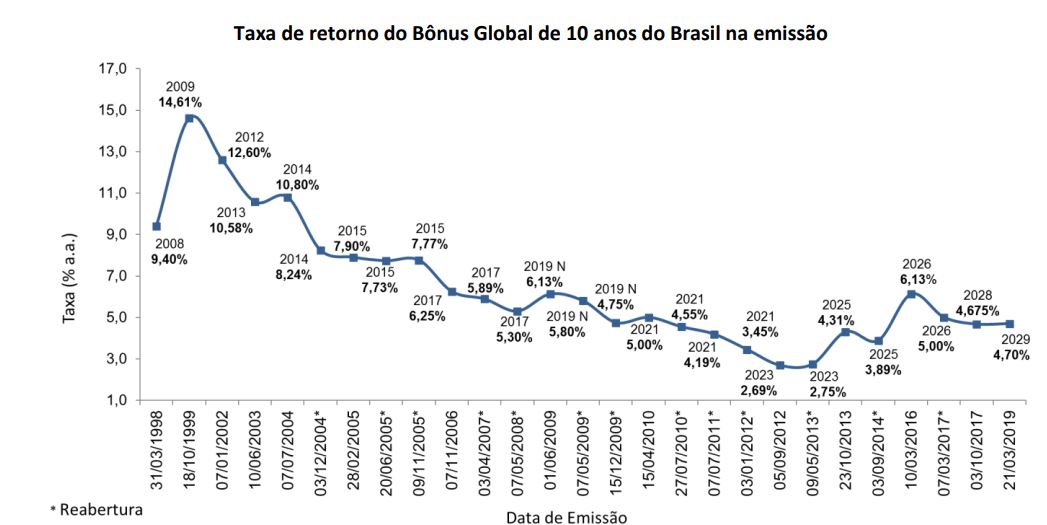

A última emissão externa tinha ocorrido no fim de março, com o lançamento do Global 2029. O papel saiu com taxa de 4,7% ao ano e spread de 215,8 pontos sobre o título americano de 10 anos. Foi a menor taxa desde a perda do grau de investimento.

Aneel propõe devolver R$ 50,1 bi a consumidores em até cinco anos

Após processos judiciais que se arrastaram por mais de dez anos, a Justiça entendeu que a cobrança dos encargos era feita de forma irregular

Debate sobre autonomia do BC e auxílio emergencial são destaques do dia para o mercado

Auxílio emergencial, interferência na Petrobras e pacote de ajuda trilionário: o que você precisa saber hoje para estar preparado para o mercado

Petrobras conclui venda de participação na BSBios e recebe R$ 253 milhões

Além deste montante, serão mantidos mais R$ 67 milhões em conta vinculada para indenização de eventuais contingências e liberados conforme o previsto em contrato

Twitter registra alta de 87% em lucro do 4º trimestre; ação sobe

Número de usuários ativos diários monetizáveis do Twitter entre outubro e dezembro de 2020 subiu 27% e chegou a 192 milhões

Neoenergia tem lucro aos controladores de R$ 996 milhões, alta de 61%

No acumulado de 2020, o lucro atingiu R$ 2,809 bilhões, 26% superior em relação ao R$ 2,229 bilhões anotados no exercício anterior

O ‘robô’ vai vender R$ 1,5 bilhão aos tubarões

Com o Vinícius de férias, cá estou eu de volta nesta newsletter da manhã. Acho que nem deu tempo de você sentir saudade, afinal, passamos o sábado juntos. Espero não estar enferrujada. Eu sei que em dia de semana você está mais ocupado e é mais “responsa” trazer sugestões de leitura. Vamos lá… Há um […]

Reforma administrativa vai hoje à CCJ, afirma Lira

A Proposta de Emenda à Constituição (PEC) prevê a reestruturação do chamado RH do Estado

Auxílio sem compromisso fiscal e interferência na Petrobras devem desanimar Bolsa hoje

Pegue seu guarda-chuvas (ou sua regata) e confira os principais destaques do dia: inflação, ajuda fiscal nos EUA e auxílio emergencial

Nascida com foco na pessoa física, Warren agora também mira grandes fortunas e institucionais

Corretora e distribuidora tem previsão de R$ 1,5 bilhão em ofertas a serem estruturadas ou coordenadas por seu segmento B2B, e pretende chegar ao fim deste ano com R$ 15 bilhões sob custódia

Projeto de autonomia do BC é fundamental para estabilidade monetária, diz Guedes

Ministro da Economia lembrou, inclusive, que a autonomia do Banco Central era algo previsto desde a criação da autarquia

IPO, imóveis ou bancos: qual a melhor forma de ganhar dinheiro em 2021?

Nesta segunda-feira (08), às 19h, você pode acompanhar ao vivo o debate mais quente sobre os temas do mercado financeiro no Seleção Empiricus.

Bolsonaro deve se reunir com presidente da Câmara para discutir novo auxílio emergencial

O auxílio começou com R$ 600, foi para R$ 300 e as discussões querem a volta dele, mas com parcelas de R$ 200

“Devo Investir no fundo Verde?”

A pergunta-título deste Day One tem chegado com certa frequência pra mim, virtual ou presencialmente. As razões são conhecidas. Depois de bastante tempo fechado para novas captações, o mitológico fundo Verde, de Luis Stuhlberger, volta a reabrir no varejo. Se você procura uma resposta objetiva, eu a antecipo: sim, entendo que seja uma boa alternativa […]

Mercado questiona transparência na política de preços da Petrobras

A estatal alterou de trimestral para anual a sua comparação de preços ao mercado internacional, mas a medida só foi comunicada seis meses depois

Modalmais anuncia aquisição da Eleven Research

Do ponto de vista operacional, ambas permanecem autônomas, com escritórios e times separados

Brasil supera 231 mil mortes e 9,5 milhões de infectados por covid-19

Em geral, os registros de casos e mortes são menores aos domingos e segundas-feiras em razão da dificuldade de alimentação dos dados pelas secretarias de Saúde nos finais de semana

Suzano, Renner, Usiminas e BB divulgam resultados; saiba o que esperar

Números a serem divulgados são do quarto trimestre, período marcado pela alta das expectativas de inflação e pelo ambiente político conturbado nos EUA, mas também pela retomada de alguns setores da economia

União Europeia quer Brasil engajado em pauta ambiental

A Europa aposta na chegada de Portugal à presidência do conselho rotativo da União Europeia para acelerar a negociação e sensibilizar o governo brasileiro

Quer investir no Verde? Então corra… mais de 1.500 pessoas levaram quase metade da capacidade da Vitreo no 1º dia e fundo pode fechar

Fundo Verde, que acumula valorização de 18.703% desde a sua criação, está fechado há anos e só faz aberturas pontuais (da última vez, durou dois dias); veja como investir

Visite a cozinha

Será que alguém já exerceu essa possibilidade? Pediu para ir ver como os alimentos são preparados, se o estabelecimento segue as normas de higiene?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP