Se sobe, não está cara! Uma ação para comprar e esquecer

Se você tiver uma grana para deixar parada por uns anos, tem poucas ações nas quais confio mais para o longo prazo. Essa empresa deve surfar a retomada da economia e está bem posicionada para continuar sendo líder no seu setor. O histórico de governança e a forte cultura organizacional também me animam – é o tipo de empresa da qual gosto de ser sócio.

Se eu te falar que no meio de Santa de Catarina, em uma cidade tranquila, de 130 mil habitantes, fica a sede de uma multinacional referência na produção e desenvolvimento de motores elétricos, com uma cultura organizacional invejável, presença nos principais mercados do mundo e um histórico de resultados fantástico, você acredita?

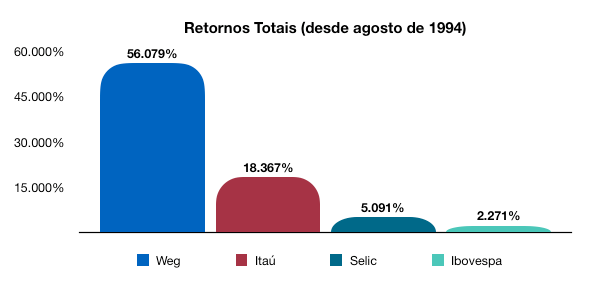

E se eu te falar que, desde a criação do real, é uma das ações que mais retorno trouxe para seus acionistas?

Se está parecendo bom demais para ser verdade, vale dar uma olhada numa tal de Weg (WEGE3), fundada em 1961 por um eletricista, um administrador e um mecânico: Werner Ricardo Voigt, Eggon João da Silva e Geraldo Werninghaus.

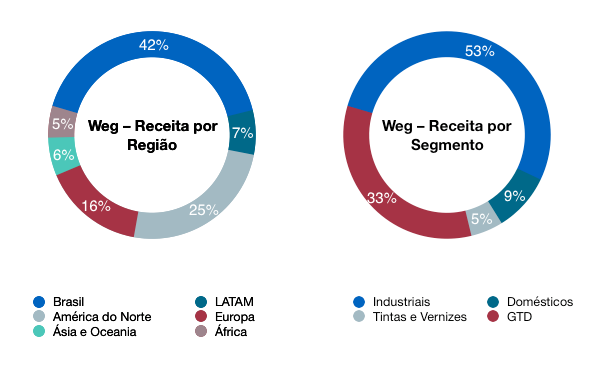

Por mais que você nunca tenha ouvido falar na empresa, há grandes chances de ter um produto da Weg na sua casa – a empresa é líder de mercado na produção de motores que vão dentro de máquinas de lavar e aparelhos de ar condicionado, por exemplo.

Além da linha “doméstica” e de motores industriais produzidos em massa, que a empresa chama de “ciclo curto”, há o fornecimento de motores para grandes indústrias, com diversas soluções criadas sob medida para atender às necessidades de grandes clientes (“ciclo longo”).

Por fim, a empresa é referência no fornecimento para o setor de GTD (geração, transmissão e distribuição de energia), com produção desde componentes para grandes usinas hidrelétricas, painéis solares de última geração, componentes para turbinas eólicas, etc.

Leia Também

Ou seja, a Weg se relaciona de forma diferente com cada momento do ciclo econômico, podendo capturar crescimento no consumo, aumento de investimento de grandes indústrias e ampliação do sistema energético.

Outro ponto interessante é que, por ser pioneira no fornecimento de equipamentos para geração solar e eólica e estar intimamente ligada ao desenvolvimento de motores elétricos, a companhia está diretamente exposta a mercados com potencial enorme de crescimento (carros elétricos e fontes renováveis de energia), fato que se traduz nos números, como veremos adiante.

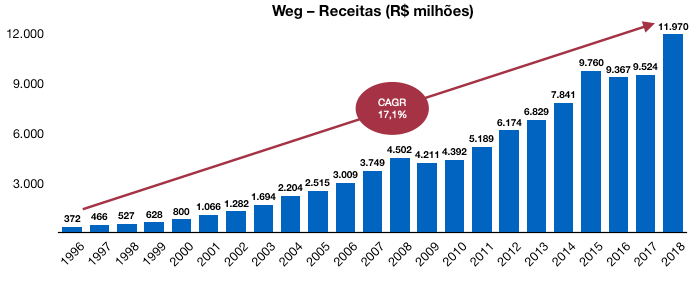

Com 40 plantas em 12 países, 58% das receitas vêm do mercado externo – a diversificação geográfica e dos segmentos de produto foram fundamentais para que a companhia apresentasse uma relativa estabilidade de receitas nos últimos anos e, desde 1996, um crescimento médio anual espetacular de 17,1%.

A estratégia é particularmente interessante – o crescimento orgânico se dá de forma modular, sem a necessidade de grandes investimentos em nova capacidade, com isso, o índice de ociosidade da planta é historicamente bem reduzido e um eventual erro de estratégia não é muito custoso.

O crescimento via M&A (fusões e aquisições) é também bem responsável: desde 2010, a companhia anunciou quase 30 aquisições, todas empresas de pequeno e médio porte (nenhuma com faturamento superior a US$ 200 milhões) em localidades e segmentos estratégicos, o que também reduz investimentos e minimiza perdas em eventuais passos errados.

Além de crescer quase como um relógio e de forma consciente, a Weg opera com margens saudáveis e gera caixa pra caramba! Somente em 2018, foi uma geração de caixa operacional de R$ 1,3 bilhão que, descontados os R$ 429 milhões do investimento em plantas e equipamentos (Capex), nos dá um fluxo de caixa livre de R$ 871 milhões, cerca de 2,4% da média do valor de mercado ao longo do ano passado.

Essa medida, conhecida como free cash flow yield, é particularmente interessante porque mostra quanto uma companhia gera de caixa para seus acionistas depois dos investimentos em ativo fixo (ou permanente) – os 2,4% da Weg não chegam a ser assombrosos, mas também não é uma marca ruim, dado o histórico de crescimento.

Veja, se a geração de caixa seguir o histórico de crescimento e andar 17% ao ano, o free cash flow yield em dez anos seria de 8,7%, dado o valor de mercado atual de R$ 48 bilhões.

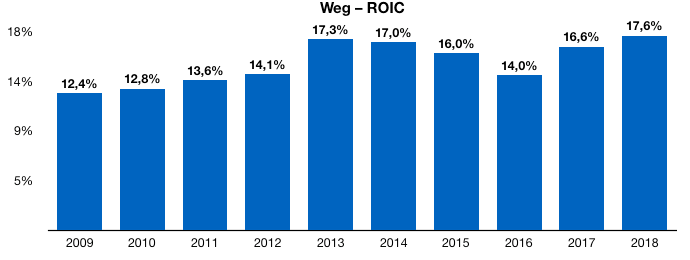

Se olharmos para outros índices de rentabilidade, como o retorno sobre capital investido, que mede quanto uma empresa faz de lucro antes de impostos para todo capital investido (capital próprio + endividamento), temos 17,6% em 2018 e um histórico também de crescimento.

Por fim, a companhia é “caixa líquida”, ou seja, sua posição de caixa e aplicações financeiras é maior do que o total de suas dívidas. Com isso, o perfil de risco se reduz sensivelmente. Por outro lado, a estrutura de capital pode ser considerada não ótima, dado que o retorno para os acionistas poderia ser maior caso a Weg ousasse um pouco mais.

De acordo com a própria gestão, a posição de caixa é estratégica e permite que a companhia continue fazendo investimentos pontuais e capturando oportunidades no mercado. Com um histórico como esse, quem sou eu para discordar?

Como está a empresa agora?

A Weg acabou de publicar os resultados para o segundo trimestre de 2019 (2T19) e o que se viu, mais uma vez, foi uma bela amostra de crescimento, acima das expectativas do mercado – na comparação anual, o Ebitda avançou 15,4% para R$ 537 milhões e uma bela margem de 16,3%. As receitas cresceram menos, mas apresentaram um bom avanço de 7,5% em relação ao 2T18.

O sentimento no comunicado ao mercado é positivo, com crescimento em todas as linhas de negócio no mercado interno, com destaque para os equipamentos voltados à cadeia de geração solar e transmissão. No mercado externo também vimos desempenho positivo em GTD e indústrias de variados segmentos.

O ROIC ficou em 18,4% para o primeiro semestre do ano, mas a geração de caixa livre decepcionou um pouco (R$ 197 milhões) pelo aumento significativo do capital de giro no primeiro trimestre do ano, que já se normalizou ao longo do segundo trimestre.

Apesar de um enfraquecimento nas vendas relacionadas à geração eólica, outros segmentos, com maios valor agregado e, consequentemente, margens maiores, tendem a performar bem ao longo do ano, o que deve ajudar a melhorar a rentabilidade no médio prazo.

Um bom exemplo é o avanço nas receitas com venda de motores domésticos no mercado interno – o crescimento na comparação com o segundo trimestre de 2018 foi de 35,7%, indício de que a companhia está mais do que posicionada pra capturar a esperada retomada do PIB brasileiro!

Assim, a Weg tem potencial para crescimento no curto prazo, dado o momento do ciclo econômico local e também está pronta para surfar as transformações tecnológicas da próxima década.

Quanto vale a brincadeira?

Se tem qualidade e está em um momento positivo, é claro que não vai sair de graça – a empresa cresce, gera e distribui (pouco) caixa, o que é música para os ouvidos de qualquer investidor. Isso, aliado à cultura organizacional e ao bom perfil de governança, resulta em prêmio e, claro, valuations esticados!

Não há nenhuma métrica ou múltiplo que nos permita classificar as ações como baratas – pelos resultados dos últimos 12 meses, Weg negocia a um P/E (relação entre o preço e o lucro por ação) de 26,5x, o que é o mesmo que dizer que demora mais de 26 anos para que a empresa te retorne cada real investido.

Mesmo se levarmos em consideração o crescimento de 13% ao ano esperado para os próximos três anos, ainda temos um Peg Ratio (que ajusta o P/E pelo crescimento anual) acima de 2x, suficiente para deixar qualquer value investor prá lá de assustado.

O valor da companhia (representado pela sigla EV, de enterprise value) em relação ao seu Ebitda nos mostra a mesma coisa – 24x e muito acima de seus pares locais ou globais.

Olhando por múltiplos, Weg é caro. Sempre foi – mesmo em meio à crise, quando o papel negociava a múltiplos mais “honestos”, o prêmio sobre outras ações brasileiras era notável!

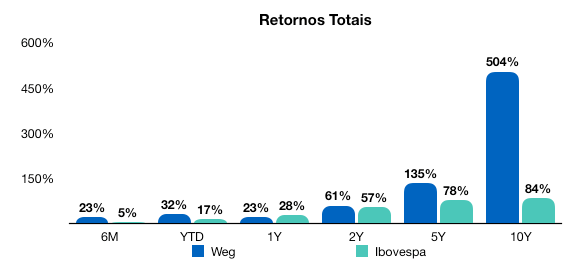

Mas era assim no ano passado, era assim no começo da crise e era assim há uma década. Em janelas de seis meses, YTD (desde o começo do ano até hoje), um ano, dois anos, cinco anos e dez anos, as ações de Weg só perdem para o Ibovespa no período de 1 ano.

Duvida? Veja por você mesmo:

Conversando sobre a empresa com um amigo, disse em tom de brincadeira: Weg está sempre cara, mas sempre sobe. Se sobe, não estava caro. Então Weg nunca está cara. Como toda brincadeira, essa tem um fundo de verdade: quem comprou a ação há dez anos pouco se importa com P/E, Peg ou EV/Ebitda; ganhou um caminhão de dinheiro, que é o que importa, no fim das contas.

O que fazer, então?

Se o seu objetivo for ganhar dinheiro no curto prazo, fique longe de Weg. Aliás, fique longe de qualquer ação. Renda variável não é brincadeira para ansiosos e/ou fracos de estômago.

No nível de preço atual, qualquer decepção de crescimento ou avanço de margens vai provocar uma forte correção.

Por outro lado, se você tiver uma grana para deixar parada por uns anos, tem poucas empresas nas quais confio mais para o longo prazo.

Pra mim, faz sentido entrar agora e esquecer. Pouco provável que vejamos uma valorização de 500% nos próximos dez anos. Mas a empresa deve surfar a retomada da economia e está bem posicionada para continuar sendo líder mesmo em meio a tantas transformações tecnológicas. O histórico de governança e a forte cultura organizacional também me animam – é o tipo de empresa da qual gosto de ser sócio.

Aliás, para fins de transparência: tem uma posição em WEGE3 que carrego há anos e não tenho nenhuma intenção de vender tão cedo. Deixo lá e nem me preocupo com a cotação. Se pudesse, compraria mais! (Para manter a minha independência, abri mão de comprar ações diretamente)

E o que pode dar errado?

Por serem negociadas em Bolsa, as ações variam o tempo todo e, muitas vezes, movimento de curto prazo são absolutamente aleatórios. Se o mercado como um todo cair, é provável que Weg também apanhe (é o que chamamos de risco sistêmico). Além disso, alguns riscos que julgo serem particulares a WEGE3:

- Como falei bastante por aqui, Weg opera com múltiplos “esticados”. Qualquer decepção de resultados pode gerar fortes correções de preço. É um risco que não pode ser descartado sobretudo em movimentos de curto prazo;

- A companhia está bastante exposta à atividade econômica, tanto local quanto externa. Uma queda no crescimento global ou incapacidade da retomada do ciclo doméstico podem impactar negativamente os resultados, com consequente queda de preço das ações;

- Por mais que esteja bem posicionada para capturar as mudanças tecnológicas em curso, não podemos descartar que novas tecnologias a tornem obsoleta;

- Com atividades no mundo todo, Weg está bastante exposta a variações cambiais. Flutuações adversas no câmbio podem resultar em quedas de receita e de margens, com impacto negativo sobre as ações.

Taxa sobre taxa: Resposta da China a Trump aprofunda queda das bolsas internacionais em dia de ata do Fed

Xi Jinping reage às sobretaxas norte-americanas enquanto fica cada vez mais claro que o alvo principal de Donald Trump é a China

CEO da Embraer (EMBR3): tarifas de Trump não intimidam planos de US$ 10 bilhões em receita até 2030; empresa também quer listar BDRs da Eve na B3

A projeção da Embraer é de que, apenas neste ano, a receita líquida média atinja US$ 7,3 bilhões — sem considerar a performance da subsidiária Eve

Ação da Vale (VALE3) chega a cair mais de 5% e valor de mercado da mineradora vai ao menor nível em cinco anos

Temor de que a China cresça menos com as tarifas de 104% dos EUA e consuma menos minério de ferro afetou em cheio os papéis da companhia nesta terça-feira (8)

Minerva (BEEF3): ações caem na bolsa após anúncio de aumento de capital. O que fazer com os papéis?

Ações chegaram a cair mais de 5% no começo do pregão, depois do anúncio de aumento de capital de R$ 2 bilhões na véspera. O que fazer com BEEF3?

Não foi só a queda do preço do petróleo que fez a Petrobras (PETR4) tombar ontem na bolsa; saiba o que mais pode ter contribuído

O ministro de Minas e Energia, Alexandre Silveira, teria pedido à estatal para rever novamente o preço do diesel, segundo notícias que circularam nesta segunda-feira (7)

Prazo de validade: Ibovespa tenta acompanhar correção das bolsas internacionais, mas ainda há um Trump no meio do caminho

Bolsas recuperam-se parcialmente das perdas dos últimos dias, mas ameaça de Trump à China coloca em risco a continuidade desse movimento

Sem medo do efeito Trump: Warren Buffett é o único entre os 10 maiores bilionários do mundo a ganhar dinheiro em 2025

O bilionário engordou seu patrimônio em US$ 12,7 bilhões neste ano, na contramão do desempenho das fortunas dos homens mais ricos do planeta

Sem aversão ao risco? Luiz Barsi aumenta aposta em ação de companhia em recuperação judicial — e papéis sobem forte na B3

Desde o início do ano, essa empresa praticamente dobrou de valor na bolsa, com uma valorização acumulada de 97% no período. Veja qual é o papel

Equatorial (EQTL3): Por que a venda da divisão de transmissão pode representar uma virada de jogo em termos de dividendos — e o que fazer com as ações

Bancões enxergam a redução do endividamento como principal ponto positivo da venda; veja o que fazer com as ações EQTL3

Ibovespa chega a tombar 2% com pressão de Petrobras (PETR4), enquanto dólar sobe a R$ 5,91, seguindo tendência global

O principal motivo da queda generalizada das bolsas de valores mundiais é a retaliação da China ao tarifaço imposto por Donald Trump na semana passada

Brasil x Argentina na bolsa: rivalidade dos gramados vira ‘parceria campeã’ na carteira de 10 ações do BTG Pactual em abril; entenda

BTG Pactual faz “reformulação no elenco” na carteira de ações recomendadas em abril e tira papéis que já marcaram gol para apostar em quem pode virar o placar

Disputa aquecida na Mobly (MBLY3): Fundadores da Tok&Stok propõem injetar R$ 100 milhões se OPA avançar, mas empresa não está lá animada

Os acionistas Régis, Ghislaine e Paul Dubrule, fundadores da Tok&Stok, se comprometeram a injetar R$ 100 milhões na Mobly, caso a OPA seja bem-sucedida

Mark Zuckerberg e Elon Musk no vermelho: Os bilionários que mais perdem com as novas tarifas de Trump

Só no último pregão, os 10 homens mais ricos do mundo perderam, juntos, em torno de US$ 74,1 bilhões em patrimônio, de acordo com a Bloomberg

China não deixa barato: Xi Jinping interrompe feriado para anunciar retaliação a tarifas de Trump — e mercados derretem em resposta

O Ministério das Finanças da China disse nesta sexta-feira (4) que irá impor uma tarifa de 34% sobre todos os produtos importados dos EUA

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Ações para se proteger da inflação: XP monta carteira de baixo risco para navegar no momento de preços e juros altos

A chamada “cesta defensiva” tem dez empresas, entre bancos, seguradoras, companhias de energia e outros setores classificados pela qualidade e baixo risco

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Brava (BRAV3) despenca 10% em meio à guerra comercial de Trump e Goldman Sachs rebaixa as ações — mas não é a única a perder o brilho na visão do bancão

Ações das petroleiras caem em bloco nesta quinta-feira (3) com impacto do tarifaço de Donald Trump. Goldman Sachs também muda recomendação de outra empresa do segmento e indica que é hora de proteção

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP