Relatório de Inflação reforça estabilidade da Selic em 6,5%

Documento do Banco Central (BC) mostra inflação compatível com as metas em 2019 e 2020, volta a enfatizar necessidade de reformas e mostra importância do câmbio nas projeções

Para o Banco Central (BC) o cenário atual prescreve a manutenção da taxa básica de juros, a Selic, em 6,5% ao ano e os cenários traçados no Relatório de Inflação sugerem manutenção desse patamar.

Mas como projeção não é promessa, a concretização desse quadro depende da realização das reformas e ajustes na economia. Algo visto como “essencial para a manutenção da inflação baixa no médio e longo prazos, para a queda da taxa de juros estrutural e para a recuperação sustentável da economia”. O comportamento do câmbio também é fator relevante no horizonte de projeções.

No documento, o Comitê de Política Monetária (Copom) volta a dizer que “cautela, serenidade e perseverança nas decisões de política monetária, inclusive diante de cenários voláteis, têm sido úteis na perseguição de seu objetivo precípuo de manter a trajetória da inflação em direção às metas”.

Logo mais, o presidente Ilan Goldfajn e o diretor de Política Econômica, Carlos Viana, concedem entrevista coletiva para comentar os dados do Relatório de Inflação.

Essa possibilidade de manutenção da Selic na mínima histórica é favorável aos ativos de risco como bolsa de valores e fundos imobiliários. No mercado de títulos ganham atratividade os prefixados longos e as Notas do Tesouro Nacional Série-B mais longas, que encontramos no Tesouro Direto.

O BC também promoveu uma revisão marginal no seu prognóstico de crescimento para o Produto Interno Bruto (PIB) de 2018 de 1,4% para 1,3%, refletindo a revisão da base de dados do IBGE. Para 2019, foi mantido o prognóstico de avanço de 2,4%. Previsão também condicionada à realização de reformas e ajustes.

Leia Também

Na avaliação dos fatores que podem levar a inflação a divergir do cenário esperado, o BC voltou a explicar que o risco de o nível de ociosidade elevado produzir trajetória prospectiva de inflação abaixo do esperado aumentou e o risco relacionado a uma frustração das expectativas de continuidade das reformas e ajustes necessários na economia brasileira diminuiu.

Ainda assim, o BC explica que os riscos altistas para a inflação permanecem relevantes e seguem com maior peso em seu balanço de riscos.

Projeções

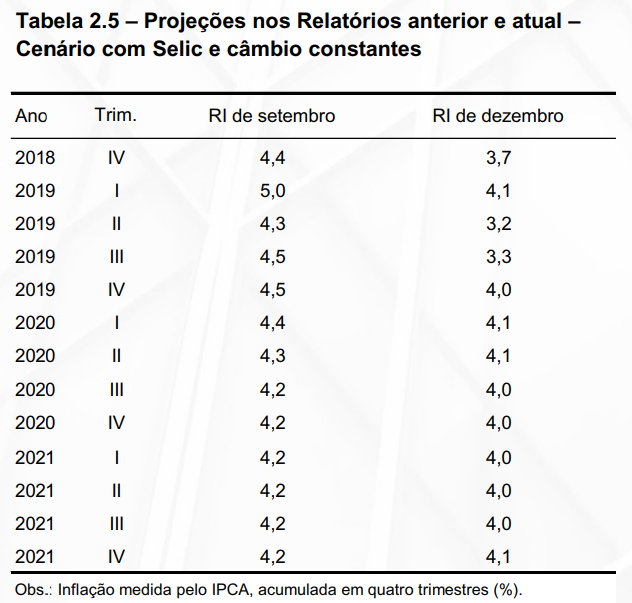

No cenário com Selic constante em 6,5% e câmbio de R$ 3,85, o Índice Nacional de Preços ao Consumidor Amplo (IPCA) fecha o ano em 3,7%, marca 4% em 2019 e 2020 e sobe a 4,1% em 2021. As metas são de 4,5% neste ano, 4,25% em 2019, 4% em 2020 e 3,75% em 2021.

O foco de atuação do BC é no ano de 2019 e com peso crescente em 2020. O BC ressalta, ainda, que as projeções apresentadas “dependem ainda de considerações sobre a evolução das reformas e ajustes necessários na economia”.

Considerando as projeções do Focus, de Selic em 6,5% neste ano, 7,5% em 2019, 8,13% em 2020 e 8% em 2021, as projeções são de 3,7% para este ano, 3,9% e 2019, 3,6% em 2020 e 3,7% em 2021. O câmbio considerado é de R$ 3,78 neste ano, R$ 3,80 em 2019 e 2020 e R$ 3,86 em 2021.

O BC ainda testa outros dois cenários, com Selic constante e câmbio da pesquisa Focus e Selic variando conforme a Focus e câmbio constante.

Segundo o BC, o principal fator de redução das projeções em relação ao Relatório de Inflação de setembro foi a queda nas projeções da inflação de preços administrados para 2018 e 2019, associada às reduções na taxa de câmbio e no preço de petróleo, com impactos em itens como gasolina e gás de bujão, e à revisão das bandeiras tarifárias da energia elétrica. Em setembro, o câmbio considerado foi de R$ 4,15.

Risco de estouro da meta

No cenário com taxas Selic e de câmbio da pesquisa Focus, as probabilidades estimadas de a inflação ultrapassar os limites superior e inferior do intervalo de tolerância da meta em 2018 situam-se próximas de zero. Essa banda de tolerância é de 1,5 ponto percentual para mais ou para menos.

Já as probabilidades referentes aos limites superior e inferior para os anos seguintes situam-se ao redor de 8% e 19% (2019), 9% e 21% (2020) e 13% e 15% (2021).

Atividade

Na avaliação do BC, a evolução recente dos indicadores de atividade segue evidenciando continuidade do processo de recuperação da economia brasileira em ritmo gradual.

Mas a economia segue operando com elevado nível de ociosidade dos fatores de produção, refletido nos baixos índices de utilização da capacidade da indústria e na taxa de desocupação, apesar das suas trajetórias de recuperação gradual.

Crédito

O BC estima um crescimento de 6% para o saldo de crédito em 2019, dando continuidade ao movimento de recuperação que já vem sendo observado neste ano. Para as pessoas físicas, a estimativa é de alta de 7%, em linha com a aceleração do consumo das famílias.

Para as empresas, o avanço estimado é de 5%. Essa projeção é influenciada, entre outros fatores, ‘pela continuidade do processo de captação de recursos por parte das empresas nos mercados externo e de capitais em substituição aos recursos do sistema financeiro”.

Considerando as fonte de recursos, o BC prevê aumentos de 10,5% da carteira de crédito livre e de 1% da carteira de empréstimos no segmento de direcionados.

Cenário externo

A avaliação sobre o cenário externo, o BC nota que as projeções de crescimento da maioria dos países têm sido reavaliadas, refletindo o menor dinamismo da atividade. Os impactos associados às tensões comerciais e suas repercussões sobre a atividade, em particular sobre a China, têm aumentado.

Dentro desse contexto de maior incerteza, os cenários prospectivos para a normalização monetária nas principais economias têm papel determinante para eventos de ajustes de preços de ativos e do apetite ao risco em relação a economias emergentes.

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

O que o meu primeiro bull market da bolsa ensina sobre a alta das ações hoje

Nada me impactou tanto como a alta do mercado de ações entre 1968 e 1971. Bolsas de Valores seguem regras próprias, e é preciso entendê-las bem para se tirar proveito

De volta à Terra: Ibovespa tenta manter boa sequência na Super Quarta dos bancos centrais

Em momentos diferentes, Copom e Fed decidem hoje os rumos das taxas de juros no Brasil e nos Estados Unidos

A decisão é o que menos importa: o que está em jogo na Super Quarta com as reuniões do Copom e do Fed sobre os juros

O Banco Central brasileiro contratou para hoje um novo aumento de 1 ponto para a Selic, o que colocará a taxa em 14,25% ao ano. Nos EUA, o caminho é da manutenção na faixa entre 4,25% e 4,50% — são os sinais que virão com essas decisões que indicarão o futuro da política monetária tanto aqui como lá

Até onde vai a alta da Selic — e como investir nesse cenário? Analista vê juros de até 15,5% e faz recomendações de investimentos

No episódio da semana do Touros e Ursos, Lais Costa, da Empiricus Research, fala sobre o que esperar da política monetária no Brasil e nos Estados Unidos, após a Super Quarta

Super Quarta no radar: saiba o que esperar das decisões de juros no Brasil e nos Estados Unidos e como investir

Na quarta-feira (19), os bancos centrais do Brasil e dos EUA devem anunciar suas decisões de juros; veja o que fazer com seus investimentos, segundo especialistas do mercado

Não é um pássaro (nem um avião): Ibovespa tenta manter bom momento enquanto investidores se preparam para a Super Quarta

Investidores tentam antecipar os próximos passos dos bancos centrais enquanto Lula assina projeto sobre isenção de imposto de renda

Mais uma Super Quarta vem aí: dois Bancos Centrais com níveis de juros, caminhos e problemas diferentes pela frente

Desaceleração da atividade econômica já leva o mercado a tentar antecipar quando os juros começarão a cair no Brasil, mas essa não é necessariamente uma boa notícia

Alívio para Galípolo: Focus traz queda na expectativa de inflação na semana da decisão do Copom, mas não vai evitar nova alta da Selic

Estimativa para a inflação de 2025 no boletim Focus cai pela primeira vez em quase meio ano às vésperas de mais uma reunião do Copom

O rugido do leão: Ibovespa se prepara para Super Semana dos bancos centrais e mais balanços

Além das decisões de juros, os investidores seguem repercutindo as medidas de estímulo ao consumo na China

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP