Oxford Economics acredita que BC deveria cortar a Selic para 3%

Consultoria lista quatro razões para atuação mais agressiva e fala que BC poderia testar juro zero ou negativo em termos reais

Acreditamos que o Banco Central (BC) não deveria perder tempo e poderia cortar a Selic para 3% ao ano. Essa é a abertura do relatório da Oxford Economics, que advoga por uma atuação mais agressiva e até mesmo juro real zero ou negativo.

O economista-chefe para América Latina, Marcos Casarin, assina o relatório e avalia que o movimento mais agressivo que o cenário-base da Oxford, de 4,5%, seria justificado por uma inflação persistentemente abaixo da meta, baixo crescimento (hiato do produto aberto) e pela redução da chamada taxa neutra ou estrutural.

“Nossas simulações mostram que dependendo dos spreads bancários, o estímulo monetário adicional poderia impulsionar o crescimento de 2021 em 0,7 ponto percentual, para 2,8%, mantendo a inflação em linha com as metas”, diz o relatório.

Juro baixo, com inflação nas metas é um cenário a se comemorar, mas que vai exigir cada vez mais dedicação dos investidores. Por isso, antes de seguir adiante, deixo umas dicas de leitura sobre investimentos com Selic nesses patamares. Há dicas para investidores conservadores e para os de perfil mais arrojado. Também deixo como sugestão o nosso e-book sobre investimentos em bolsa de valores. Além desse guia completo sobre investimentos em ações.

Quatro razões para agressividade

A consultoria lista ao menos quatro motivos que justificariam essa atuação mais agressiva do BC, que poderia até mesmo testar o “zero lower bound” em termos reais (juro nominal descotado da inflação).

A primeira razão é simples: é dever do BC fazer isso. A missão da autoridade monetária é garantir a convergência da inflação à meta com a menor flutuação possível do produto. Como as coisas estão caminhando agora, diz o economista, o BC não só vai errar a meta para baixo pelo terceiro ano consecutivo, como ignorar que o hiato do produto está negativo em 3,5% desde 2017. “Assim, uma política monetária mais frouxa é demandada para o BC cumprir o seu mandato.”

Leia Também

Segundo motivo. O Brasil não tem outras ferramentas para estimular o crescimento econômico. Desde a aprovação da emenda do teto de gastos, em 2016, um afrouxamento fiscal é algo praticamente proibido até pelo menos 2027. Sem capacidade de fazer política fiscal e com o PIB rodando 5% abaixo do nível de 2014, a política monetária é única ferramenta disponível para estimular o crescimento.

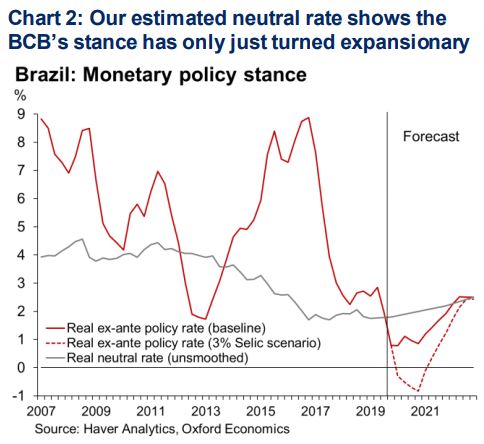

Terceiro. A taxa atual, na casa de 1% a 1,5% em termos reais, não é estimulativa o suficiente. A casa fez novas estimativas para o que seria o juro neutro ou de equilíbrio, e a taxa atual estaria apenas 0,2 ponto abaixo dela. O juro está menos estimulativo do que se pensa.

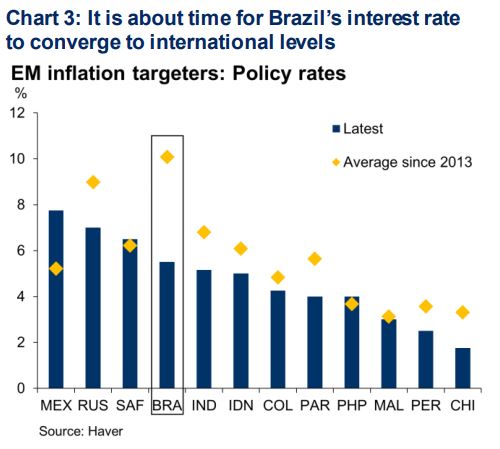

O quarto ponto é mais estrutural. O Brasil sempre foi um “anormal” entre os demais emergentes com juros nominais e reais muito acima dos pares. Atualmente, o país não ocupa mais o topo do ranking de juros (México está com 7,75%), mas a Oxford acredita que essa é uma chance de ouro (inflação baixa e juro zero no mundo) para o país assegurar seu lugar no clube de países com taxa civilizadas.

“Afinal, Peru, Colômbia e até o Paraguai têm juros estruturalmente mais baixos que o Brasil, apesar de serem economias mais pobres e com regimes de metas de inflação menos maduros.”

Abaixo de zero

Para a consultoria, o BC tem muito pouco a perder se testar juros reais zero ou mesmo negativos. Pela modelagem econômica da Oxford, uma Selic de 3% no primeiro trimestre de 2020 teria impacto significativo no crescimento econômico (a depender também dos spreads bancários), enquanto o custo em termos inflacionários seria limitado.

No cenário mais conservador, sem mudança dos juros pelos bancos comerciais, o ganho em termos de crescimento seria pequeno, coisa de 0,4 ponto, com efeito máximo em 2022. Já a inflação atingira um pico de 4,1% no fim de 2020, ainda assim ao redor da meta de 4%.

No cenário mais otimista, mas ainda realista na visão da casa de análise, no qual os bancos mantêm os spreads, mas repassam a queda de 1,5 ponto da Selic para o tomador final, o trade-off fica mais favorável. O ganho máximo para o PIB sobe a 1 ponto com reflexo máximo em 2021, mas impactos já em 2020.

No lado da inflação, mesmo com dólar acima de R$ 4, o modelo sugere IPCA na linha de 4,2% em 2020, pouco acima da meta de 4%. Para 2021, o modelo mostra uma queda inflação para 3,6% (resultado de uma apreciação cambial e menor prêmio de risco advindo da queda da relação dívida/PIB).

Para a Oxford, testar o juro real zero ou abaixo disso é um “no-brainer” para o BC, pois os benefícios em termos de crescimento e sobre o perfil da dívida pública confortavelmente ultrapassam os custos associados com a maior inflação.

“Acreditamos que o único impedimento para esse cenário se tornar o nosso cenário-base é o próprio BC. Ao invés de olhar para seu passado conservador, o BC deveria olhar para fora e buscar inspiração”, diz o relatório.

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP