Onde investir em 2019: Qual é a boa da renda fixa além do Tesouro Direto?

Em tempos de Selic baixa, quem busca rentabilidade deve ficar de olho em oportunidades com um pouco mais de risco. E a renda fixa privada traz várias delas!

Em 2019, a vida de quem investe em renda fixa não deve ficar mais fácil. A expectativa do mercado é que a taxa básica de juros, que baliza o retorno dessas aplicações, permaneça lá embaixo. Mas se engana quem pensa que as boas oportunidades estarão apenas na bolsa. A seguir você confere quais serão os melhores investimentos em renda fixa privada no próximo ano.

Em tempos juros baixos, o retorno das aplicações mais tradicionais de renda fixa realmente deixa a desejar, e o investidor mais conservador fica no sufoco.

Sabe aquele mítico retorno de 1% ao mês com baixo risco que o brasileiro tanto adora? Com produtos como caderneta de poupança e aplicações que só pagam até 100% da Selic ou do CDI, pode esquecer.

Quem ainda quer correr atrás de uma rentabilidade como essa tem sim que tomar um pouquinho mais de risco.

Mas calma, não precisa entrar em pânico achando que vai ter que correr para a bolsa. Sem dúvida o investimento em ações é uma das grandes pedidas para 2019, como o meu colega Vinícius Pinheiro já mostrou nesta outra matéria.

Mas se esta não é a sua praia, não tem problema. Dentro da própria renda fixa tem algumas opções rentáveis para o próximo ano, com risco bem menor que o da renda variável.

Leia Também

Onde investir em 2019

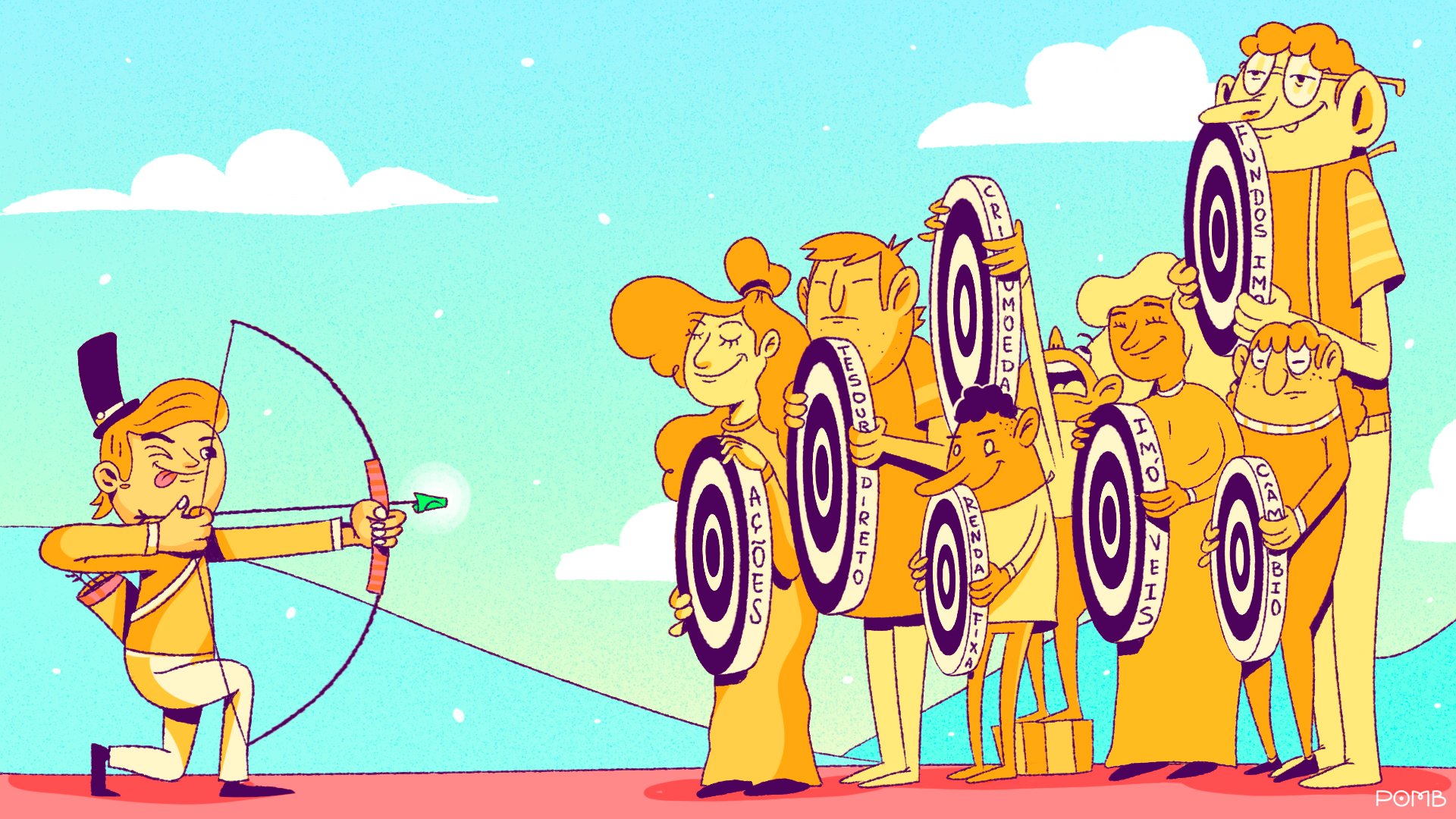

Esta matéria faz parte de uma série de reportagens sobre onde investir em 2019, com as perspectivas para os diferentes ativos. São eles:

- Ações

- Imóveis

- Fundos imobiliários

- Tesouro Direto

- Renda fixa, além do Tesouro Direto (você está aqui)

- Criptomoedas

- Câmbio

Veja a seguir um panorama para os investimentos em renda fixa, além do Tesouro Direto.

Selic no chão

A Selic, nossa taxa básica de juros, está atualmente no seu menor patamar da história: 6,5% ao ano. Isso significa que as aplicações de renda fixa mais conservadoras - aquelas que pagam um percentual da Selic ou da taxa DI - estão pagando mesmo bem pouquinho.

Para 2019, as perspectivas são de que a Selic permaneça baixa. O mercado espera que a taxa de juros se mantenha estável durante o ano inteiro ou tenha apenas uma leve alta no segundo semestre.

De acordo com o último Boletim Focus do Banco Central, a expectativa é de que a Selic termine 2019 no máximo em 7,13%. Na prática, isso significa que o mercado está dividido entre uma Selic de 7,25% ou de 7,00% no fim do ano que vem.

Isso se a nossa economia de fato reagir a contento e começar a pressionar um pouco os preços.

Embora o Brasil já comece a sair da recessão, ainda temos uma grande capacidade ociosa e uma inflação bastante controlada, mesmo com os menores juros da história.

Caso nossa atividade econômica não se aqueça no ano que vem, o mercado não descarta que o Banco Central possa até mesmo efetuar um novo corte de juros.

Claro que isso dependeria da aprovação de reformas pelo governo, notadamente da Reforma da Previdência.

Outro fator de risco é o cenário externo. Caso a economia americana comece a dar sinais de superaquecimento, pode ser que o Fed suba os juros acima do esperado, valorizando o dólar, atraindo recursos do mundo inteiro para os títulos públicos dos EUA e pressionando a nossa inflação.

Esses dois fatores têm o potencial de elevar a aversão a risco e obrigar o BC a antecipar ou aumentar o aperto monetário por aqui. Mas para os especialistas com quem conversei para esta matéria, esse cenário negativo não é o mais provável.

A aposta do mercado é que nossa economia deve sim reagir em 2019, que uma reforma da Previdência relevante deve ser encaminhada e que o Fed manterá seu plano de voo para os juros americanos. A inflação deve permanecer sob controle, porém com uma ligeira pressão devido ao aquecimento da economia, o que abre espaço para uma leve alta na Selic.

Os melhores investimentos de renda fixa para 2019

Neste contexto, investimentos de renda fixa menos conservadores e tradicionais ganham espaço e se tornam mais atrativos.

Eu já falei na sexta-feira (28) quais serão as boas oportunidades de investimento entre os títulos públicos, que podem negociados tanto via Tesouro Direto quanto via mesa de operações, no mercado secundário.

Na mesma matéria, eu também traço um cenário mais detalhado das perspectivas para a taxa Selic em 2019, com base nas análises de Marcelo Guterman, especialista de produtos e investimentos da Western Asset, e Marcelo Sande, head de produtos e renda fixa da Genial Investimentos.

Mas e na renda fixa privada, o que há de bom? Entre os títulos de dívida, emitidos por bancos, empresas privadas e securitizadoras, há uma série de oportunidades rentáveis, algumas até isentas de imposto de renda.

Antes de investir, porém, vale um lembrete: tente planejar seus investimentos ao máximo de acordo com prazos e objetivos. Na renda fixa privada, quanto mais recursos você tem para investir e maior o prazo de aplicação, maior a remuneração.

“Numa aplicação de dois, três ou quatro anos, os investimentos rendem muito mais que os de curto prazo, que precisam de liquidez diária. Não tem a hora de certa de entrar. O principal é o planejamento”, ressalta Fabio Macedo, diretor comercial da corretora Easynvest.

Renda fixa conservadora: CDB, LCI e LCA pós-fixados

Tudo bem, eu sei o que você está pensando: se a Selic vai continuar baixa no ano que vem, os investimentos mais conservadores, com remuneração atrelada ao CDI, vão estar pagando uma merreca. Como podem estar na lista dos melhores investimentos de 2019?

A verdade é que não importa o que aconteça com os juros, investimentos de baixo risco e alta liquidez sempre deverão fazer parte da sua carteira, independentemente do seu perfil de investidor.

Eles abrigarão a sua reserva de emergência, os recursos voltados para objetivos de curto prazo e aquela grana que você separa para as oportunidades que surgirem ao longo do ano.

Os Certificados de Depósito Bancários (CDB) podem ou não ter liquidez diária. Aqueles que permitem resgate a qualquer momento são indicados para a reserva de emergência.

Já as Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA) têm uma carência de 90 dias para resgate. Depois disso, elas também podem ou não ter liquidez antes do vencimento. Elas contam com a vantagem de serem isentas de Imposto de Renda.

Com a Selic no chão, procure lançar mão de estratégias para aumentar o rendimento desses papéis. Para as metas de curto prazo, tente casar o prazo do título com a data de realização do objetivo. Ao abrir mão da liquidez diária, você consegue retornos maiores.

Além disso, prefira os CDB, LCI e LCA de bancos de menor porte, pois eles pagam percentuais maiores do CDI do que os papéis emitidos pelos bancos grandes.

Esses títulos contam com a proteção do Fundo Garantidor de Créditos (FGC), a mesma garantia da poupança. Em caso de quebra do banco emissor do título, o FGC reembolsa os investidores pelo principal e os rendimentos.

Se você respeitar os limites de cobertura, ficará tão seguro quanto em qualquer bancão: R$ 250 mil por CPF, por instituição financeira, num limite global de R$ 1 milhão por CPF, somando-se todas as aplicações cobertas em todas as instituições financeiras.

Letras de Câmbio (LC)

Para quem tem objetivos de médio prazo - tipo uns dois ou três anos - Fabio Macedo, da Easynvest, destaca as Letras de Câmbio (LC).

Já para os prazos mais longos, Macedo considera que as LC prefixadas ou atreladas ao IPCA podem ter taxas bastante interessantes.

As LC são títulos emitidos por financeiras e também contam com a cobertura do FGC. Elas são cada vez mais fáceis de encontrar nas corretoras e distribuidoras de valores e podem pagar rentabilidades realmente formidáveis.

Para prazos de dois anos ou mais, é possível encontrar LC pós-fixados pagando na casa dos 115% ou 120% do CDI. Entre as prefixadas, dá para encontrar papel pagando mais de 9% ao ano.

Debêntures, CRI e CRA

Investidores dispostos a correr um pouco mais de risco para ter uma rentabilidade mais alta que a da renda fixa tradicional podem encontrar boas opções entre títulos de crédito menos conhecidos: as debêntures, os Certificados de Recebíveis Imobiliários (CRI) e os Certificados de Recebíveis do Agronegócio (CRA).

Diferentemente dos CDB, LCI, LCA e LC, essas aplicações não contam com a cobertura do FGC. Assim, caso o responsável pelos pagamentos não consiga honrar suas obrigações, o investidor pode acabar tomando um calote.

As debêntures são títulos emitidos por empresas para financiar suas atividades. O investidor fica, portanto, exposto ao risco da companhia, o que torna fundamental a escolha de emissores confiáveis e com boa saúde financeira.

Já os CRI e os CRA são certificados emitidos por securitizadoras, que dão ao investidor o direito de receber os pagamentos futuros de financiamentos imobiliários e do agronegócio. Nesse caso, o risco é de os mutuários não honrarem sua dívida.

Outro risco das debêntures, dos CRI e dos CRA é a possibilidade de terem baixa liquidez e prazos longos. Mas, claro, quanto maior o risco do emissor e o prazo do papel, maior também a rentabilidade.

Esses títulos de renda fixa tendem a se proliferar e se tornar mais atrativos justamente quando a taxa básica de juros está baixa.

Em um contexto de estímulo à atividade econômica, os negócios tendem a tomar mais crédito, investir, prosperar e aumentar sua capacidade de honrar dívidas.

Investidores, por sua vez, passam a ter uma visão mais positiva do futuro. Assim, se tornam mais dispostos a investir para o longo prazo e abrir mão de liquidez para obter rentabilidades maiores.

“Estamos em franca recuperação, o que ajuda o balanço das empresas”, diz Marcelo Guterman, da Western Asset, que considera as debêntures de empresas conceituadas como o grande destaque da renda fixa privada em 2019.

Para o especialista da Western, é muito importante diversificar o investimento em debêntures, pois em caso de calote, o investidor pode perder tudo - não é como o investimento em ações, em que você pode perder só uma parte dos recursos.

“Eu sugiro que esse tipo de investimento seja feito por meio de fundos de crédito privado, porque o gestor tem mais expertise para escolher os ativos e é mais fácil diversificar”, explica.

Marcelo Sande, da Genial, destaca os incentivos fiscais com os quais os títulos de crédito podem contar. CRI e CRA têm seus rendimentos isentos de imposto de renda para a pessoa física. Entre as debêntures, aquelas classificadas como incentivadas - que financiam projetos de infraestrutura - também são isentas.

“Estamos apostando muito no crédito privado em 2019”, diz Sande, para quem este mercado deve ver uma boa retomada no próximo ano.

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

O que o meu primeiro bull market da bolsa ensina sobre a alta das ações hoje

Nada me impactou tanto como a alta do mercado de ações entre 1968 e 1971. Bolsas de Valores seguem regras próprias, e é preciso entendê-las bem para se tirar proveito

De volta à Terra: Ibovespa tenta manter boa sequência na Super Quarta dos bancos centrais

Em momentos diferentes, Copom e Fed decidem hoje os rumos das taxas de juros no Brasil e nos Estados Unidos

A decisão é o que menos importa: o que está em jogo na Super Quarta com as reuniões do Copom e do Fed sobre os juros

O Banco Central brasileiro contratou para hoje um novo aumento de 1 ponto para a Selic, o que colocará a taxa em 14,25% ao ano. Nos EUA, o caminho é da manutenção na faixa entre 4,25% e 4,50% — são os sinais que virão com essas decisões que indicarão o futuro da política monetária tanto aqui como lá

Até onde vai a alta da Selic — e como investir nesse cenário? Analista vê juros de até 15,5% e faz recomendações de investimentos

No episódio da semana do Touros e Ursos, Lais Costa, da Empiricus Research, fala sobre o que esperar da política monetária no Brasil e nos Estados Unidos, após a Super Quarta

Super Quarta no radar: saiba o que esperar das decisões de juros no Brasil e nos Estados Unidos e como investir

Na quarta-feira (19), os bancos centrais do Brasil e dos EUA devem anunciar suas decisões de juros; veja o que fazer com seus investimentos, segundo especialistas do mercado

Não é um pássaro (nem um avião): Ibovespa tenta manter bom momento enquanto investidores se preparam para a Super Quarta

Investidores tentam antecipar os próximos passos dos bancos centrais enquanto Lula assina projeto sobre isenção de imposto de renda

Mais uma Super Quarta vem aí: dois Bancos Centrais com níveis de juros, caminhos e problemas diferentes pela frente

Desaceleração da atividade econômica já leva o mercado a tentar antecipar quando os juros começarão a cair no Brasil, mas essa não é necessariamente uma boa notícia

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP