Movida tem lucro de R$ 60,2 milhões no terceiro trimestre e está mais perto de resolver problema antigo

No terceiro trimestre, a empresa demostrou uma evolução da margem Ebitda no segmento de seminovos ao fechar com o indicador negativo em 1,3%, desconsiderando os efeitos do IFRS16. Considerando os efeitos, o percentual passaria a ser negativo em 0,5%

A passos cada vez mais largos, a locadora Movida (MOVI3) vem mostrando que está mais preparada para brigar com grandes concorrentes como Localiza e Unidas no setor de locação de carros.

Segundo dados apresentados hoje (6) em seu balanço, a empresa encerrou o terceiro trimestre deste ano com um lucro líquido de R$ 60,2 milhões, o que representa uma alta de 45,8% em relação ao mesmo período do ano passado.

O valor superou as expectativas dos analistas consultados pela Bloomberg, que esperavam que o lucro líquido ajustado ficasse na casa dos R$ 53,5 milhões. A receita líquida, por sua vez, também veio forte e terminou o período em R$ 960,8 milhões, uma expansão de 57,1% ante o mesmo período de 2018. Na previsão dos analistas consultados pela Bloomberg, o indicador ficaria em R$ 942,2 milhões.

Outro indicador que mostrou maior robustez foi o potencial de geração de caixa (Ebitda), que alcançou o maior valor registrado pela companhia em sua história. No terceiro trimestre, o Ebitda encerrou o período em R$ 191,8 milhões, o que significa uma alta de 60,6% em relação ao mesmo período do ano passado.

Quase lá

Mas um dos grandes destaques do balanço da companhia está na evolução do que ficou conhecido como o seu "calcanhar de Aquiles", que é o segmento de seminovos.

Isso porque a companhia teve que lidar durante um certo tempo com uma frota de seminovos que ficaram encalhados, muitas vezes porque os carros eram mais velhos e não existiam muito modelos populares.

Leia Também

Depois de reportar margem Ebitda negativa - que mostra a eficiência da companhia na capacidade potencial de gerar caixa - de 6,8% no ano passado, a empresa demostrou uma grande evolução ao entregar uma margem Ebitda negativa de 1,3% no terceiro trimestre de 2019, isso desconsiderando os efeitos do IFRS16.

Considerando o IFRS 16, a margem Ebitda permaneceria negativa, mas chegaria ao patamar de 0,5%. Mesmo abaixo de zero, a evolução do indicador aponta que a empresa está de fato cada vez mais perto de atingir o ponto de equilíbrio (breakeven) do indicador.

O percentual ainda está distante de concorrentes mais consolidadas no segmento de seminovos como a Localiza, por exemplo, que reportou uma margem Ebitda positiva de 3,6% no terceiro trimestre de 2019, ante os 2,1% do mesmo período de 2018, considerando o efeito do IFRS16.

Mesmo assim, ao ser indagado pelo Seu Dinheiro, Edmar Lopes, CFO da Movida, disse que o resultado não é nada diferente do que eles esperavam.

"Estamos performando tal como havíamos planejado. Continuamos com a expectativa de que a margem Ebitda alcance o breakeven no último trimestre do ano ou no primeiro trimestre do ano que vem", destacou.

Segundo ele, a razão para a manutenção de uma margem Ebitda negativa está no fato de que a empresa esteve bastante focada em volume por um tempo e agora está mais focada em melhorar o preço.

Estratégias para melhorar

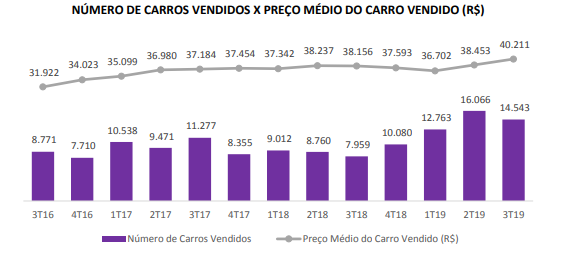

E isso vem surtindo efeito. No segmento de seminovos, o número de carros vendidos alcançou a marca dos 14,5 mil, ante os 7,9 mil veículos vendidos no terceiro trimestre de 2018.

Ao comparar o resultado operacional do segmento de seminovos do ano passado com este ano, por exemplo, é possível perceber também que a companhia adotou estratégias como a redução da idade dos carros vendidos e passou a oferecer um mix de carros melhor para os seus clientes. A recompensa veio com a evolução na margem Ebitda.

Com isso, o preço médio dos carros vendidos também aumentou de R$ 38.156 e chegou a R$ 40.211 no terceiro trimestre de 2019. O gráfico do número de carros vendidos pelo preço médio do carro, por exemplo, mostra que o valor de venda alcançou o seu ápice agora no terceiro trimestre.

Aluguel de carros

Além de ter tido uma melhora significativa no segmento de seminovos, a companhia demonstrou que vem aumentando a receita líquida na parte de aluguel de carros (RAC).

Na ocasião, a receita líquida dentro desse segmento alcançou R$ 269,7 milhões no terceiro trimestre deste ano, valor que é 17% maior do que o montante visto no mesmo período do ano passado.

A expansão está relacionada ao aumento de 17% na frota operacional, impulsionada pelo leve crescimento de 1% na receita média mensal por carro. A frota total de aluguel de carros no período também teve um salto de 10,4% e terminou o terceiro trimestre com 70.900 veículos.

Mesmo com o crescimento, um ponto chamou a atenção. Houve queda na margem bruta no segmento de aluguel de carros, ou seja, houve perda de poder competitivo.

No terceiro trimestre deste ano, a margem bruta do segmento de aluguel de carros ficou em 58,8%, o que representa uma variação negativa de 2 pontos percentuais em relação ao mesmo período do ano passado.

A razão para queda está relacionada ao aumento da depreciação da frota. O valor da depreciação trimestral anualizada saiu de R$ 1.027 para R$ 1.373 por carro no período, devido à mudança das taxas no terceiro trimestre de 2018 e do mix da frota.

Gestão e terceirização de frotas

Outro segmento que também está ganhando maior espaço é o segmento de gestão e terceirização de frotas (GTF). No terceiro trimestre, a receita líquida alcançou R$ 106,3 milhões, o que representa um aumento de 35,6%, e houve adição de 9,4 mil carros em relação ao mesmo período do ano passado.

A frota total de GTF durante o período, por sua vez, teve um aumento de 59,2% e fechou o trimestre em 39.303 veículos.

Porém, houve diminuição de 5,6% na receita média por carro. O motivo é a mudança de um perfil mais leve de contratos, aliado ao novo patamar de juros visto no Brasil.

Outro fator que também foi impactado foi o preço médio do carro comprado, que teve contração de 11% em relação ao terceiro trimestre de 2018. Tudo isso porque houve uma concentração de fechamento de contratos no fim do trimestre.

Na ocasião, também houve recuo na margem bruta no segmento de gestão e terceirização de frotas, ou seja, houve perda do poder competitivo. O indicador passou de 63,9% para 54,9%, o que representa um recuo de 9 pontos percentuais em relação ao mesmo período do ano passado. Isso é reflexo do aumento na depreciação.

De olho no endividamento

Já em termos de endividamento, a companhia também mostrou que vem diminuindo gradativamente o seu nível de alavancagem.

Depois de captar R$ 832,5 milhões em oferta subsequente de ações (follow-on) em julho deste ano, a Movida conseguiu melhorar o seu caixa e fazer com que a relação entre a dívida líquida e o potencial de geração de caixa (Ebitda) alcançasse a mínima histórica de 2,3 vezes nos últimos 12 meses. No mesmo período do ano passado, a alavancagem da companhia era de 2,8 vezes.

Apenas para fins de comparação, a Localiza, que é a líder no setor e que reportou seus números no último dia 23 de outubro, apresentou uma relação entre a dívida líquida e o Ebitda de 2,7 vezes nos últimos 12 meses, considerando os efeitos da IFRS16.

De acordo com Lopes, agora a companhia está mais confortável para aumentar o seu endividamento com foco em capturar o crescimento do mercado.

Em sua fala, ele destacou que "é possível crescer e mesmo assim fazer com que a relação entre a dívida líquida e o Ebitda fique abaixo de 3 vezes. Com o caixa robusto que temos hoje de R$ 1,6 bilhão e a atual curva de juros, a expectativa é adicionar 10 mil carros até o ano que vem".

E o cenário para ajudar a empresa a investir nela mesma também é favorável. Segundo ele, há um espaço bom para a locadora crescer, já que a penetração das locadoras ainda é baixa no Brasil e porque a queda na taxa básica de juros vai ajudar na redução do custo da dívida, que é pós-fixada e atrelada à Selic.

Na opinião dele, nem mesmo a recente notícia de que as montadoras passaram a oferecer locação de modelos para pessoas físicas pode atrapalhar o crescimento da locadora.

"As montadoras terão uma atuação de nicho. A gente vê como uma nova alternativa, mas que ainda não possui escala relevante. Além disso, nós oferecemos uma operação muito mais complexa e completa ao cliente", pontua Lopes.

Rentabilidade

Em termos de rentabilidade, o retorno sobre o patrimônio líquido (ROE) da companhia também teve uma evolução. No comparativo com o terceiro trimestre do ano passado, o ROE passou de 8,8% para 10,1%.

O aumento do indicador mostra que houve uma melhoria na eficiência da empresa em gerar valor na forma de patrimônio líquido em relação às demais concorrentes do segmento.

Mas, ainda que tenha ocorrido uma expansão, o ROE da Movida está atrás de sua principal concorrente. No terceiro trimestre deste ano, a rival alcançou um retorno sobre o patrimônio líquido de 14,88%.

O retorno sobre o capital investido (ROIC), por sua vez, teve leve evolução e passou de 10,2% no terceiro trimestre do ano passado para 10,6% no mesmo período deste ano.

Na prática, o ROIC mostra quanto de dinheiro a organização tem capacidade de gerar com o capital que foi investido, e o seu aumento é bastante positivo para a companhia.

Os bons números apresentados pela companhia têm feito com que as ações da Movida tenham alcançado uma alta de 84,90% no ano.

Com lucro em alta, dividendos mais do que triplicam no 3T24. Confira quem foram as vencedoras e perdedoras da safra de resultados na B3

Os proventos consolidados de empresas da bolsa brasileira chegaram a R$ 148,5 bilhões em setembro, um salto de 228% comparado ao 3T23, de acordo a Elos Ayta Consultoria

Dividendos da Vale (VALE3), guinada da Embraer (EMBR3) e disparada da Oi (OIBR3): as mais lidas da semana no Seu Dinheiro

Matérias sobre empresas abertas em bolsa e suas ações foram as preferidas dos leitores do SD entre as publicadas na semana que passou

Nem BBDC4, nem SANB11: ‘para investir bem na bolsa você não precisa correr grandes riscos’, diz analista ao recomendar bancão ‘em promoção’

Analista explica por que vê a ação do Itaú (ITUB4) como a melhor dentre os “bancões” da bolsa brasileira

Resultados da Nvidia (NVDC34) ‘teriam que surpreender muito’ para ações subirem, diz analista; entenda

Números da big tech já estão dentro do esperado pela maior parte do mercado, o que pode diminuir chances de novas altas exponenciais, na avaliação de analista

Simpar (SIMH3) anuncia a descontinuidade de projeções para Automob e outras subsidiárias; entenda a decisão

No caso da Automob, a companhia optou pela descontinuidade das estimativas devido à reorganização societária

Dividendos e JCP: Banco do Brasil (BBAS3) vai depositar mais R$ 1 bilhão aos acionistas; BB já havia anunciado mais de R$ 2,7 bilhões neste mês

A bolada, que corresponde a R$ 0,17649109403 por ação ordinária, será paga a título de remuneração antecipada relativa ao quarto trimestre de 2024

Ação da CBA ganha fôlego na bolsa e sobe quase 6% após venda de participação da Alunorte; chegou a hora de incluir CBAV3 na carteira?

A siderúrgica se desfez da participação acionária na companhia, de 3,03%, por R$ 236,8 milhões para a Glencore

Ações da Petrobras (PETR4) saltam até 6% na bolsa e lideram altas do Ibovespa; analistas enxergam espaço para dividendos ainda maiores em novo plano estratégico

O detalhamento do plano estratégico 2025-2029 e um anúncio complementar de R$ 20 bilhões em dividendos extraordinários impulsionam os papéis da petroleira hoje

Por que a JBS (JBSS3) anunciou um plano de investimento de US$ 2,5 bilhões em acordo com a Nigéria — e o que esperar das ações

O objetivo é desenvolver um plano de investimento de pouco mais de R$ 14,5 bilhões em cinco anos para a construção de seis fábricas no país africano

Banco do Brasil (BBAS3): vale a pena investir? Confira opinião dos analistas do BTG Pactual

O Banco do Brasil (BBAS3) foi o último dos “bancões” brasileiros a divulgar seus resultados do 3T24, na noite da última quarta-feira (13). Os números vieram positivos de maneira geral, com destaque para: Apesar dos números não estarem totalmente no vermelho, o mercado mostrou certa apreensão. Os papéis do bancão fecharam o pregão da quinta-feira […]

Angústia da espera: Ibovespa reage a plano estratégico e dividendos da Petrobras (PETR4) enquanto aguarda pacote de Haddad

Pacote fiscal é adiado para o início da semana que vem; ministro da Fazenda antecipa contingenciamento de mais de R$ 5 bilhões

Bolsa caindo à espera do pacote fiscal que nunca chega? Vale a pena manter ações na carteira, mas não qualquer uma

As ações brasileiras estão negociando por múltiplos que não víamos há anos. Isso significa que elas estão baratas, e qualquer anúncio de corte de gastos minimamente satisfatório, que reduza um pouco os riscos, os juros e o dólar, deveria fazer a bolsa engatar um forte rali de fim de ano.

Mistério detalhado: Petrobras (PETR4) vai investir 11,9% a menos em 2025 e abre janela de até US$ 55 bilhões para dividendos; confira os números do Plano Estratégico 2025-2029

Já era sabido que a petroleira investiria US$ 111 bilhões nos próximos cinco anos, um aumento de 8,8% sobre a proposta anterior; mercado queria saber se o foco seria em E&P — confira a resposta da companhia

Em recuperação judicial, AgroGalaxy (AGXY3) planeja grupamento de ações para deixar de ser ‘penny stock’; saiba como será a operação

Empresa divulgou um cronograma preliminar após questionamentos da B3 no início deste mês sobre o preço das ações ordinárias de emissão da varejista

Vale (VALE3) é a nova queridinha dos dividendos: mineradora supera Petrobras (PETR4) e se torna a maior vaca leiteira do Brasil no 3T24 — mas está longe do pódio mundial

A mineradora brasileira depositou mais de R$ 10 bilhões para os acionistas entre julho e setembro deste ano, de acordo com o relatório da gestora Janus Henderson

‘O rali ainda não acabou’: as ações desta construtora já saltam 35% no ano e podem subir ainda mais antes que 2024 termine, diz Itaú BBA

A performance bate de longe a do Ibovespa, que recua cerca de 4% no acumulado anual, e também supera o desempenho de outras construtoras que atuam no mesmo segmento

Rede D’Or (RDOR3), Odontoprev (ODPV3) ou Blau Farmacêutica (BLAU3)? Após resultados “sem brilho” do setor de saúde no 3T24, BTG elege a ação favorita

Embora as operadoras tenham apresentado resultados fracos ou em linha com as expectativas, as três empresas se destacaram no terceiro trimestre, segundo o banco

“Minha promessa foi de transformar o banco, mas não disse quando”, diz CEO do Bradesco (BBDC4) — e revela o desafio que tem nas mãos daqui para frente

Na agenda de Marcelo Noronha está um objetivo principal: fazer o ROE do bancão voltar a ultrapassar o custo de capital

O Google vai ser obrigado a vender o Chrome? Itaú BBA explica por que medida seria difícil — mas ações caem 5% na bolsa mesmo assim

Essa seria a segunda investida contra monopólios ilegais nos EUA, desde a tentativa fracassada de desmembrar a Microsoft, há 20 anos

Nvidia (NVDC34) vê lucro mais que dobrar no ano — então, por que as ações caem 5% hoje? Entenda o que investidores viram de ruim no balanço

Ainda que as receitas tenham chegado perto dos 100% de crescimento, este foi o primeiro trimestre com ganhos percentuais abaixo de três dígitos na comparação anual

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP