O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Na previdência privada, a alíquota de imposto de renda pode incidir segundo duas regras diferentes na hora de receber os recursos; entenda as especificidades da cobrança de IR nos planos de previdência

Os planos de previdência, como você já deve estar careca de saber, contam com uma série de incentivos tributários que os tornam vantajosos perante outras modalidades de investimento. Mas as regras de cobrança de imposto de renda em previdência privada são bem específicas e nem um pouco óbvias.

Em uma matéria publicada anteriormente, eu falei sobre como funciona a previdência privada do ponto de vista das vantagens tributárias, isto é, como a previdência ajuda você a driblar o Leão.

Minha intenção, agora, é esclarecer, tim tim por tim tim, como ocorre a cobrança de imposto de renda em previdência privada na hora em que o participante finalmente usufrui dos benefícios do seu plano.

Um dos benefícios tributários da previdência privada é a não incidência de come-cotas, tributação semestral na forma de cotas que geralmente ocorre nos fundos de investimento abertos comuns. O come-cotas ocorre mesmo se não tiver havido resgates.

A cobrança de imposto de renda em previdência privada, entretanto, acontece apenas na hora do resgate ou do recebimento dos benefícios, lá na frente.

A vantagem disso é que os recursos que deixariam o plano para alimentar o Leão, se houvesse come-cotas, continuam rendendo e aumentando o patrimônio do participante.

Leia Também

Nos planos tipo PGBL, a alíquota de IR incide sobre todo o valor recebido pelo participante (principal + rentabilidade); já nos planos tipo VGBL, o IR só é cobrado sobre os rendimentos.

Isso acontece porque o PGBL permite a deduzir as contribuições na declaração de imposto de renda, enquanto o VGBL não conta com esse benefício.

A cobrança de imposto de renda em previdência privada pode seguir duas tabelas de tributação, a progressiva ou a regressiva. O participante deve optar pela mais adequada ao seu perfil.

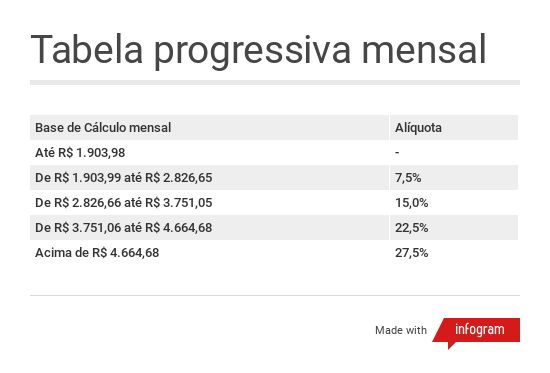

A tabela progressiva é a mesma que incide sobre salários, aluguéis e outras rendas tributáveis sujeitas ao ajuste anual, na época de entrega da declaração. As alíquotas crescem conforme o valor recebido pelo participante, e podem variar de zero a 27,5%. Essa tabela é revista e atualizada pelo governo de tempos em tempos.

Quem escolhe a tabela progressiva é tributado na fonte em 15% e, na época de entregar a declaração de IR, terá restituição ou imposto extra a pagar de acordo com o valor total da sua renda tributável sujeita ao ajuste anual.

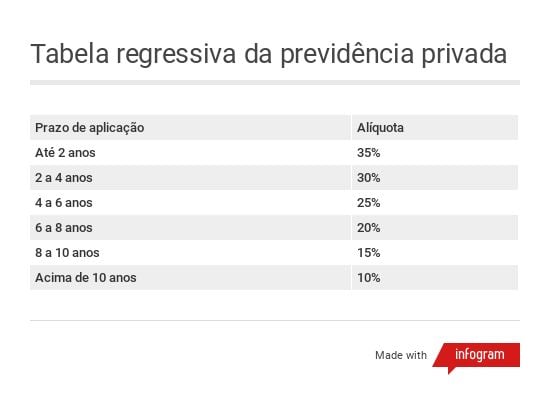

Já a tabela regressiva, exclusiva dos planos de previdência privada, tem alíquotas decrescentes de acordo com o tempo em que os recursos permanecem aplicados no plano.

As maiores alíquotas, para investimentos de curto prazo, são mais altas que as maiores alíquotas dos demais investimentos.

Enquanto o IR máximo cobrado nas aplicações financeiras comuns é de 22,5% para investimentos de prazos inferiores a seis meses, na previdência privada a maior alíquota é de 35% para investimentos de prazos inferiores a dois anos.

Em compensação, a menor alíquota, válida para aplicações de mais de dez anos, é de apenas 10% na previdência privada. Nas demais aplicações financeiras é de 15%, válida depois de dois anos de aplicação.

As regras de cobrança de imposto de renda em previdência privada claramente desincentivam o investimento de curto prazo e estimulam o de longo prazo.

Caso o participante que optou pela tabela regressiva venha a falecer durante a fase de acumulação do plano, os beneficiários que receberem o montante acumulado pagarão, no máximo, 25% de IR.

A tabela progressiva é a opção padrão quando aderimos a um plano de previdência privada, podendo ser alterada para a tabela regressiva a qualquer momento. Assim, o titular do plano pode decidir qual a tabela mais vantajosa pouco tempo antes de resgatar ou começar a receber a renda da sua previdência (informação atualizada em 2024, após mudança na regra de escolha da tabela progressiva).

Apenas lembre-se de que a escolha pela tabela regressiva é irretratável, isto é, após escolhida não é mais possível voltar para a tabela progressiva.

A tabela progressiva é mais vantajosa se você pretende, no futuro, receber os recursos na forma de benefícios mensais cujos valores, após descontada uma estimativa para a inflação, se enquadrariam atualmente na faixa de isenção ou da alíquota de 7,5%.

É o caso de um investidor que queira, por exemplo, acumular o suficiente para obter uma renda equivalente a R$ 1.500 mensais em valores de hoje. Ele provavelmente ficará isento de IR.

Mas isso só é interessante se você não tiver outras fontes de renda tributável sujeitas ao ajuste anual, como aluguéis ou aposentadoria do INSS. Os recursos advindos do plano se somariam a essas rendas na hora do preenchimento da declaração, o que poderia enquadrar todo o montante em uma faixa de tributação mais alta.

A tabela progressiva também é benéfica se você quiser resgatar tudo de uma vez e achar que não será capaz de juntar uma grande soma.

Porém, para quem de fato deseja investir para o longo prazo e receber uma renda substancial, a tabela regressiva torna a cobrança de imposto de renda em previdência privada mais vantajosa.

Para escolher a melhor tabela para o seu perfil, o ideal é simular o investimento, considerando uma rentabilidade real (acima da inflação) compatível com a política de investimentos do plano escolhido.

A cobrança de imposto de renda em previdência privada tende a ser mais vantajosa pela tabela regressiva, pelo menos para quem investe para o longo prazo. O que muita gente não sabe é que há duas regras de aplicação das alíquotas.

A mais conhecida é a regra Primeiro que Entra é o Primeiro que Sai (PEPS), válida também para os fundos de investimento não previdenciários.

Ela é aplicada quando o participante não contrata uma modalidade de renda, mas opta por resgatar os recursos acumulados no plano por conta própria - de uma só vez ou aos poucos.

A regra PEPS também vale para quem contrata a renda mensal por prazo certo, modalidade que paga rendimentos todo mês por um prazo pré-determinado, que em geral varia de 15 a 50 anos. Se o participante morre durante o período de recebimento da renda, seus beneficiários irão continuar recebendo até o fim do prazo.

Na regra PEPS, o participante do plano recebe primeiro os recursos referentes às contribuições feitas há mais tempo. Em outras palavras, ele vai recebendo das aplicações mais antigas para as mais recentes.

Para quem opta pela renda mensal por prazo certo ou faz resgates parciais aos poucos, é possível que todos os valores recebidos sejam tributados à alíquota de 10%. Basta que o participante comece a receber os recursos depois de ter contribuído por mais de dez anos.

Quem faz o resgate total, porém, pode acabar pagando bem mais imposto. Neste caso, as alíquotas mais baixas da tabela regressiva só vão incidir sobre os recursos originários das contribuições feitas há mais tempo.

Os recursos advindos das contribuições mais recentes serão tributados a alíquotas maiores, correspondentes aos prazos em que aquele dinheiro ficou aplicado.

Por exemplo, em um resgate total, os valores aplicados há menos de dois anos serão tributados em 35%, enquanto aqueles investidos há mais de dez anos serão tributados em 10%.

Para que o resgate total seja inteiramente tributado em 10%, é preciso que o participante fique sem contribuir para o plano por dez anos antes de fazer o resgate.

A outra regra de aplicação da tabela regressiva chama-se Prazo Médio Ponderado (PMP), válida quando o participante contrata uma das modalidades de renda vitalícia ou a renda temporária.

O PMP consiste no resultado da ponderação dos prazos de cada contribuição feita ao longo da vida do participante pelos seus valores. A alíquota da tabela regressiva, portanto, será aplicada conforme o PMP do plano e não conforme o prazo de cada contribuição separadamente.

Ou seja, mesmo que o participante tenha contribuído por mais de dez anos, ele pode ser tributado a alíquotas mais altas que 10%, pelo menos no início do período de recebimento do benefício.

Isso ocorre porque a maioria das pessoas aumenta os valores de contribuição com o passar do tempo - afinal, conforme a carreira avança, a renda aumenta e, consequentemente, a capacidade de poupança.

Como as contribuições mais recentes costumam ser maiores, elas tendem a reduzir o PMP do plano. O lado bom é que, à medida que o tempo passa, as contribuições mais recentes vão se tornando antigas e passando para faixas de IR mais baixas.

No geral, a cobrança de imposto de renda em previdência privada é mais vantajosa no PEPS do que no PMP, pois o participante tende a pagar menos IR.

Além disso, nas formas de pagamento tributadas segundo o PEPS (resgate e renda por prazo certo), o participante e seus beneficiários de fato usufruem dos recursos acumulados no plano.

Já nas modalidades tributadas pelo PMP (renda temporária e rendas vitalícias), o participante usa o saldo acumulado para comprar uma renda mensal, que será tanto maior quanto maior for o montante.

Os recursos acumulados ficam para a seguradora, e apenas a renda em si pode ou não ser revertida para os beneficiários após a morte do participante.

Por que, então, alguém optaria por uma renda vitalícia, por exemplo? Porque, no caso dos resgates e da renda mensal por prazo certo, toda a responsabilidade pela acumulação dos recursos e gestão da renda é do participante.

O esforço financeiro para conseguir a renda desejada costuma ser maior, havendo também o risco de o participante viver mais tempo do que o previsto, e os recursos acabarem antes da sua morte.

Já no caso da renda vitalícia, o esforço de poupança para atingir a renda desejada é menor, e o participante garante aquele valor pelo menos até o fim da vida, podendo ainda revertê-lo para seus beneficiários.

Em geral, as rendas vitalícia e temporária são contratadas por investidores que desejam, especificamente, deixar uma renda para os seus futuros herdeiros, pois não querem que eles precisem lidar com um grande valor recebido de uma só vez.

Isso pode acontecer no caso de haver dependentes menores de idade, incapazes ou que o investidor entenda que vão acabar gastando tudo de forma inconsequente.

Quando você adere a um plano de previdência privada, você já é obrigado a optar por uma modalidade de renda. Mas a escolha pode ser modificada depois.

Quando estiver perto de se aposentar, você pode mudar a sua escolha conforme as suas necessidades, ou sequer precisa contratar renda se não quiser. Pode simplesmente optar por fazer resgates por conta própria, quando achar mais conveniente.

Dessa forma, é possível inclusive simular as diferentes opções para descobrir qual a mais vantajosa para você.

Rogério Ceron, secretário do Tesouro Nacional, falou sobre o cenário para a economia brasileira diante dos ataques de Estados Unidos e Israel conta o Irã; entenda

Confira o calendário de feriados de 2026 para se programar e aproveitar para descansar durante o ano

Como a Mega-Sena só corre amanhã, a Quina e a Lotomania são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (2); confira os valores em jogo.

Pagamentos do abono salarial aos beneficiários do PIS e do Pasep em 2026 seguem mês de nascimento ou número de inscrição e vão até agosto

Com patrimônio de cerca de R$ 125 bilhões, o FGC pode ter de usar ao menos R$ 52 bilhões com Banco Master, Will Bank e Banco Pleno, o que indicaria necessidade de recapitalização

Pagamentos do Bolsa Família começam em 18 de março e seguem até o fim do mês conforme o final do NIS; benefício mínimo é de R$ 600

Levantamento feito durante a CEO Conference indica preferência por exportadoras em caso de reeleição de Lula e por financeiras e estatais em eventual vitória da oposição

Benefício assistencial começa na segunda-feira (2), seguindo o calendário do INSS e é pago conforme o número final do BPC

Saiba quanto ganham os principais pilotos da F1 em meio a salários, bônus e patrocínios

Confira datas oficiais de pagamento dos benefícios sociais em março de 2026

Bolsa brasileira diminui o ritmo em fevereiro, enquanto a renda fixa se valoriza diante da perspectiva de queda dos juros, e o Bitcoin segue em queda livre

Crianças norte-americanas estão ‘cobrando’ dos pais uma média de US$ 5,84 por dente de leite, alta de 17% em relação ao ano passado

Falha em sistema permitiu acesso remoto a mais de 7 mil aparelhos conectados dentro de residências

Gás do Povo substitui o Auxílio Gás e garante recarga gratuita do botijão de 13 kg para famílias de baixa renda

Programa funciona como uma poupança educacional, paga até R$ 9.200 por aluno e tem depósitos ao longo do ano

O certame, marcado para 13 de março, reúne 223 lotes de produtos que vão de eletrônicos a joias, com preços abaixo do mercado

Mineradora capitaliza reservas e incorpora duas empresass em meio a questionamentos do mercado sobre o fôlego das ações VALE3

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (26). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam.

Uma cidade do interior do Rio Grande do Sul foi considerada uma das cidades mais baratas para se comprar imóveis residenciais

Levantamento aponta mudança no mapa das regiões mais valorizadas do Brasil e revela disparada de preços em área nobre de São Paulo