De imóveis e carros a joias e obras de arte: como declarar seus bens no imposto de renda

Bens não são tributados, mas também precisam ser informados na declaração; saiba quais bens você precisa declarar e aprenda as regras para informar qualquer um deles

Na hora de preencher a sua declaração de imposto de renda 2019, existem basicamente quatro informações que você deve prestar à Receita Federal: seus rendimentos, suas dívidas, seus pagamentos ou doações e, é claro, seus bens. Não que bens sejam tributados. Mas é que o Leão quer conhecer direitinho a sua evolução patrimonial e saber de onde vêm e para onde vão os rendimentos que você recebe. Nessa matéria, vou me dedicar a fazer um apanhado geral sobre como preencher a declaração de bens.

Os bens frequentemente são o destino dos rendimentos que conseguimos poupar. Se uma parte da nossa renda é destinada ao consumo ou mesmo ao pagamento de uma série de serviços como os gastos dedutíveis que precisamos informar, a parte que conseguimos guardar frequentemente é usada para a aquisição de bens, como imóveis, veículos, aplicações financeiras, ações de empresas, entre outros.

- Os segredos do IR: Sabia que você pode estar deixando dinheiro na mesa na hora de declarar o imposto de renda? Saiba mais.

A mera posse de bens ou direitos, inclusive terra nua, em valor total superior a R$ 300 mil em 31 de dezembro de 2018 já obriga o contribuinte a entregar a declaração de imposto de renda 2019. Confira todos os critérios que obrigam o contribuinte a entregar a declaração de IR neste ano.

Além da declaração dos bens mais óbvios, o contribuinte também deve informar uma série de outros bens e direitos, caso seu valor de aquisição ultrapasse o mínimo estipulado pela Receita.

É o caso de obras de arte, joias, antiguidades, itens de colecionador, direitos de autor e patente, títulos de clube, créditos a receber, consórcios, leasing, entre outros.

O que informar na declaração de bens

Na ficha de Bens e Direitos, você deverá optar pelo código que melhor representa o bem que você está declarando. Mas, independentemente do tipo de bem, há algumas informações que você precisa prestar para todos eles. São elas:

Localização: informe o país onde se localiza o bem ou direito.

Discriminação: informe o bem ou direito, a espécie, além de data, valor e circunstâncias de aquisição (por exemplo, se foi comprado à vista ou a prazo, se foi recebido por doação ou herdado). Informe também valor e circunstâncias de alienação (se venda ou doação), quando for o caso.

“Situação em 31/12/2017”: informe o valor constante nesta data na declaração de bens do ano anterior. Caso o bem tenha sido adquirido em 2018, este campo deve permanecer zerado.

“Situação em 31/12/2018”: informe o valor do bem. Bens sempre devem ser declarados pelo seu custo de aquisição. Seu valor na declaração de bens não pode ser atualizado pelo preço de mercado. Caso o bem tenha sido vendido ou doado em 2018, este campo deve permanecer zerado.

Bens que tenham sido adquiridos e alienados em 2018 ainda assim devem constar na declaração de imposto de renda 2019, mantendo-se os campos “Situação em 31/12/2017” e “Situação em 31/12/2018” ambos zerados.

Lembrando que, no caso de bens adquiridos por meio de uma compra parcelada com alienação fiduciária (por exemplo, um financiamento imobiliário ou de veículos), devem ter declarados apenas os valores efetivamente pagos pelo contribuinte até cada data, enquanto o parcelamento estiver em curso.

Na declaração referente ao ano em que o parcelamento finalmente terminar, o contribuinte deverá informar o valor total pago no segundo campo, e este será considerado o custo de aquisição do bem para fins de declaração.

Esses financiamentos que têm o bem financiado como garantia devem ser declarados apenas desta forma, jamais constando na ficha de Dívidas e Ônus Reais.

Entenda melhor como isso funciona na nossa reportagem sobre como declarar empréstimos e financiamentos no imposto de renda 2019.

Quais bens discriminar na declaração de imposto de renda 2019?

O contribuinte obrigado a entregar a declaração de imposto de renda 2019 precisa informar, na ficha de Bens e Direitos, todos os bens e direitos localizados no Brasil ou no exterior pertencentes ao titular e também aos seus dependentes. São eles:

- Imóveis, veículos automotores, embarcações e aeronaves, independentemente do seu valor de aquisição;

- Outros bens móveis e direitos de valor de aquisição unitário igual ou superior a R$ 5 mil;

- Saldos de conta-corrente bancária, caderneta de poupança e demais aplicações financeiras de valor individual superior a R$ 140 em 31/12/2018;

- Conjunto de ações, quotas ou quinhão de capital de uma mesma empresa, negociados ou não em bolsa de valores, e de ouro, ativo financeiro, cujo valor de aquisição unitário seja igual ou superior a mil reais.

Bens de valores inferiores aos valores mínimos exigidos nas regras acima não precisam ser incluídos na declaração, embora incluí-los não gere prejuízo ao contribuinte.

Além das informações comuns a todos os bens, cada tipo de bem ou direito pode ainda demandar informações específicas, conforme veremos a seguir.

Tipos de bens e seus códigos

Imóveis

Imóveis devem ser declarados independentemente do valor de aquisição, sob um dos seguintes códigos, conforme o tipo:

01 - Prédio residencial

02 - Prédio comercial

03 - Galpão

11 - Apartamento

12 - Casa

13 - Terreno

14 - Imóvel rural

15 - Sala ou conjunto

16 - Construção

17 - Benfeitorias

18 - Loja

19 - Outros bens imóveis

Informe o endereço do imóvel, além de IPTU (no caso de imóvel urbano) ou NIRF (no caso de imóvel rural). Declare, ainda, o número de matrícula e o nome do cartório onde o imóvel foi registrado, se for o caso.

Informe também a área, conforme informada no registro de imóveis, carnê de IPTU ou algum outro documento hábil.

No caso de prédios, galpão, casa ou construção, informe a área total construída. Já no caso de apartamentos, salas ou conjuntos, lojas e outros bens imóveis, informe a área privativa. Finalmente, no caso de terrenos e imóveis rurais informe a área do terreno ou da terra nua, respectivamente.

Lembrando que o código 17 - Benfeitorias só deve ser utilizado para benfeitorias feitas em imóveis adquiridos antes de 1988, contendo apenas o acréscimo à área construída.

Reformas e benfeitorias realizadas de 1988 em diante, comprováveis mediante notas e recibos, devem ser acrescidos ao custo de aquisição no próprio item referente ao imóvel em questão.

No campo “Discriminação”, você deverá informar a data e a forma de aquisição, além de informações sobre outros proprietários em condomínio ou situações de usufruto, se for o caso.

Na nossa matéria sobre como declarar imóvel no imposto de renda 2019, você encontra mais detalhes sobre a declaração de bens imóveis, englobando situações como financiamento imobiliário, compra, venda, apuração e declaração de ganho de capital com a venda, acréscimo de benfeitorias, além de doações feitas e recebidas.

Veículos

Veículos também devem ser informados independentemente do valor de aquisição. Os códigos informados variam de acordo com o tipo de veículo:

21 - Veículo automotor terrestre (caminhão, carro, moto etc.)

22 - Aeronave

23 - Embarcação

No campo “Discriminação”, informe a marca, o modelo, o ano de fabricação, a data e a forma de aquisição. No caso de veículos automotores, informe também a placa.

Haverá ainda um campo específico para você informar o Renavam, o Registro da Aeronave ou o Registro da Embarcação, conforme o caso. Para veículos automotores localizados no exterior, a Receita orienta a inserir informação que o identifique no campo “Registro de Veículo”.

Na nossa matéria sobre como declarar veículo no imposto de renda 2019, você encontra mais detalhes sobre a declaração desses bens, englobando situações como financiamento, compra, venda, além de doações feitas e recebidas.

Caso você tenha recebido indenização de seguro por roubo de veículo ou perda total, confira também nossa matéria sobre como declarar indenizações de seguros no imposto de renda 2019.

Outros bens móveis

Outros bens móveis só devem ser declarados caso seu valor de aquisição tenha sido igual ou superior a R$ 5 mil. Aqui entram aqueles bens de alto valor que não são imóveis, aplicações financeiras, participações societárias nem veículos.

É o caso, por exemplo, de joias, obras de arte, antiguidades ou objetos de coleção, declarados sob o código 25. Estes itens podem ser inclusive considerados investimentos, com um mercado próprio, pois eles podem se valorizar e gerar ganhos de capital quando vendidos.

Bens relacionados ao exercício de uma atividade autônoma também contam com um código específico, o 24. Finalmente, bens móveis não contemplados por um item específico podem ser incluídos sob o código 29 - Outros bens móveis.

No campo “Discriminação”, informe a data e a forma de aquisição do bem, além de sua descrição.

Antigamente linhas telefônicas tinham alto valor e também precisavam ser declaradas como bens móveis em código próprio, mas hoje em dia essa declaração não se faz mais necessária.

Participações societárias

É obrigatório declarar participações societárias de valor de aquisição igual ou superior a mil reais. São elas:

31 - Ações

32 - Quotas ou quinhões de capital

39 - Outras participações societárias

Você deverá informar o CNPJ da empresa emissora das ações, quotas ou quinhões em campo próprio. No campo “Discriminação”, informe o nome da empresa, a quantidade e o tipo de ações ou quotas que você detém (por exemplo, se é uma ação preferencial ou ordinária). Lembrando que tipos diferentes de ações devem ser declarados em itens separados.

Na nossa reportagem sobre como declarar ações no imposto de renda 2019, explicamos direitinho como calcular o custo médio de aquisição, além dos ganhos e prejuízos com o investimento em ações.

Aplicações e investimentos

Além de ações e imóveis, investimentos financeiros também podem ser considerados bens, devendo ser informados na declaração de bens e direitos. São eles:

41 - Caderneta de poupança: obrigatório declarar apenas saldos superiores a R$ 140 em 31/12/2018

45 - Aplicação de renda fixa (CDB, RDB, CRI, CRA, LCI, LCA, debêntures e outros): obrigatório declarar apenas saldos superiores a R$ 140 em 31/12/2018

46 - Ouro ativo financeiro: obrigatório declarar apenas se o valor de aquisição for igual ou superior a mil reais

47 - Mercados futuros, de opções e a termo: obrigatório declarar apenas se o valor de aquisição for superior a R$ 140

49 - Outras aplicações e investimentos

No caso de caderneta de poupança, você deverá informar o CNPJ da instituição financeira, além do número da agência e da conta. Na “Discriminação”, informe o nome da instituição financeira, se a conta é conjunta e, em caso positivo, o nome e o CPF do outro co-titular.

A forma de declarar aplicações de renda fixa é semelhante, com a diferença de que o CNPJ informado deve ser o da instituição financeira ou empresa que emitiu o papel.

Saiba mais sobre como declarar poupança e renda fixa no imposto de renda 2019, bem como os rendimentos provenientes de cada uma dessas aplicações.

Para ouro ativo financeiro, você deve declarar apenas, no campo “Discriminação”, o nome da instituição financeira e o número de gramas. No caso dos derivativos, é necessário informar a quantidade e a data de vencimento. Se forem opções, informe também a série.

Créditos e poupança vinculados

Os direitos também devem ser informados na declaração de bens e direitos. Ou seja, se você tem direito a receber um pagamento, mas ainda não o recebeu, ele deve constar na sua declaração de bens, caso seu valor seja igual ou superior a R$ 5 mil.

Existem dois códigos específicos para esta situação: o 51 - crédito decorrente de empréstimo, e o 52 - crédito decorrente de alienação.

O primeiro pode ser utilizado, por exemplo, caso você tenha emprestado dinheiro para alguém e esteja aguardando pagamento. Já o segundo pode ser usado quando você já vendeu algum bem - ou seja, ele já saiu do seu patrimônio - mas você ainda não recebeu os recursos devidos.

Em ambos os casos, você deverá informar o CPF ou CNPJ do devedor em campo próprio. Na “Discriminação”, informe o nome do devedor, o valor do crédito, o prazo e as condições estipuladas.

Saiba mais sobre como declarar empréstimos contraídos e concedidos, bem como financiamentos no imposto de renda.

Poupanças vinculadas a determinados objetivos também podem ter códigos próprios na declaração de bens: é o caso dos planos PAIT e cadernetas pecúlio (código 53) e das poupanças para construção ou aquisição de bem imóvel (código 54).

Depósitos à vista e numerário

Contas-correntes e dinheiro vivo devem ser declarados caso seu saldo supere R$ 140 em 31/12/2018. Os códigos são os seguintes:

61 - Depósito bancário em conta-corrente no país

62 - Depósito bancário em conta-corrente no exterior

63 - Dinheiro em espécie - moeda nacional

64 - Dinheiro em espécie - moeda estrangeira

69 - Outros depósitos à vista e numerário

No caso do dinheiro mantido em espécie, basta informar o tipo e o valor da moeda.

Já para declarar contas-correntes, no Brasil ou no exterior, é preciso informar a instituição financeira, a agência e o número da conta, além, é claro, dos valores. No caso das contas-correntes no Brasil, é preciso ainda informar o CNPJ da instituição financeira.

Especificamente no caso da conta no exterior, a Receita informa que recursos oriundos de exportações de mercadorias e serviços depositados em conta não devem ser informados sob o código 62. Essa parcela dos recursos mantida em conta no exterior deve constar no código 80 - saldo DEREX, independentemente do valor.

Saiba mais sobre como declarar contas-correntes no Brasil, além de contas e investimentos no exterior, bem como os valores certos a declarar.

Fundos

Os fundos de investimento devem ser declarados quando o saldo aplicado em 31/12/2018 tiver sido superior a R$ 140. Você deve informar o CNPJ do fundo, o nome da instituição financeira administradora e a quantidade de cotas que você possui. Informe também se a conta é conjunta e, se for, o nome e o CPF do outro co-titular.

Os fundos devem ser declarados de acordo com a sua forma de tributação. Os códigos são os seguintes:

71 - Fundo de Curto Prazo

72 - Fundo de Longo Prazo e Fundo de Investimentos em Direitos Creditórios (FIDC)

73 - Fundo de Investimento Imobiliário (FII)

74 - Fundo de ações, Fundos Mútuos de Privatização (FMP), Fundos de Investimento em Empresas Emergentes (FIEE), Fundos de Investimento em Participação (FIP), Fundos de Investimentos em Índices de Mercado (ETF)

79 - Outros fundos

Saiba mais sobre como declarar fundos de investimento, além de fundos imobiliários e ETF no imposto de renda 2019, incluindo custo médio de aquisição, ganhos e prejuízos com esses ativos.

Outros direitos

A declaração de bens prevê ainda alguns códigos para declarar direitos cujo valor de aquisição tenha sido igual ou superior a R$ 5 mil. É necessário descrever o direito e informar o número do registro da concessão, se for o caso. São eles:

91 - Licença e concessão especiais

92 - Título de clube e assemelhados

93 - Direito de autor, de inventor e patente

94 - Direito de lavra e assemelhado

Consórcio

Consórcios não contemplados devem ser declarados como bens, sob o código 95, desde que os valores pagos pelo contribuinte tenham somado, em 31/12/2018, R$ 5 mil ou mais.

Informe o CNPJ da administradora do consórcio em campo próprio. Na “Discriminação”, informe o nome da administradora, o tipo de bem ou serviço que é objeto do consórcio (imóvel, veículo, cirurgia plástica etc.), além da quantidade de parcelas já pagas e a pagar.

No campo “Situação em 31/12/2017” informe o valor constante na declaração de bens do ano anterior, com a quantia paga até então. Caso o consórcio tenha sido iniciado em 2018, este campo ficará em branco.

No campo “Situação em 31/12/2018”, informe o valor de 2017 acrescido dos valores pagos ao longo de 2018.

Caso você tenha tido um consórcio contemplado em 2018, você deverá declará-lo da mesma forma na ficha de Bens e Direitos, porém deixando em branco o campo “Situação em 31/12/2018”.

Abra um novo item na ficha para o bem que você tiver adquirido com a carta de crédito, e informe na “Discriminação” os dados do consórcio. Deixe em branco o campo “Situação em 31/12/2017” e declare em “Situação em 31/12/2018” os valores pagos até esta data.

Nas declarações subsequentes, você deverá ir acrescendo os valores das parcelas pagas a cada ano ao custo de aquisição do bem até terminar de pagar o consórcio.

Leasing (arrendamento mercantil)

Já a declaração do leasing depende muito do tipo de contrato e do bem que seja objeto deste contrato. Por exemplo, caso o objeto do leasing seja um bem de declaração obrigatória independentemente do valor, então o leasing precisa ser declarado também a despeito do seu valor.

O código 96 só deve ser usado em uma situação: quando o leasing tiver sido iniciado em 2018 e a opção de compra ainda não tiver sido exercida, podendo ser exercida apenas no final do contrato, a partir de 2019.

Nesse caso, você deve informar os dados do bem, do contratante e os valores pagos no campo “Discriminação”. Deixe os campos “Situação em 31/12/2017” e “Situação em 31/12/2018” em branco.

Para contratos de leasing cuja opção de compra do bem já tenha sido exercida, seja no ato do contrato, seja no seu vencimento, o correto é declarar o bem pelo seu código específico. Nesse caso, duas situações são possíveis:

Leasing com opção de compra exercida no vencimento do contrato, em 2018: informe os dados do bem e do contratante (nome e CNPJ) e valores pagos até 31/12/2017 e 31/12/2018 nos respectivos campos;

Leasing com opção de compra exercida no ato do contrato: informe os dados do bem e do contratante (nome e CNPJ), o valor do bem em “Situação em 31/12/2018” e, no campo “Situação em 31/12/2017”, informe o valor do bem, se o leasing tiver iniciado antes de 2018, ou deixe em branco, para leasing iniciado em 2018.

No caso de leasing cuja opção de compra tenha sido exercida no ato do contrato, o contribuinte deverá, ainda, abrir um item na ficha Dívidas e Ônus Reais, onde deve informar os saldos remanescentes da dívida nos campos “Situação em 31/12/2017” e “Situação em 31/12/2018” (deixe o campo de 2017 em branco caso o leasing tenha sido iniciado em 2018).

Previdência privada

Apenas planos de previdência privada tipo VGBL devem ser informados na ficha de Bens e Direitos, sob o código 97. PGBL e planos de previdência fechada não devem constar na declaração de bens.

Você deverá informar o nome da instituição financeira, o número da conta e os dados da apólice, além do CNPJ da seguradora.

Leia mais sobre como declarar previdência privada no imposto de renda 2019.

Ganho de capital e rendimentos

Bens podem gerar rendimentos e/ou ganho de capital, este último em caso de alienação. Rendimentos e ganho de capital obtidos em 2018 também devem ser informados na declaração de imposto de renda 2019.

Por exemplo, imóveis podem gerar rendimentos tributáveis quando alugados e ganho de capital quando vendidos.

Veja como apurar e recolher IR sobre os rendimentos de aluguel, bem como declarar aluguéis recebidos. Veja ainda como apurar e recolher IR sobre o ganho de capital com a venda de imóveis, bem como declará-lo, na matéria sobre como declarar imóvel no imposto de renda 2019.

Aplicações financeiras e fundos podem gerar rendimentos isentos ou tributáveis exclusivamente na fonte; já as ações, os fundos imobiliários e os ETFs podem gerar rendimentos isentos, tributáveis exclusivamente na fonte ou, no caso de venda, os chamados ganhos líquidos.

Também já falamos sobre como declarar esses ganhos, bem como sobre a forma de apurar e recolher o IR, quando for o caso, nas nossas reportagens sobre como declarar investimentos no imposto de renda 2019 e como declarar recursos e investimentos no exterior.

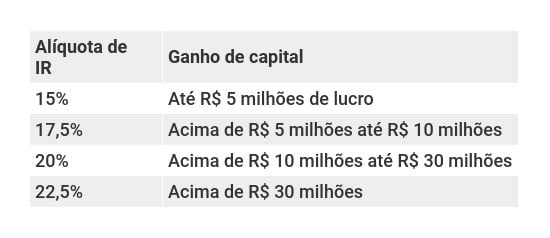

Os demais bens, quando vendidos com algum lucro, têm esse ganho de capital tributado conforme a tabela a seguir:

A apuração e o recolhimento do IR são de responsabilidade do vendedor, e devem ser feitos até o último dia útil do mês seguinte ao da venda, por meio do Programa Ganhos de Capital, o GCAP. O próprio programa gera um DARF para pagar.

Ganhos de capital obtidos no ano passado devem ter sido apurados por meio do GCAP 2018, que deve ser agora importado para a sua declaração de imposto de renda 2019.

Caso você tenha perdido o prazo para pagar o IR sobre algum ganho de capital, use o programa Sicalc para emitir o DARF com multa e juros. Utilize o código do GCAP, o 4600.

Saiba tudo sobre como declarar imposto de renda.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP