Copom e Fed decidem juros. Se não tem corte, tem aceno, que é quase a mesma coisa

Decisões de política monetária centram atenção nos mercados. Reação pode ser positiva, mas o que motiva a atuação dos BCs não é nada animador

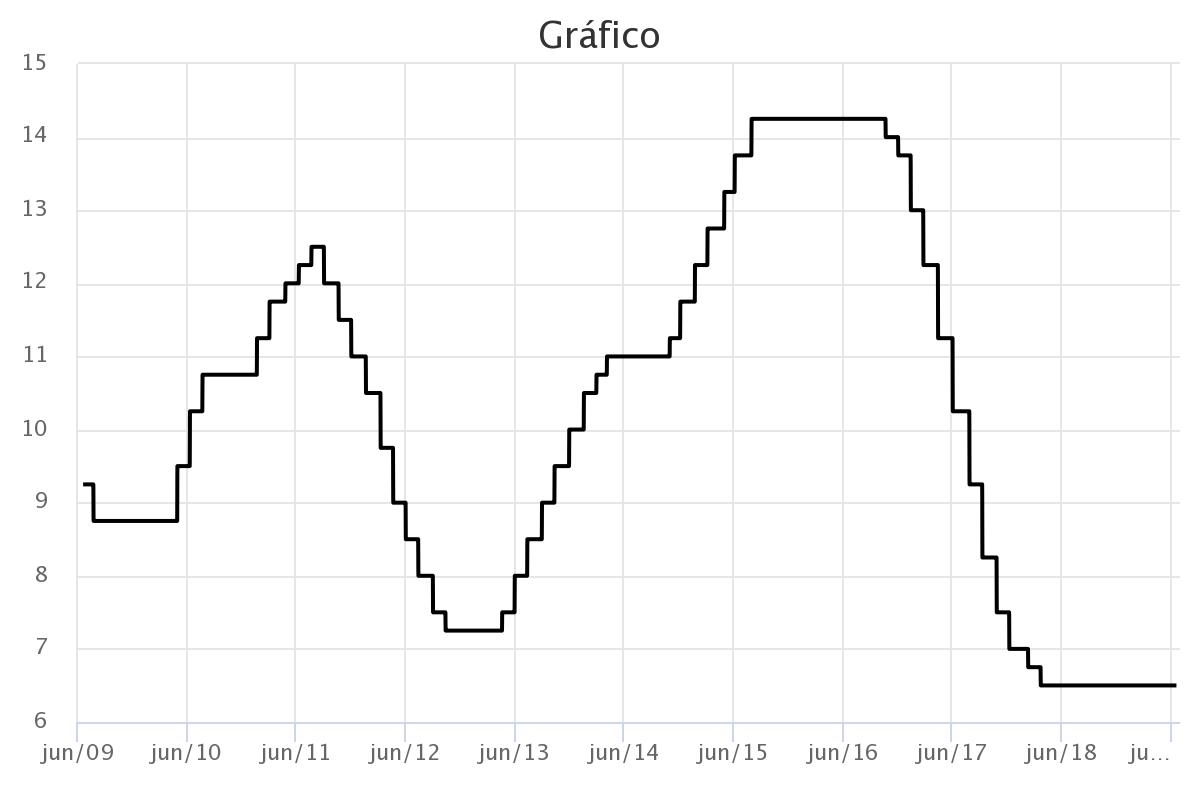

O Comitê de Política Monetária (Copom) e o Federal Reserve (Fed), banco central americano, apresentam suas decisões sobre taxa de juros nesta quarta-feira. Por aqui, a previsão é de manutenção da Selic em 6,5% ao ano, mas com expectativa de aceno de corte futuro. Por lá, a chance de corte hoje aumentou, mas se ele não vier, também teremos sinalização de redução em breve.

Para o bolso do investidor, Selic estável ou com chance de queda favorece a alocação em bolsa de valores, fundos imobiliários e títulos longos do Tesouro Direto. A reação ao Copom, no entanto, ficará para sexta, pois decisão sair após o fechamento dos mercados. O Fed sai às 15 horas.

Apesar do bom desempenho das bolsas aqui e lá fora em função dessa expectativa de juros menores, a motivação dos cortes não seria algo a se comemorar. O Fed atua em resposta à piora nas perspectivas de crescimento. A guerra comercial parece cobrar seu preço. Por aqui, a economia também não reage em meio a um quadro de incerteza que envolve a agenda de reformas.

Copom - cautela e credibilidade

Apesar de um discurso firme de que não troca crescimento de curto prazo por inflação, os últimos dados de atividade e a movimentação no cenário internacional levam boa parte do mercado a acreditar que o colegiado presidido por Roberto Campos Neto vai fazer uma mudança na sua comunicação.

O Copom já reconhece um aumento no risco de a inflação ficar abaixo do projetado em função da debilidade da atividade econômica. Mas fala que o balanço de risco segue simétrico, pois também pesa o quadro externo e a questão das reformas.

Com Fed acenando corte de juros e a reforma da Previdência caminhando no Congresso, parte do mercado acredita que o Copom passará a falar em balanço assimétrico, senha para futura redução.

Leia Também

A questão é quando o corte poderia ocorrer. As apostas se dividem e dois grandes grupos. Um acha que a Selic só será cortada depois que a reforma da Previdência for aprovada pela Câmara e Senado.

Outro grupo acredita que os cortes podem começar depois que o texto passar só pela Câmara. Há também aqueles que defendem, faz algum tempo, que o BC já teria de ter começado a cortar. Então, quanto antes melhor. Teremos reuniões em 31 de julho e 18 de setembro, janela temporal na qual já poderemos ver uma "solução" para a reforma.

Atenção também às projeções de inflação que já poderão ser feitas considerando o último boletim Focus, que deixou de estimar Selic a 6,5% no fim do ano e mostrou juro em 5,75%, no fim de 2019, e de 6,5% em 2020.

Em maio, com Selic a 6,5% e dólar a R$ 3,95, a inflação projetada era de 4,3% para 2019 e 4% para 2020. A meta deste ano é de 4,25%, de 4% em 2020 e de 3,75% em 2021.

As ações do Copom miram cada vez mais o ano de 2020 em função dos efeitos cumulativos e defasados que as ações de política monetária têm sobre o lado real da economia.

A comunicação deve perder o já tradicional “cautela, serenidade e perseverança”, que vinha sendo usado para descrever a melhor forma de condução da política monetária. Mas isso não deve ser visto como mudança de postura. O Copom disse que isso é um princípio bem assimilado.

O comunicado dessa decisão, bem como a ata a ser divulgada na próxima semana, servirão para embasar o Relatório de Inflação, que sai no dia 27, detalhando as projeções de inflação. O RI também deve trazer a nova projeção de crescimento do BC, que está em 2%, enquanto o mercado espera pouco menos de 1%.

Também na próxima semana, o Conselho Monetário Nacional (CMN) define a meta de inflação de 2022 e há expectativa de redução para 3,5%. (aqui está o link para o gráfico interativo na página do BC)

Fed – pronto para atuar

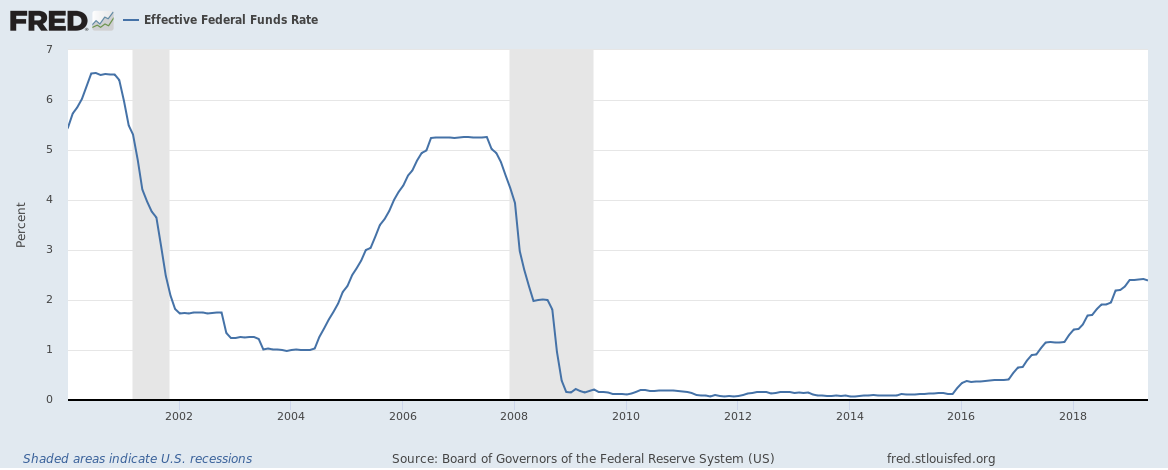

O aceno informal para corte de juro nos EUA veio no dia 4 de junho, quando Jerome Powell disse que o Fed estava pronto para atuar caso os efeitos da guerra comercial afetassem a economia americana.

A fala de Powell chancelou as expectativas de redução de juros que estão estacionados entre 2,25% e 2,5% ao ano desde o fim do ano passado. No mercado, as previsões oscilam entre três ou quatro cortes.

A possibilidade de atuação do Fed já nesta quarta-feira aumentou depois que o Banco Central Europeu (BCE) acenou que também pode reduzir juros e tomar outras medidas de estímulo por lá.

Junto com a decisão, o Fed também apresenta as projeções de seus membros para crescimento, taxa de juros e inflação. Acompanharemos a entrevista de Jerome Powell, que certamente será perguntado sobre as habituais caneladas de Donald Trump.

Aliás, Donald Trump voltou seus canhões contra a União Europeia depois do aceno dado pelo BCE, falando que é uma forma injusta de competição comercial desvalorizar o euro.

O tuíte de Trump reacendeu preocupação de que a guerra comercial descambe para uma guerra cambial, com governos promovendo desvalorizações de suas moedas como forma de contornar tarifas comerciais.

Desde o começo dos anos 2000, o Fed se engajou em dois grandes movimentos de redução de juros. Em 2001 e 2007, depois de crises notáveis. Os cortes, nesses dois casos, não evitaram uma recessão e um “bear market” (mercado de baixa). Será que desta vez é diferente? (aqui tem o link para o gráfico interativo do FRED)

É hora de aproveitar a sangria dos mercados para investir na China? Guerra tarifária contra os EUA é um risco, mas torneira de estímulos de Xi pode ir longe

Parceria entre a B3 e bolsas da China pode estreitar o laço entre os investidores do dois países e permitir uma exposição direta às empresas chinesas que nem os EUA conseguem oferecer; veja quais são as opções para os investidores brasileiros investirem hoje no Gigante Asiático

Por essa nem o Fed esperava: Powell diz pela primeira vez o que pode acontecer com os EUA após tarifas de Trump

O presidente do banco central norte-americano reconheceu que foi pego de surpresa com o tarifaço do republicano e admitiu que ninguém sabe lidar com uma guerra comercial desse calibre

Nas entrelinhas: por que a tarifa de 245% dos EUA sobre a China não assustou o mercado dessa vez

Ainda assim, as bolsas tanto em Nova York como por aqui operaram em baixa — com destaque para o Nasdaq, que recuou mais de 3% pressionado pela Nvidia

Ações da Brava Energia (BRAV3) sobem forte e lideram altas do Ibovespa — desta vez, o petróleo não é o único “culpado”

O desempenho forte acontece em uma sessão positiva para o setor de petróleo, mas a valorização da commodity no exterior não é o principal catalisador das ações BRAV3 hoje

Correr da Vale ou para a Vale? VALE3 surge entre as maiores baixas do Ibovespa após dado de produção do 1T25; saiba o que fazer com a ação agora

A mineradora divulgou queda na produção de minério de ferro entre janeiro e março deste ano e o mercado reage mal nesta quarta-feira (16); bancos e corretoras reavaliam recomendação para o papel antes do balanço

Acionistas da Petrobras (PETR4) votam hoje a eleição de novos conselheiros e pagamento de dividendos bilionários. Saiba o que está em jogo

No centro da disputa pelas oito cadeiras disponíveis no conselho de administração está o governo federal, que tenta manter as posições do chairman Pietro Mendes e da CEO, Magda Chambriard

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Tarifaço de Trump pode não resultar em mais inflação, diz CIO da Empiricus Gestão; queda de preços e desaceleração global são mais prováveis

No episódio do podcast Touros e Ursos desta semana, João Piccioni, CIO da Empiricus Gestão, fala sobre política do caos de Trump e de como os mercados globais devem reagir à sua guerra tarifária

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Felipe Miranda: Do excepcionalismo ao repúdio

Citando Michael Hartnett, o excepcionalismo norte-americano se transformou em repúdio. O antagonismo nos vocábulos tem sido uma constante: a Goldman Sachs já havia rebatizado as Magníficas Sete, chamando-as de Malévolas Sete

Bolsas perdem US$ 4 trilhões com Trump — e ninguém está a salvo

Presidente norte-americano insiste em dizer que não concedeu exceções na sexta-feira (11), quando “colocou em um balde diferente” as tarifas sobre produtos tecnológicos

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Agenda econômica: PIB da China, política monetária na Europa e IGP-10 são destaques em semana de balanços nos EUA

Após dias marcados pelo aumento das tensões entre China e Estados Unidos, indicadores econômicos e os balanços do 1T25 de gigantes como Goldman Sachs, Citigroup e Netflix devem movimentar a agenda desta semana

JP Morgan reduz projeção para o PIB brasileiro e vê leve recessão no segundo semestre; cortes de juros devem começar no fim do ano

Diante dos riscos externos com a guerra tarifária de Trump, economia brasileira deve retrair na segunda metade do ano; JP agora vê Selic em 1 dígito no fim de 2026

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP