Com Selic a 5%, poupança tem retorno real negativo e renda fixa pode virar “perda fixa”

Com juro real comprimido, poupança já perde da inflação e outros investimentos de renda fixa, em algumas circunstâncias, também; saiba qual a taxa de administração máxima que um fundo DI pode cobrar para não ter retorno real negativo

A bruxa está solta no mundo da renda fixa e não é só porque hoje é o Dia das Bruxas, o Halloween nos países de língua inglesa. Os investidores conservadores vão tomar mais um susto nesta quinta-feira (31), primeiro dia depois de o Copom ter reduzido a Selic em mais 0,5 ponto percentual, derrubando a taxa básica de juros a 5,0% ao ano.

É que agora as aplicações de baixo risco que têm sua remuneração atrelada à Selic ou ao seu primo CDI podem, em algumas circunstâncias, ter retorno real negativo. Isto é, elas podem perder da inflação, ainda que esta esteja, como bem já disse o meu colega Eduardo Campos, rastejante.

Na prática, retorno real negativo significa perder dinheiro. Apesar de você não ter uma perda propriamente dita, o seu dinheiro, mesmo rendendo alguma coisa, perde poder de compra. Em outras palavras, o rendimento não é capaz de repor a inflação.

No caso da caderneta de poupança, a rentabilidade real com a nova taxa de juros já está negativa. Estou falando da poupança nova, aquela que rende 70% da Selic mais Taxa Referencial (TR) quando os juros estão baixos, que fique bem entendido.

Com a Selic muito baixa, a TR costuma ficar zerada, o que é o caso no momento. Em um ano, 70% da meta da Selic estabelecida em 5,0% ao ano corresponde a 3,50%, menos do que a inflação projetada pelo mercado para 12 meses, de 3,55%, segundo o último Boletim Focus do Banco Central.

Outras aplicações de renda fixa conservadora que podem atuar como substitutas da poupança, por outro lado, ainda conseguem bater a inflação - desde, é claro, que seus custos sejam baixos e, no caso daquelas que pagam um percentual do CDI, que esse percentual seja generoso.

Leia Também

Bu!

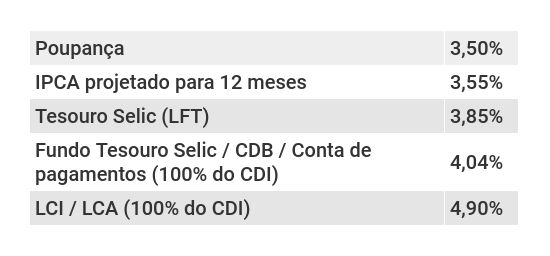

Na tabela a seguir, eu apresento o retorno desses investimentos em um prazo de 12 meses (252 dias úteis e 365 dias corridos), quando a alíquota de imposto de renda, no caso daqueles que são tributados, é de 17,5%.

Na simulação, eu supus uma Selic constante de 5,0% ao ano e um CDI constante de 4,9% (já que o CDI costuma ficar um pouco abaixo da Selic).

Receita do feitiço

Para montar a tabela, eu considerei os investimentos mais baratos de cada categoria.

No caso do Tesouro Selic (LFT), título público com remuneração atrelada à taxa básica de juros e comprado via Tesouro Direto, levei em conta o retorno de um título adquirido por meio de uma corretora que não cobra taxa. Portanto, há apenas a cobrança da taxa de custódia obrigatória de 0,25% ao ano, paga à B3.

Eu fiz a simulação na calculadora do próprio Tesouro Direto, considerando que o título seria vendido de volta ao Tesouro quando completasse um ano - portanto, antes do vencimento.

Lembrando que, na venda antecipada, existe uma diferença entre as taxas de compra e venda (spread), que impacta negativamente o retorno do papel.

No caso dos investimentos tributados, considerei aplicações isentas de taxas e que consigam render, antes de descontados os impostos, cerca de 100% do CDI, com liquidez diária.

É o caso dos fundos Tesouro Selic das plataformas Pi, BTG Pactual Digital, Órama e Rico, que só investem nesses títulos públicos; dos CDB que pagam 100% do CDI, geralmente oferecidos por bancos médios; e das contas de pagamento tipo NuConta e PicPay, que também investem os recursos dos clientes em títulos públicos.

Finalmente, considerei uma LCI ou LCA - títulos isentos de IR - que remunerasse 100% do CDI. Elas são raras, mas de vez em quando aparece uma dessas por aí.

Esses investimentos ultrabaratos e que pagam um percentual do CDI relativamente alto ainda conseguem vencer da inflação com alguma folga.

No caso de CDB que paguem acima de 100% do CDI então nem se fala, mas eles normalmente não têm liquidez diária, devendo ser levados até o vencimento.

Mas repare que, se a corretora cobrar taxa para o Tesouro Direto, se o fundo de renda fixa cobrar taxa de administração (como é o caso da maioria dos fundos) ou se o CDB ou LCI pagar um percentual baixo do CDI, o investimento pode facilmente perder da inflação.

A situação piora se considerarmos aplicações de prazos mais curtos em investimentos tributados, pois nesses casos a alíquota de imposto de renda é maior.

Ô, bruxinha bonitinha da vassoura de capim

Como eu sou uma bruxa boa, fiz aqui umas continhas para você saber a taxa de administração máxima que pode aceitar num fundo de renda fixa conservadora, bem como o percentual mínimo do CDI que um título deve pagar para que o seu investimento não tenha retorno real negativo.

LCI e LCA: mínimo de 90% do CDI (mas o melhor é deixar para lá…)

Vamos começar então pelo mais fácil: as LCI e LCA, que não sofrem cobrança de taxas nem impostos. Convenhamos que um título desses que pague 100% do CDI é raridade.

A partir de um retorno de 73% do CDI, esses papéis já repõem a inflação nas circunstâncias atuais, mas não ganham muito acima do IPCA projetado nem da poupança.

E tendo em vista que a Selic deve cair ainda mais, eu não aceitaria uma taxa inferior a 90% do CDI, se fosse começar a investir hoje (mas a verdade é que eu não compraria uma LCI hoje, pelo menos não uma que rendesse menos de 100% do CDI, então…).

CDB: abaixo de 95% do CDI nem pensar

No caso dos CDB, que sofrem cobrança de imposto de renda, o limite é ainda mais estreito. Considerando a maior alíquota de IR (22,5% para prazos inferiores a 180 dias), menos de 95% do CDI já faz o CDB perder da inflação, pelo menos nos prazos mais curtos.

Fundo DI: taxa máxima de 0,2% ao ano

E os fundos de renda fixa conservadores, como os fundos DI? Qual a taxa de administração máxima para não ter retorno real negativo? Bem, considerando um fundo que consiga render coisa de 99% ou 100% do CDI, a taxa máxima (com a Selic atual, que fique claro) é de - pasme - somente 0,2% ao ano.

Gostosuras ou travessuras?

Eu sei o que você está pensando: para a maioria dos brasileiros que poupa alguma coisa, a renda fixa já está perdendo da inflação, e não é de hoje. E, muitas vezes, a caderneta de poupança é até “menos pior”.

É que as LCI, LCA e CDB oferecidos pelos grandes bancos normalmente pagam percentuais baixos do CDI, e os fundos conservadores dessas instituições financeiras, por sua vez, costumam ser bem caros.

Um levantamento recente mostrou que, para os investidores que têm pouco dinheiro (que são os que geralmente investem pelos bancões), a taxa de administração média dos fundos de renda fixa é de quase 2,5% ao ano. Eles já estão perdendo da inflação (e até da poupança) faz tempo.

Mas tem fundo com taxa bem mais alta do que 2,5% ao ano. Um levantamento feito pelo jornal “O Estado de S. Paulo” recentemente mostrou que tem fundo de renda fixa por aí cobrando taxa de 5,0% ao ano, exatamente o valor da Selic atual.

Isso significa que ou esses fundos terão que baixar a taxa de administração, ou eles vão começar a ter retorno NOMINAL negativo. Isso mesmo: perder dinheiro de verdade, não só perder da inflação.

É que a taxa de administração de um fundo é cobrada sobre o patrimônio e provisionada diariamente, incidindo tanto sobre o valor do principal quanto da rentabilidade. Então, se ela for igual à taxa Selic, o fundo já dá retorno negativo. Que fase, hein?

Na última redução da Selic, para 5,5%, usuários do Twitter levantaram essa questão por conta de um fundo que cobrava taxa de 5,5% ao ano. Após a polêmica, o fundo reduziu a taxa para 2,7% ao ano - ainda muito alta, diga-se de passagem.

Fantasma do passado

Sobre taxa para operar no Tesouro Direto, meu conselho é: fuja! Hoje em dia, todas as principais corretoras do mercado, incluindo as dos grandes bancos, já isentam os investidores dessa taxa.

Mas já adianto que isso não impede que o Tesouro Selic perca da inflação e até da caderneta de poupança se vendido antes de completados seis meses de investimento.

É que a rentabilidade do Tesouro Selic, como eu já falei antes, é penalizada pelo spread entre as taxas de compra e venda quando o título é vendido antes do vencimento. Junta-se a isso a alíquota de IR de 22,5%, que sacrifica ainda mais a rentabilidade. À medida que o tempo passa e as alíquotas de IR diminui, no entanto, o Tesouro Selic vai recobrando vantagem sobre a poupança e a inflação.

Eu falei sobre essa questão de o Tesouro Selic render menos que a poupança em algumas circunstâncias nesta outra matéria, depois da qual o Tesouro Nacional reduziu o spread do título, melhorando um pouco a sua situação.

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Warren Buffett enriquece US$ 22,5 bilhões em 2025 e ultrapassa Bill Gates — estratégia conservadora se prova vencedora

Momento de incerteza favorece ativos priorizados pela Berkshire Hathaway, levando a um crescimento acima da média da fortuna de Buffett, segundo a Bloomberg

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP