Cenário externo está mais conturbado, mas estamos tranquilos, diz Roberto Campos Neto

Presidente do BC avalia que liquidez no mundo permanecerá elevada. Campos Neto também falou da reforma do setor financeiro e que home equity tem potencial de R$ 500 bilhões

O presidente do Banco Central, Roberto Campos Neto, avalia que o quadro externo está mais conturbado agora, mas que “estamos tranquilos”, e que é necessário olhar o cenário de mais longo prazo.

A fala do presidente aconteceu na manhã desta terça-feira em evento promovido pelo “Correio Braziliense” e marca a primeira manifestação do BC depois do aumento das tensões entre Estados Unidos e China. Na ata da reunião do Comitê de Política Monetária (Copom), também divulgada nesta manhã, o BC falava em “cenário externo benigno”.

Campos Neto, destacou a revisão para baixo do crescimento mundial e disse que se esperava, em um primeiro momento, um aumento da inflação em função da guerra comercial. Algo que não aconteceu.

Para o presidente, persiste um cenário de elevada liquidez mundial e os juros globais devem seguir em patamares baixos por maior tempo. Há dúvida se os BCs dispõem de ferramentas para lidar com um cenário de PIB e inflações menores.

Campos Neto também lembrou que passamos por crises recentes sem precisar subir os juros e que podemos navegar com segurança o período de incerteza que podemos ter à frente, pois temos contas externas sólidas e amparadas por elevado volume de reservas internacionais.

No lado da política monetária, Campos Neto repetiu as mensagens da ata do Copom, enfatizando o balanço de riscos e a importância da continuidade da agenda de reformas como fator preponderante.

Leia Também

Segundo o presidente, a reforma da Previdência é a “mãe” de todas as reformas, mas demais temas devem avançar, como a reforma tributária. A íntegra da apresentação está disponível aqui.

Crédito e reforma financeira

Campos Neto dedicou boa parte da apresentação explicando a importância da agenda de reformas microeconômicas e apresentou alguns estudos mostrando que a reforma do setor financeiro é a que apresenta maior potencial de elevar a produtividade na economia.

Segundo o presidente, a má alocação de recursos gera uma ineficiência muito grande na economia e o BC tenta endereçar parte desses problemas com a agenda BC#, que lista mais de 50 ações na área financeira.

Mercado imobiliário

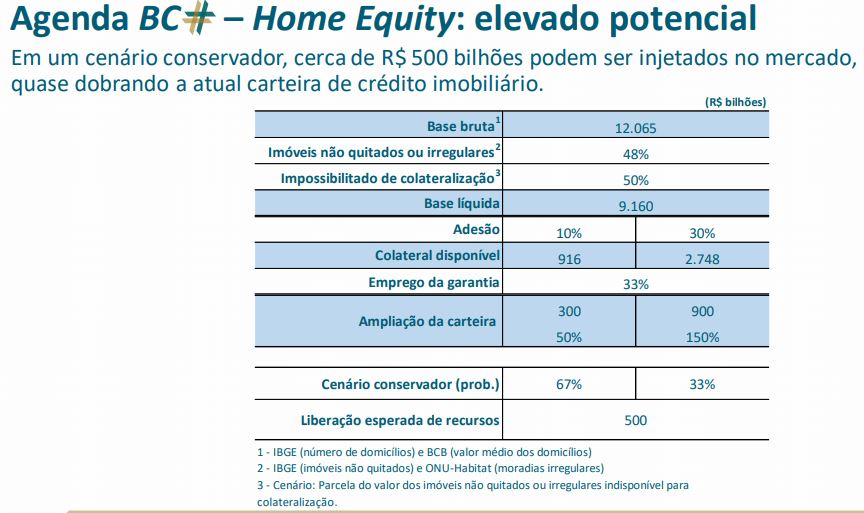

Um dos pontos de atuação do BC é criar condições para o uso dos imóveis já existentes como garantia para empréstimos (home equity). Estimativas apresentadas por ele mostram que há R$ 500 bilhões para serem tirados desse mercado. “Conseguimos colocar dinheiro na economia de forma barata”, disse.

O modelo pensado é o da hipoteca reversa na qual a pessoa dá seu imóvel já quitado e toma um empréstimo. O que tem de ser simplificado, segundo Campos Neto, são custos cartoriais e de avaliação de imóveis, que giram em torno de R$ 7 mil a R$ 8 mil, o que “mata” o produto.

Ele também apresentou uma tabela mostrando como o juro pode ser menor ao se usar o imóvel como garantia. Considerando um empréstimo de crédito direto ao consumidor, sem garantia, o juro médio é de 153,63% ao ano. Se o imóvel entrar como garantia, essa taxa cairia para cerca de 15,39% ao ano.

Securitização

Ainda no segmento imobiliário, Campos Neto afirmou que o sistema é pouco alavancado e um dos motivos é que essas dívidas não são negociadas em mercado.

A questão, segundo o presidente, passa por rever o indexador dos contratos de financiamento imobiliário no país. Hoje, temos uma taxa de juros mais a TR (atualmente zerada) como indexador.

Acontece que a TR não é passível de “hedge” (proteção), pois é arbitrada pelo governo sem congênere no mercado.

A ideia é adotar o IPCA como indexador, pois temos produtos financeiros que também utilizam o IPCA como referência. Então, teríamos algo como uma taxa de juros mais IPCA. (A Caixa já pediu autorização ao BC para migrar para esse modelo).

Segundo Campos Neto, o IPCA pode ser encarado como uma proteção natural para quem tem imóveis, já que se tivermos uma crise inflacionária, os ativos reais, como os imóveis, tendem a ter valorização.

Simplificação do câmbio

O presidente também listou entre as prioridades a simplificação do mercado de câmbio, que ainda é regido por leis feitas entre 1920 e 1960. O modelo é caro e atrasado, elevando o custo de importações e exportações.

Também nessa linha, ele voltou a citar os esforços de se desenvolver um hedge cambial para operações de longo prazo. Hoje, se um estrangeiro financia uma obra de infraestrutura e faz a proteção cambial, paga imposto se tem ganho com esse hedge em determinado ano, mas não tem compensação em caso de perda nos seguintes. Chega ao fim do projeto e ele está "morto", segundo o presidente.

Juro alto ao consumidor final

Campos Neto também falou sobre os principais fatores que fazem com que o juro ao consumidor seja tão elevado no Brasil. Aqui, o ponto é conhecido e já bastante discutido: inadimplência.

O presidente dividiu o assunto em duas partes. Há uma questão antes do empréstimo, que envolve a assimetria de informação, ou o pouco conhecimento do banco com relação ao cliente. Aqui, o cadastro positivo e open banking podem resolver a questão de forma estrutural.

A outra parte trata da inadimplência depois do empréstimo já concedido. A recuperação de dívidas é baixa e demorada no país. Aqui, os processos levam de 3,5 anos a 4 anos e se recupera 1/5 do valor observado em outros países. Em outros emergentes, os processos duram de um a dois anos. Esse é um processo mais complexo pois passaria pela desjudicialização das disputas entre credores e devedores.

Cheque especial e cartão de crédito

Campos Neto também tratou dos produtos emergenciais de crédito e de como o cheque especial e o cartão de crédito penalizam os mais pobres.

Uma das razões para um juro médio de 320% ao ano no cheque especial, segundo o presidente, é sua regressividade. Quanto maior o limite disponível ao cliente, maior a fatia de capital prudencial exigida do banco.

Acontece que quem tem maior limite de cheque especial e consome maior capital é quem menos usa o produto. Já aqueles que usam o cheque especial são aqueles com até 2 salários mínimos e têm limites menores.

“Quem está embaixo na pirâmide paga por quem tem limite alto e não usa o cheque especial. Temos que reduzir a regressividade do produto”, disse.

Campos Neto disse que a sistemática do cartão de crédito é parecida e que o BC conduz seus estudos e conversas com o setor financeiro buscando reduzir essa regressividade.

Mark Zuckerberg e Elon Musk no vermelho: Os bilionários que mais perdem com as novas tarifas de Trump

Só no último pregão, os 10 homens mais ricos do mundo perderam, juntos, em torno de US$ 74,1 bilhões em patrimônio, de acordo com a Bloomberg

China não deixa barato: Xi Jinping interrompe feriado para anunciar retaliação a tarifas de Trump — e mercados derretem em resposta

O Ministério das Finanças da China disse nesta sexta-feira (4) que irá impor uma tarifa de 34% sobre todos os produtos importados dos EUA

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Com portfólio do RELG11 na mira, fundo imobiliário GGRC11 anuncia emissão de cotas milionária — e já avisou que quer comprar ainda mais imóveis

A operação do GGRC11 faz parte do pagamento pelo portfólio completo do RELG11, que ainda está em fase de negociações

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Tarifas de Trump levam caos a Nova York: no mercado futuro, Dow Jones perde mais de 1 mil pontos, S&P 500 cai mais de 3% e Nasdaq recua 4,5%; ouro dispara

Nas negociações regulares, as principais índices de Wall Street terminaram o dia com ganhos na expectativa de que o presidente norte-americano anunciasse um plano mais brando de tarifas

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

Trump-palooza: Alta tensão com tarifaço dos EUA força cautela nas bolsas internacionais e afeta Ibovespa

Donald Trump vai detalhar no fim da tarde de hoje o que chama de tarifas “recíprocas” contra países que “maltratam” os EUA

Brasil não aguarda tarifas de Trump de braços cruzados: o último passo do Congresso antes do Dia da Libertação dos EUA

Enquanto o Ibovespa andou com as próprias pernas, o Congresso preparava um projeto de lei para se defender de tarifas recíprocas

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Após mudança de nome e ticker, FII V2 Prime Properties ganha novo inquilino em imóvel em Alphaville — e cotistas comemoram

A mudança do XP Properties (XPPR11) para V2 Prime Properties (VPPR11) veio acompanhada de uma nova gestora, que chega com novidades para o bolso dos cotistas

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP