Cena global reduz, mas não mata otimismo com Brasil, segundo Bank of America Merrill Lynch

Guerra comercial eleva cautela dos gestores, que reduzem projeção para Ibovespa, mas visão é de que ações terão bom desempenho no ano.

O cenário global, marcado pelo aumento das tensões comerciais e cambiais entre Estados Unidos e China, está no foco dos gestores regionais, que reduziram o otimismo com relação ao mercado brasileiro, segundo a última edição da pesquisa feita pelo Bank of America Merrill Lynch.

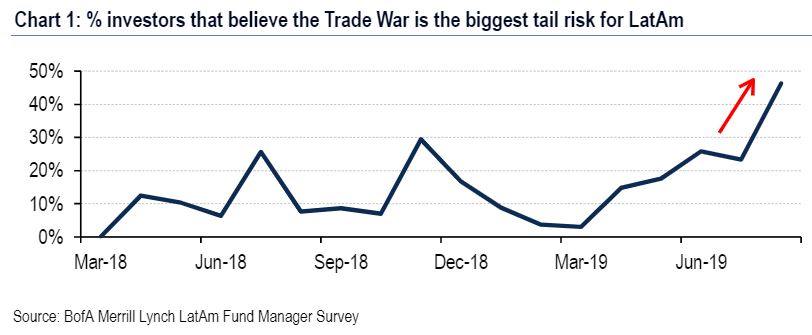

Para 46% dos entrevistados, o principal risco para a América Latina é a guerra comercial, maior leitura desde o início da pesquisa. O segundo maior risco de cauda é a China e commodities (27%).

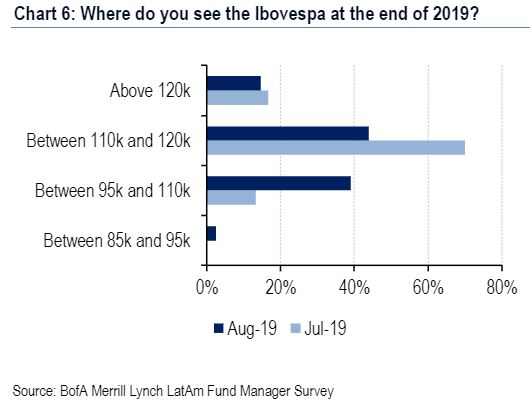

Essa preocupação bateu nas avaliações sobre o Ibovespa. Agora em agosto, 59% dos gestores acreditam que o índice fecha o ano acima dos 110 mil pontos, contra 87% na sondagem anterior. E apenas 29% dos gestores pretendem elevar sua exposição ao mercado de ações, menor leitura desde agosto de 2018.

Ainda assim, o banco avalia que os gestores mantêm uma avaliação positiva com relação ao Brasil, pois a maioria acredita na retomada do grau de investimento, e 71% afirmam que o mercado de ações terá desempenho melhor que os pares (outperform) ao longo dos próximos seis meses.

Leia Também

Selic e dólar

Após a redução da Selic pelo Banco Central no fim julho, subiu de 23% para 44% o número de gestores que trabalham com juro abaixo de 5,5% no fim de 2019.

Para a taxa de câmbio, no entanto, a avaliação ficou um pouco menos positiva, pois caiu de 84% para 66% as previsões de dólar abaixo de R$ 3,80.

O que falta?

Assumindo a aprovação da reforma da Previdência, que agora tramita no Senado, os gestores são perguntados sobre o que falta para que eles adotem uma visão mais positiva sobre o país.

E o que falta é crescimento econômico mais forte para 56% deles, contra 37% em julho. Outros 29% querem ver progresso em outras reformas (contra 40% anteriormente). Só a reforma não basta, mas isso não é mais novidade. Aliás, todos acreditam na aprovação final com economia na casa dos R$ 900 bilhões. Previdência seria um assunto superado.

Argentina

A pesquisa foi feita antes do resultado das eleições primárias na Argentina, mas a sondagem do banco tinha captado uma postura muito otimista, já que dois de cada três gestores acreditavam em melhora na situação política do país e apenas 7% acreditavam em deterioração. Para o banco, isso ajuda a explicar a forte queda de ontem, quando a bolsa caiu quase 40% e o dólar chegou a saltar mais de 30%.

Pesquisa Global

Na sondagem com os gestores globais, o BofA Merrill Lynch captou a postura mais “otimista” (bullish) com taxa de juros desde novembro de 2008. Para 43% dos gestores as taxas de juros de curto prazo estarão menores ao longo dos próximos 12 meses.

Cabe ressalvar que que juro baixo nem sempre é boa coisa. E a visão de juro baixo decorre, justamente, da previsão de recessão à frente.

Para 34% dos gestores, uma recessão é um evento provável dentro de 12 meses, maior leitura desde outubro de 2011, enquanto 64% acham isso improvável.

A pesquisa também captou um percentual recorde de 50% dos gestores se dizendo preocupados com a alavancagem das empresas. Para 46% deles, as companhias devem usar seu fluxo de caixa para melhorar os balanços, 36% preferem que os recursos sejam destinados a investimentos e 13% esperam ver o dinheiro sendo devolvido para acionistas via dividendos ou recompra de ações.

Bolhas e alocação

A classe de ativos mais propensa a ter uma bolha de preço são os títulos corporativos, para 33% dos gestores, na sequência, com 30%, estão os títulos de governo, mercado de ações dos EUA (26%) e o ouro (8%).

Em termos de alocação regional, os emergentes lideram as preferências, mas caiu de 23% para 12% o percentual de investidores que dizem carregar posições acima da média. Postura semelhante a vista na pergunta sobre alocação em ações globais.

Apesar de 78% dos gestores afirmaram que o mercado de ações dos EUA está sobrevalorizado, esse continua sendo o mercado preferido, com 15% dos gestores propensos a ampliar a exposição ao longo dos próximos 12 meses.

Onde está o risco?

Como na pesquisa regional, a guerra comercial é o maior risco, com 51%. Na sequência, com 15%, está a preocupação com a falta de potência da política monetária em lidar com uma desaceleração global. A China e uma possível bolha no mercado de dívida corporativa aparecem com 9% cada.

A pesquisa foi feita entre os dias 2 e 8 de agosto com 244 gestores responsáveis por US$ 553 bilhões. Na pesquisa global foram 171 participantes, com US$ 455 bilhões, e 115 responderam as pesquisas regionais, com US$ 211 bilhões sob gestão.

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Tarifaço de Trump pode não resultar em mais inflação, diz CIO da Empiricus Gestão; queda de preços e desaceleração global são mais prováveis

No episódio do podcast Touros e Ursos desta semana, João Piccioni, CIO da Empiricus Gestão, fala sobre política do caos de Trump e de como os mercados globais devem reagir à sua guerra tarifária

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Vai dar para ir para a Argentina de novo? Peso desaba 12% ante o dólar no primeiro dia da liberação das amarras no câmbio

A suspensão parcial do cepo só foi possível depois que o governo de Javier Milei anunciou um novo acordo com o FMI no valor de US$ 20 bilhões

Bolsas perdem US$ 4 trilhões com Trump — e ninguém está a salvo

Presidente norte-americano insiste em dizer que não concedeu exceções na sexta-feira (11), quando “colocou em um balde diferente” as tarifas sobre produtos tecnológicos

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Guerra comercial: 5 gráficos que mostram como Trump virou os mercados de cabeça para baixo

Veja os gráficos que mostram o que aconteceu com dólar, petróleo, Ibovespa, Treasuries e mais diante da guerra comercial de Trump

A lanterna dos afogados: as 25 ações para comprar depois do caos, segundo o Itaú BBA

Da construção civil ao agro, analistas revelam onde ainda há valor escondido

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Dólar livre na Argentina: governo Milei anuncia o fim do controle conhecido como cepo cambial; veja quando passa a valer

Conhecido como cepo cambial, o mecanismo está em funcionamento no país desde 2019 e restringia o acesso da população a dólares na Argentina como forma de conter a desvalorização do peso

Bitcoin (BTC) em tempos de guerra comercial: BTG vê janela estratégica para se posicionar na maior criptomoeda do mundo

Relatório do BTG Pactual analisa os impactos das tarifas no mercado de criptomoedas e aponta que ainda há espaço para investidores saírem ganhando, mesmo em meio à volatilidade

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

JP Morgan reduz projeção para o PIB brasileiro e vê leve recessão no segundo semestre; cortes de juros devem começar no fim do ano

Diante dos riscos externos com a guerra tarifária de Trump, economia brasileira deve retrair na segunda metade do ano; JP agora vê Selic em 1 dígito no fim de 2026

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP