Caros demais! Fundos de renda fixa para pequeno investidor perdem da poupança e da inflação

Em cenário de juros baixos, taxas de administração altas comem boa parte da rentabilidade, sobretudo dos fundos que aceitam aplicações iniciais pequenas

Quanto mais a taxa básica de juros (Selic) cai, mais evidentes ficam as altas taxas cobradas pelos fundos de renda fixa no Brasil. E o custo maior recai justamente nas costas do pequeno investidor.

Um levantamento da fintech de investimentos Magnetis mostrou que os fundos de renda fixa com valores iniciais de investimento mais baixos cobram taxas de administração tão altas que seu retorno vem perdendo da poupança e da inflação.

A análise foi feita com base nos dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) do histórico de fundos de investimento no país.

Foram analisadas as taxas médias de administração dos fundos de renda fixa dos segmentos varejo e varejo alta renda de 2015 a 2019, além do retorno real (rendimento após descontada a inflação) dos últimos 12 meses. Todos os tipos de fundos de renda fixa foram incluídos na amostra, mesmo os de crédito privado e atrelados a índices.

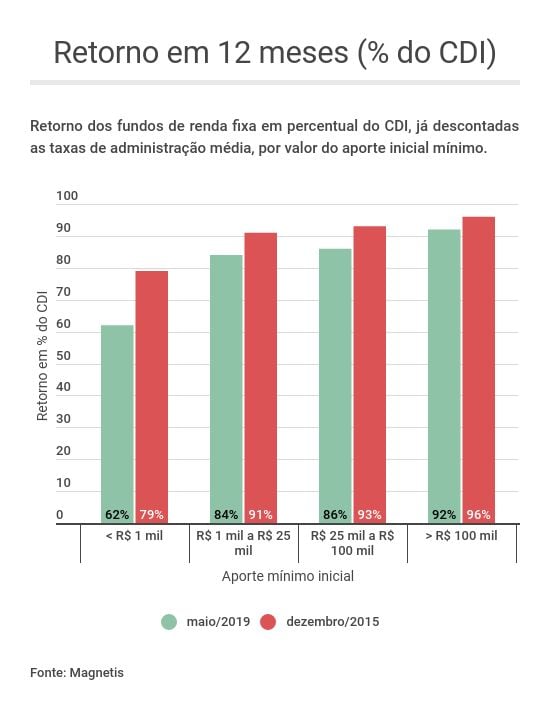

O estudo mostra que, quanto menor o valor de aporte mínimo inicial, maior a taxa de administração cobrada e, consequentemente, menor a rentabilidade.

Pequeno investidor paga a conta

Os pequenos investidores são os que mais sofrem. Nos fundos com valor de investimento mínimo inicial até R$ 1 mil, a taxa de administração média cobrada é de 2,42% ao ano.

Leia Também

Um absurdo num cenário de Selic a 6,50%, ainda mais considerando que mais da metade dos fundos analisados na pesquisa são passivos e ultraconservadores, investindo apenas em ativos atrelados à Selic e ao CDI e não demandando um grande trabalho de gestão.

Com isso, esses fundos tiveram um retorno médio de 62% do CDI nos 12 meses encerrados em maio, num cenário em que a poupança vem rendendo 70% da Selic. Lembrando que o CDI é uma taxa de juros que tende a andar colada na taxa básica.

Mas não foi só da caderneta de poupança que eles perderam. Na prática, o retorno médio de 62% do CDI no período resultou em um retorno real negativo de 0,71%, isto é, esses fundos perderam até para a inflação - coisa que não deve acontecer de jeito nenhum com os seus investimentos mais conservadores, voltados justamente para reserva de emergência e preservação de capital.

Quem tem mais grana não se sai muito melhor

Fundos voltados para investidores com mais bala na agulha cobraram taxas mais baixas e tiveram retornos um pouco melhores, mas ainda assim longe do ideal.

Os fundos com aporte inicial mínimo entre R$ 1 mil e R$ 25 mil têm uma taxa de administração média de 1,03%, resultando num retorno de 84% do CDI nos últimos 12 meses. O retorno real foi positivo, mas baixinho: 0,69%.

Já os fundos com aporte inicial mínimo entre R$ 25 mil e R$ 100 mil cobram, em média, 0,90% ao ano e retornaram, nos últimos 12 meses, 86% do CDI, ou 0,82% acima da inflação.

Só os investidores mais abastados é que vêm obtendo ganhos mais aceitáveis, digamos, nos fundos de renda fixa.

Fundos que aceitam aportes iniciais mínimos de R$ 100 mil ou mais cobram, em média, 0,53% ao ano de taxa de administração, tendo retornado 92% do CDI nos últimos 12 meses, ou 1,18% acima da inflação.

Com juros baixos, fugir dos custos altos é fundamental

Comparando a rentabilidade média dos fundos de renda fixa hoje com o cenário no final de 2015, quando a Selic estava em 14,25% ao ano, a perda de rentabilidade foi significativa, mesmo para quem investe mais.

Segundo o levantamento, a rentabilidade média para quem investia mil reais era de 79% do CDI no fim de 2015, sendo que hoje é de 62% do CDI. Já para quem investe acima de R$ 100 mil, o retorno caiu de 96% do CDI para 92% do CDI.

Os resultados do levantamento evidenciam a importância de fugir dos altos custos na renda fixa, especialmente a mais conservadora. Não é possível prever exatamente para onde vão os juros, nem a rentabilidade dos investimentos, mas podemos dispensar atenção especial aos custos, e cortá-los o máximo possível.

Hoje em dia, investidores de todos os portes conseguem aplicações de renda fixa mais rentáveis e com nível de risco similar à poupança, aos fundos e aos títulos dos grandes bancos. A chave está justamente e buscar aplicações com custos mais baixos.

Já existem por aí, por exemplo, fundos de renda fixa conservadora bem mais baratos e rentáveis que os fundos dos bancões, aceitando aportes iniciais mínimos da ordem das centenas de reais, acessíveis a literalmente qualquer investidor.

Em geral, esses fundos são oferecidos nas plataformas de investimento das corretoras e distribuidoras de valores, e são ideais para a reserva de emergência.

Afinal, é importante frisar que os dados da Anbima incluem todos os fundos do mercado destinados às pessoas físicas. Como a taxa de administração média é ponderada pelo patrimônio dos fundos, os fundos caros dos grandes bancos, onde se concentram a maior parte dos investidores e dois recursos, acabam puxando a média para cima.

Marcelo Romero, diretor de investimentos da Magnetis, acredita que é uma questão de tempo até que os bancões se adaptem à nova realidade de juros, pois cobrar taxas tão altas vai se tornar insustentável.

“Há uma tendência natural de que, em algum momento, os bancos reduzam suas taxas, como aconteceu na previdência privada. Não há como sustentar um custo que é tão alto em relação ao retorno, principalmente se a Selic cair mais”, diz.

Entre os fundos de renda fixa conservadora baratos que podemos encontrar fora dos bancões, destacam-se aqueles que investem apenas em títulos públicos atrelados à Selic, a aplicação mais conservadora da nossa economia, garantida pelo governo. Esses fundos têm retorno próximo a 100% do CDI e não cobram taxa alguma. Atualmente, o BTG Pactual Digital, a corretora Pi e a plataforma de investimentos Órama dispõem de fundos desse tipo.

Existem ainda fundos que investem em títulos públicos e alguma coisa de crédito privado de primeira linha, cobrando taxas de administração de até 0,3% ao ano.

Fora do universo dos fundos, o pequeno investidor tem ainda a opção da NuConta - conta de pagamentos do Nubank que investe todo o saldo automaticamente em títulos públicos e rende 100% do CDI, sem a cobrança de taxas - e do investimento no Tesouro Direto, cuja taxa de custódia obrigatória é de apenas 0,25% ao ano.

Quem quiser receber 100% do CDI sem taxas também tem a opção dos CDB dos bancos médios que têm liquidez diária para essa remuneração. Nesse caso, porém, há o risco da instituição financeira, mas também há a cobertura do Fundo Garantidor de Créditos (FGC), a mesma garantia da caderneta de poupança.

Todas essas opções têm o potencial de render mais que a poupança, a inflação e os fundos caros, mesmo com cobrança de imposto de renda sobre os rendimentos.

Não haverá ‘bala de prata’ — Galípolo destaca desafios nos canais de transmissão da política monetária

Na cerimônia de comemoração dos 60 anos do Banco Central, Gabriel Galípolo destacou a força da instituição, a necessidade de aprimorar os canais de transmissão da política monetária e a importância de se conectar com um público mais amplo

O Super Bowl das tarifas de Trump: o que pode acontecer a partir de agora e quem está na mira do anúncio de hoje — não é só a China

A expectativa é de que a Casa Branca divulgue oficialmente os detalhes da taxação às 17h (de Brasília). O Seu Dinheiro ouviu especialistas para saber o que está em jogo.

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Conservador, sim; com retorno, também: como bater o CDI com uma carteira 100% conservadora, focada em LCIs, LCAs, CDBs e Tesouro Direto

A carteira conservadora tem como foco a proteção patrimonial acima de tudo, porém, com os juros altos, é possível aliar um bom retorno à estratégia. Entenda como

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Da Verde ao Itaú, FIDCs para pessoas físicas pipocam no mercado; mas antes de se empolgar com o retorno, atente-se a esses riscos

Os fundos de direitos creditórios foram destaque de emissões e investimentos em 2024, com a chegada dos produtos em plataformas de investimento; mas promessa de rentabilidade acima do CDI com baixa volatilidade contempla riscos que não devem ser ignorados

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP