BC e Guedes estão alinhados e despreocupados com disparada do dólar

Fala do ministro Paulo Guedes movimenta mercado e versões. Mas há uma mudança fundamental pouco percebida: o BC não precisa mais da taxa de câmbio para entregar a inflação na meta

Mas e o dólar, hein? Vai para R$ 4,5, R$ 5,0? Ninguém sabe e se soubesse não vai nos contar. O que parece claro é que a cotação da moeda americana não tem tirado o sono do Banco Central (BC) ou do Ministério da Economia.

Ah, mas o BC atuou no mercado à vista! Rebate de pronto o leitor. Sim, atuou e vai atuar sempre que observar falta de liquidez ou alguma disfuncionalidade no mercado, como a cotação do real se distanciando muito dos pares, ou o mercado entrando em alguma dinâmica autoalimentada. Podemos ver a atuação desta terça-feira como um recado.

Essa tranquilidade dos dois órgãos responsáveis pela política econômica decorre de um diagnóstico comum. Há uma mudança estrutural na econômica e boa parte do mercado, do empresariado e da população ainda está se acostumando com esse “novo normal” de juro baixo e dólar mais alto.

Ainda carregamos na memória uma relação de que dólar alto é sinal de problema, de crise, de que o mundo vai acabar. Por isso mesmo, dos questionamentos constantes sobre o tema ao ministro Paulo Guedes, ao presidente do BC, Roberto Campos Neto, e até ao presidente Jair Bolsonaro.

Por causa dessa memória negativa, temos, também, essa certa reação de surpresa, escândalo ou descrença, quando Guedes nos diz que: “O dólar está alto. Qual o problema? Zero” e que “é bom se acostumar com juros mais baixos por um bom tempo e com o câmbio mais alto por um bom tempo”.

No mercado, há quem veja a fala do ministro como provocação, algo como se Guedes estivesse chamando o mercado pra briga e que esse, por sua vez, testaria a determinação do BC. Narrativa que se sustenta já que o dólar foi a R$ 4,27 horas após a fala do ministro e o BC entrou vendendo dólar à vista. Teria Guedes falado demais?

Leia Também

Mas a realidade é muito mais chata que a pancadaria e rouba monte das mesas de operação, e é e isso que vou tentar explicar.

Gasto público e o dólar

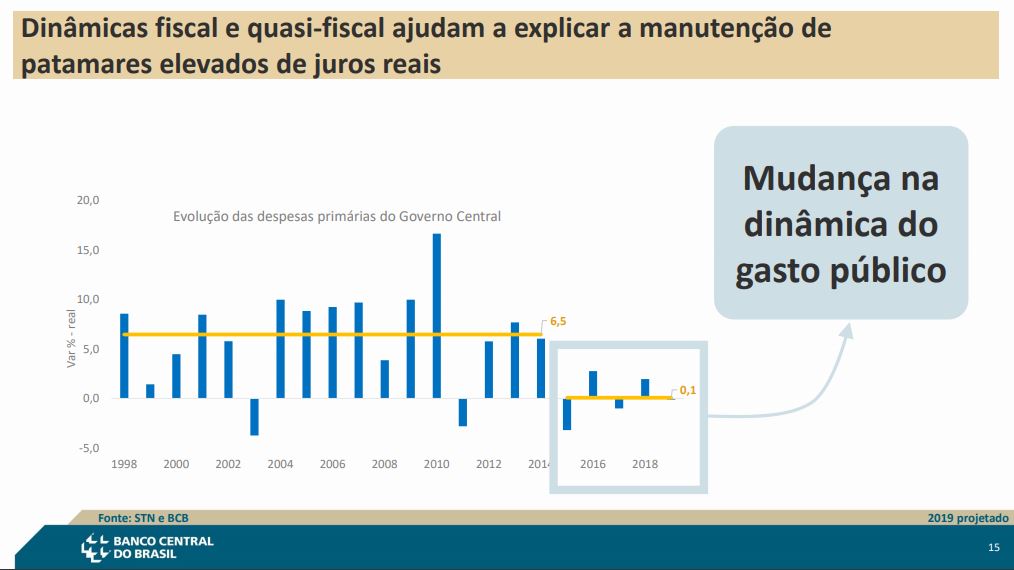

A tal mudança estrutural está nos discursos do BC desde abril/maio desde ano, e ela passa pelo movimento de ajuste fiscal iniciado com Joaquim Levy, no governo Dilma, ganha corpo com Michel Temer e o teto de gastos e redução dos bancos públicos, e abre um novo capítulo com a reforma da Previdência e outras medidas ainda em andamento. Tomo emprestados gráficos de apresentação recente do diretor de Política Monetária do BC, Bruno Serra Fernandes.

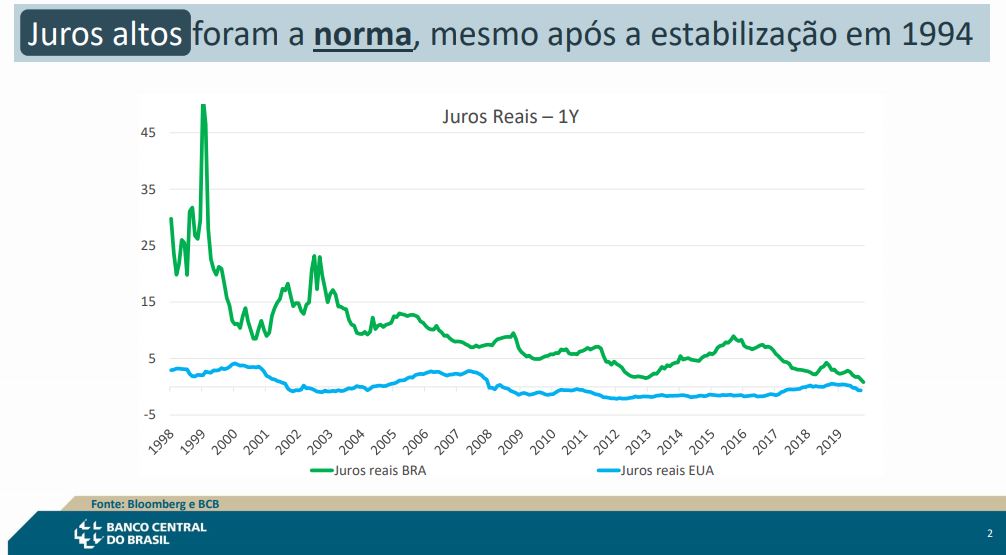

De 1994 a 2014, o gasto público no Brasil subiu de 6% a 7% ao ano acima da inflação. Para entregar a inflação na meta, o BC não tinha outra escolha a não ser manter o juro real (juro nominal descontado da inflação) em patamares elevados. Só para dar um exemplo, chegamos a ter juro real de 45% nesse período.

O juro real elevado era a forma do BC reduzir a inflação dos bens transacionáveis, já que o preço de serviços e outros bens domésticos (não transacionáveis) estava sempre pressionado pela forte demanda do setor público. A variável de ajuste aqui era a taxa de câmbio.

Pagando o maior juro real do mundo por anos, tínhamos uma constante no fluxo de dólares que vinha ganhar o diferencial de taxas por aqui, a tal arbitragem ou “carry trade”.

Também por isso, nos acostumamos a ver uma correlação muito grande entre a cotação do dólar e o risco-país, medido pelo CDS. A coisa azedava na cotação do dólar quando a percepção dos agentes que faziam essa arbitragem era de que poderiam não receber seu dinheiro de volta. Então, CDS subia, dólar subia. Hoje temos, CDS para baixo e dólar para cima. Não temos dólar alto por piora na percepção de risco.

O novo mix

Agora, toda essa relação mudou e é uma mudança gigante. Colocando de forma clara, o BC não precisa mais da taxa de câmbio para entregar a inflação na meta. Foram 20 anos nessa “lógica”. Então é natural que leve algum tempo até convencer parte do mercado e o lado real da economia que as coisas mudaram.

E note o desafio de comunicação, pois uma fala do ministro, por mais óbvia que seja, toma proporções enormes. Sem falar que alta do dólar sempre vira cavalo de batalha política, alimentando narrativas fáceis, mas descoladas da realidade.

Com a redução do consumo do setor público, via ajuste fiscal e fim da injeção de recursos em bancos públicos, a inflação de serviços, que chegou a rodar a 9% ao ano, despencou e segue baixa. E mesmo com uma alta de 30% do dólar em 18 meses, não se enxerga repasse aos preços ou mesmo às expectativas de inflação.

Isso abriu espaço para o BC abandonar a política de juro real alto para manter a inflação na meta. Temos juros reais de curto prazo na casa de 1% e de longo prazo orbitando os 3%. E isso resulta, como diz o próprio ministro, em um câmbio de equilíbrio mais elevado.

Além desse novo normal de política fiscal contracionista e política monetária expansionista, tivemos outros eventos atuando para elevar a demanda por dólares, como a troca de endividamento externo por interno e a recente frustração com o leilão do pré-sal, que não teve a participação estrangeira estimada. Ainda há um vetor sazonal que é o aumento na demanda de dólares por empresas que fecham balanço no fim de ano e remetem resultados para fora.

Os vetores são mesmo de um dólar mais valorizado e o BC vai atuar no mercado mirando liquidez e funcionalidade e não o nível de preço. Como já disse Campos Neto, se o dólar bater na inflação e nas expectativas, o ajuste será via taxa de juros.

Dólar dispara com novas ameaças comerciais de Trump: veja como buscar lucros de até dólar +10% ao ano nesse cenário

O tarifaço promovido por Donald Trump, presidente dos EUA, levou o dólar a R$ 5,76 na última semana – mas há como buscar lucros nesse cenário; veja como

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Tarifaço de Trump aciona modo cautela e faz do ouro um dos melhores investimentos de março; IFIX e Ibovespa fecham o pódio

Mudanças nos Estados Unidos também impulsionam a renda variável brasileira, com estrangeiros voltando a olhar para os mercados emergentes em meio às incertezas na terra do Tio Sam

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

O e-commerce das brasileiras começou a fraquejar? Mercado Livre ofusca rivais no 4T24, enquanto Americanas, Magazine Luiza e Casas Bahia apanham no digital

O setor de varejo doméstico divulgou resultados mistos no trimestre, com players brasileiros deixando a desejar quando o assunto são as vendas online

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP