Existe ‘luz no fim do túnel’ para Louis Vuitton, Hermès e Gucci? Mercado de luxo deve ter crescimento morno até 2027

Relatório do Business of Fashion (BoF) em parceria com a consultoria McKinsey & Company aponta tendências para o segmento, que vive uma desaceleração desde o ano passado

Se, nos últimos anos, você notou um número maior de bolsas e lojas de grife ao redor do Brasil e do mundo, saiba que não foi só questão de percepção. Entre 2019 e 2023, o setor de luxo teve um crescimento estrondoso, com taxa de crescimento anual de 5%.

A demanda sem precedentes por bolsas, relógios, joias e demais itens de moda de alto padrão foi acompanhada por uma vasta oferta que fez as marcas de luxo superaram os mercados globais e alcançarem recordes de lucratividade nesse período.

O destaque vai especialmente para as quatro principais empresas do segmento: LVMH, Hermès, Richemont e Kering, que conseguiram atingir a fórmula “mágica” de aumentar o poder de precificação e manter a demanda forte pelos produtos, ao mesmo tempo.

Para se ter uma noção, as altas dos preços foram responsáveis por mais de 80% do crescimento durante este período. Esse movimento foi possível porque o poder de compra dos clientes aumentou, o que beneficiou também as marcas de “luxo acessível”.

No final, o resultado foi o que toda empresa sonha: receitas melhores e margens mais altas.

- LEIA MAIS: O passo a passo para viver de renda começando com pouco dinheiro: veja o “segredo” para buscar renda passiva

Mas, depois de tanta bonança, o jogo virou.

Leia Também

Em 2024, os estudos já mostravam uma desaceleração significativa no mercado de luxo, impulsionada principalmente pela crise na China. O Seu Dinheiro fez uma reportagem aprofundada sobre o assunto aqui.

Um relatório recente do Business of Fashion (BoF) em parceria com a consultoria McKinsey & Company, entitulado “The State of Fashion: Luxury”, aponta que a tendência para os próximos três anos é que o setor global de luxo cresça entre 2 e 4% por ano — uma cifra levemente melhor que a de 2024, no qual o crescimento foi aproximadamente 2%.

Nesse contexto, as categorias que devem puxar o crescimento são a de bens de couro (notadamente, bolsas) e de joalheria.

Os consumidores considerados top spenders — ou seja, aqueles que gastam mais de 70 mil euros por ano com bens de alto padrão — também serão responsáveis por impulsionar entre 65% a 80% do crescimento da indústria até 2027, já que são tipicamente menos afetados pela deterioração do cenário macroeconômico.

Hoje em dia, esses consumidores representam apenas 2% a 4% da base total de clientes. No entanto, eles respondem por 30% a 40% dos gastos do mercado.

Falando de uma perspectiva geográfica, o segmento deve ver uma mudança de peso, conforme regiões emergentes como Oriente Médio, Índia e Ásia-Pacífico ganham protagonismo. Porém esse crescimento não vai compensar o desaquecimento dos mercados-chave como China e Europa.

O luxo só é luxo se continuar exclusivo?

Embora o marasmo da economia chinesa seja, sim, um dos fatores que está contribuindo negativamente para as projeções mais pessimistas, não é apenas isso que ameaça o setor de luxo nos últimos tempos.

O estudo do BoF considera que parte dos problemas que o mercado enfrenta foram “auto-infligidos”.

Isso porque a expansão do luxo entre 2019 e 2023 foi uma faca de dois gumes. Ao mesmo tempo que levou à maior lucratividade das empresas, esse crescimento mexeu com alguns dos princípios mais importantes e clássicos da indústria: a exclusividade, a criatividade e a extrema qualidade do processo de fabricação.

“À medida que a demanda aumentava, as marcas aumentaram os preços, mas não conseguiram adaptar suficientemente suas estratégias criativas e cadeias de suprimentos para atender aos novos requisitos de escala, enfraquecendo assim sua principal proposta de valor”, escrevem os autores do estudo.

Além disso, outros fatores também pesam sobre os executivos do mercado:

- As tarifas de importação nos Estados Unidos, que podem afetar negativamente o setor em até US$ 78 bilhões por ano;

- O desaquecimento do consumo dos compradores considerados como “aspiracionais” (que gastam entre 3.000 e 10.000 euros na categoria por ano), que são mais afetados pelo cenário macroeconômico global;

- A eficiência de custo, com maior controle dos gastos com marketing e equipe, já que as vendas estão menores.

Vale lembrar que o varejo multimarcas também enfrenta dificuldades, devido ao fechamento de lojas de departamento e à baixa rentabilidade do e-commerce de luxo.

No entanto, há espaço para ver o “copo meio cheio”.

Como a recuperação plena do mercado está fora de cogitação provavelmente até o final de 2026, o BoF e a McKinsey acreditam que este é o momento propício para que a indústria repense as estratégias, visando o longo prazo e não soluções rápidas.

Qual é a saída para o mercado?

Segundo o “The State of Fashion: Luxury”, a solução para as marcas de luxo passa por um processo de tomar riscos, reconstruir conexões com os clientes e investir nas áreas mais críticas do negócio.

- LEIA TAMBÉM: Próximo destino do luxo: Louis Vuitton e Dior apostam em mercado de R$ 14 bilhões na Ásia — e não é a China

Nesse sentido, os autores propõem que as empresas invistam recursos para criar produtos icônicos que ressoem com o público-alvo e que mantenham os princípios de qualidade e valor do luxo.

A base de clientes está se tornando cada vez mais diversa. Um dos desafios é engajar os mais novos, sem perder os mais velhos — tanto no quesito dos produtos quanto das estratégias de marketing, que devem agradar a ambos públicos.

As marcas devem continuar a desenvolver “experiências que o dinheiro não consegue comprar”, tanto dentro quanto fora das lojas, visando reter os clientes mais fiéis. Somado a isso, os consumidores têm mostrado interesse crescente em vivências luxuosas, como viagens e práticas de wellness.

Um ponto de atenção: tais experiências têm que estar alinhadas com os valores da marca, e não simplesmente surfar uma tendência aleatória. Essa proposta se conecta diretamente com a mudança geracional dos consumidores de bens de alto padrão.

Aí entra o trade-off: os itens físicos — como os relógios e as bolsas — têm que “compensar” o gasto que o cliente terá, em detrimento de uma viagem, por exemplo.

Por fim, o estudo ainda aponta a importância de desenvolver novas estratégias de aquisição de clientes e de personalização da jornada de tais clientes, usando dados, tecnologia e inteligência artificial.

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

Magazine Luiza (MGLU3) cai mais de 10% após Citi rebaixar a ação para venda — e banco enxerga queda ainda maior pela frente

Entre os motivos citados para o rebaixamento, o Citi destaca alta competitividade e preocupação com o cenário macro

Michael Klein volta atrás em pedido de assembleia e desiste de assumir a presidência do conselho da Casas Bahia (BHIA3)

O empresário vinha preparando o terreno para voltar à presidência do conselho, mas decidiu dar “um voto de confiança” para a diretoria atual

Cobertura de grife: os 10 bonés mais desejados das marcas de luxo

Louis Vuitton, Gucci e outras labels abraçam o streetwear e reinterpretam as manifestações de estilo da cultura urbana

Semana de Design de Milão: 10 dicas de insider para conferir na Fuorisalone

A diretora criativa Bruna Galliano indica 10 atrações criativas imperdíveis para conferir em Milão durante a programação do Fuorisalone, circuito paralelo à feira de negócios

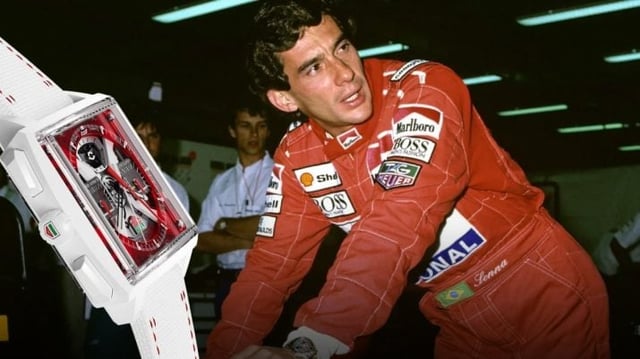

Ayrton Senna e Fórmula 1 inspiram novo relógio de R$ 1 milhão da TAG Heuer; veja fotos

Modelo e campanha foram revelados na Watches and Wonders, evento mais importante da relojoaria suíça

Disputa aquecida na Mobly (MBLY3): Fundadores da Tok&Stok propõem injetar R$ 100 milhões se OPA avançar, mas empresa não está lá animada

Os acionistas Régis, Ghislaine e Paul Dubrule, fundadores da Tok&Stok, se comprometeram a injetar R$ 100 milhões na Mobly, caso a OPA seja bem-sucedida

Rolex vs. Trump: tarifas de 32% contra a Suíça ameaçam o mercado de relógios de luxo

Taxas sobre país dos Alpes superam as da União Europeia e as do Reino Unido

Nike vai recuperar o pace? Marca perdeu espaço para Adidas e On, mas pode voltar aos pés dos consumidores

Após anos de marasmo, perdendo espaço para concorrentes, empresa americana tenta recuperar influência no mercado focando em um segmento que sempre liderou

As 10 celebridades bilionárias mais ricas de 2025, segundo a Forbes

Em 2025, publicação listou 18 famosos que concentram um total de US$ 39 bilhões; aqui, detalhamos os 10 mais ricos

Michael Klein eleva posição acionária na Casas Bahia (BHIA3) e dá mais um passo para retornar ao conselho da varejista

Segundo o comunicado, o aumento da posição acionária tem como objetivo viabilizar o envolvimento de Michael Klein na gestão da Casas Bahia (BHIA3)

Napa Valley além dos vinhos: gastronomia, bem-estar e aventura em Yountville, Calistoga e St. Helena

Restaurantes estrelados, trilhas de diferentes intensidades e SPAs com piscinas de água termal: um guia do lado B da região vinícola da Califórnia, nos Estados Unidos

Corona abre sua ilha privada na Colômbia para visitantes; saiba como visitar

Inaugurada em 2021, e antes restrita a convidados, Ilha Corona passa a ser aberta a visitantes mediante reserva, com destaque para o ecoturismo

Shopee quer bater de frente com Mercado Livre e Amazon no Brasil — mas BTG faz alerta

O banco destaca a mudança na estratégia da Shopee que pode ser um alerta para as rivais — mas deixa claro: não será nada fácil

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Watches and Wonders 2025: o que esperar de Rolex e outras gigantes no maior evento da relojoaria global

Feira acontece na Suíça, com participação das marcas mais importantes do mundo na indústria relojoeira

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”