No andar do plano 60-30-30: CEO do Inter (INBR32) no Brasil indica a chave para construir 30% de rentabilidade até 2027

Em entrevista ao Seu Dinheiro, Alexandre Riccio conta quais as alavancas para atingir o ambicioso plano financeiro nos próximos anos

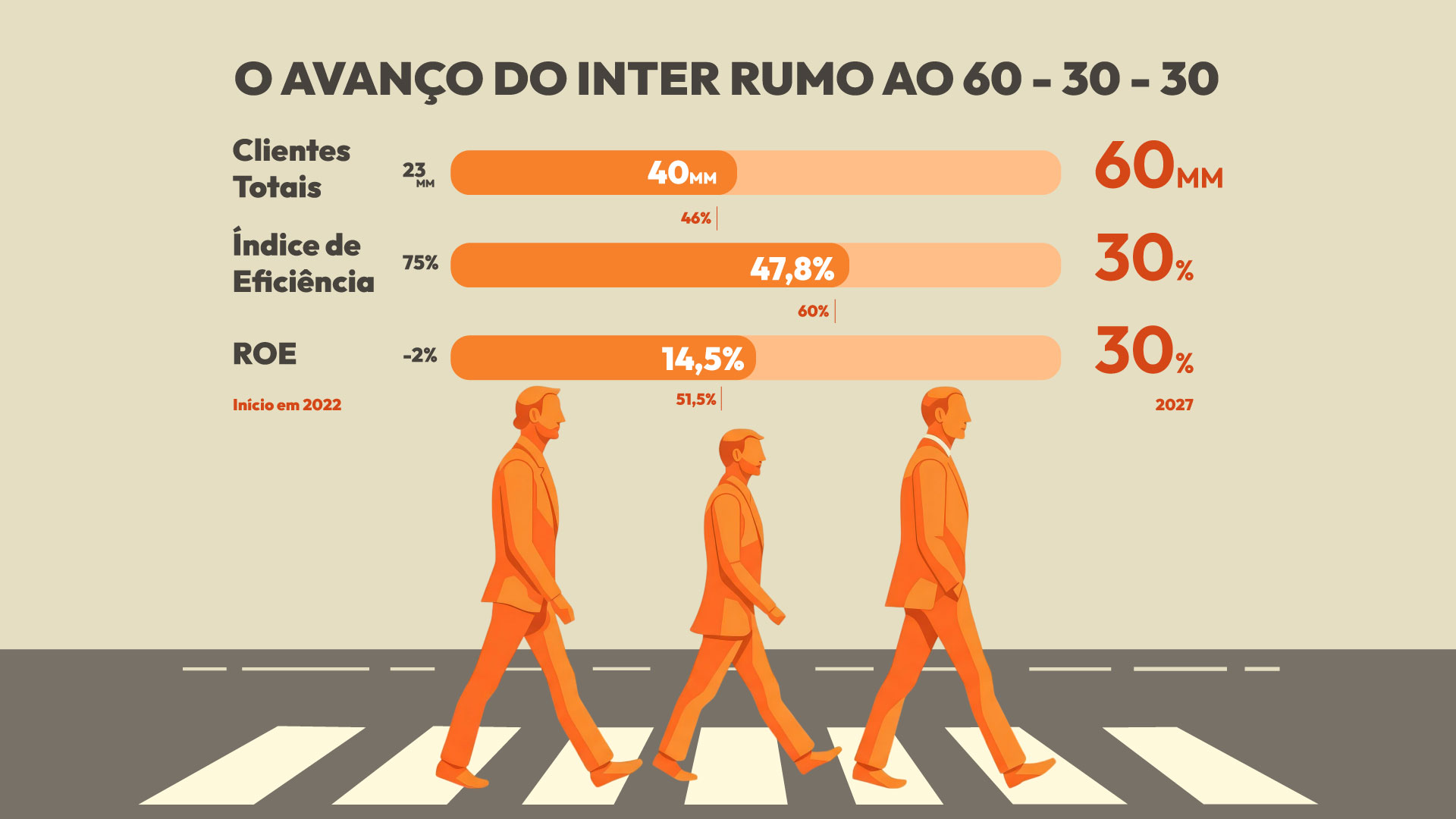

Quando o Inter (INBR32) anunciou, em 2023, o ousado plano “60-30-30”, com a promessa de se tornar mais rentável do que os grandes bancos até 2027, o mercado não se deu por convencido. Mas, com mais da metade do prazo já cumprido, o banco deu passos concretos rumo às metas ambiciosas — e Alexandre Riccio, CEO do Inter no Brasil, vê potencial para acelerar ainda mais.

“Muita gente pergunta se o Inter vai desacelerar ou se já temos contas demais. Nós não enxergamos esse cenário. O que temos visto é até uma aceleração. Ainda há muito a ser conquistado”, disse Riccio, em entrevista exclusiva ao Seu Dinheiro.

“Não temos preocupações em relação ao tamanho do mercado. Há muito a ser entregue ali. Não precisamos entrar em novos mercados para encontrar um pote grande o suficiente para entregar a ambição do 60-30-30”, acrescentou.

O objetivo do Inter é chegar a 60 milhões de clientes, mantendo uma eficiência de 30% e alcançando um ROE de 30%, maior que o do Itaú, até o fim de 2027.

- VEJA TAMBÉM: Descubra como os gigantes do mercado estão investindo: o podcast Touros e Ursos traz os bastidores toda semana; acompanhe aqui

Em que pé o Inter está em relação ao plano 60-30-30

O banco encontra-se mais ou menos na metade do caminho em direção ao plano de cinco anos — com alguns indicadores um pouco mais avançados que outros.

No fim do segundo trimestre, o banco digital havia percorrido cerca de 46% do terreno em direção aos 60 milhões de clientes, atingindo a marca de 40 milhões de clientes em agosto.

Leia Também

O índice de eficiência do banco também melhorou, atingindo 47,8% no 2T25, representando um avanço de mais de 60% em relação ao ponto de partida.

Quanto ao objetivo de rentabilidade, o Inter já percorreu 51,5% da trajetória para alcançar um ROE de 30%, com um retorno de 14,5% no fim de junho.

Lembrando que, quando o plano foi lançado, o banco partia de 23 milhões de clientes, uma eficiência de 75% e uma rentabilidade negativa de quase 2%.

A jornada do Inter (INBR32) rumo ao ROE de 30%

Poucos bancos hoje rodam com um ROE próximo de 30%. Trata-se de uma meta ambiciosa, especialmente se compararmos com o Itaú (ITUB4), cujo ROE é de 23%. Mas Riccio afirma que alcançar esse patamar no Inter é “totalmente factível”.

A chave para construir os 30% de rentabilidade está nos negócios não financeiros, afirmou o CEO.

- LEIA TAMBÉM: Descubra quais títulos da renda fixa podem render acima do Tesouro Selic: acesse um guia gratuito com recomendações aqui

“Quando vemos bancos muito bem administrados operando um pouco acima de 20%, percebemos um elemento importante no modelo de negócio do Inter: os negócios não financeiros. Ao contrário de um banco, eles não demandam capital. Então, se eu tenho um banco bem administrado operando a 20% de ROE, e os negócios não financeiros trazem uma contribuição significativa das receitas, você constrói esses 10% adicionais”, disse ao Seu Dinheiro, em evento de inauguração do Inter Café.

Um dos principais motores dessa rentabilidade será o novo consignado privado, que tem grande aderência ao canal digital do Inter, especialmente entre os mais jovens, segundo o CEO.

O banco possui uma pequena fatia do mercado de crédito ao trabalhador, mas Riccio afirma que esse número pode crescer consideravelmente nos próximos meses.

Hoje, o Inter tem uma penetração de cerca de 5% do mercado de consignado privado, considerando o número absoluto de contratações divulgadas — que contabiliza também os tombamentos de carteiras, mesmo sem a originação efetiva de novos créditos.

Já quando levamos em conta apenas as novas orientações do consignado privado no Brasil, o market share do Inter sobe para 10%, segundo o executivo.

Questionado sobre o tamanho da participação de mercado que o Inter almeja com o consignado privado, Riccio traçou um paralelo com o Pix, em que a fintech já detém cerca de 8% das transações no Brasil.

Para ele, esse número de penetração é suficiente para gerar um aumento expressivo de receita, mesmo sem aumentar proporcionalmente a base de clientes, devido ao cross-selling de produtos. “A penetração de 8% em outros mercados nos levaria muito além das metas financeiras do 60-30-30”, afirmou.

A estratégia do Inter também inclui o crescimento da carteira de crédito, o ganho de margem financeira e o aumento do engajamento dos clientes. O Inter Shop, marketplace do banco digital, também entra como um pilar importante dessa estratégia.

“O crescimento da margem financeira será sempre um componente importante, mas a parte de serviços, onde o Inter é comissionado e não envolve risco de crédito, também cresce e tende a continuar crescendo à medida que evoluímos a execução do negócio.”

Selic de 15% ao ano não atrapalha os planos do Inter, diz CEO

Apesar do cenário macroeconômico conturbado, com a taxa básica de juros (Selic) a 15% ao ano e perspectivas de desaceleração econômica para os próximos meses, o CEO se diz confiante no potencial de crescimento do banco digital.

“É o cenário ideal? Definitivamente não. Nós também preferimos um juro mais baixo, que torna a economia mais forte e o crédito mais barato e que cabe no bolso”, afirmou.

No entanto, o CEO diz que a diversidade da carteira de crédito do banco — sendo dois terços colateralizada e um terço sem garantias — é um trunfo que o coloca em uma “posição privilegiada para poder crescer mesmo em um cenário de 15% de Selic”.

- LEIA TAMBÉM: O futuro começa com uma boa decisão hoje: Faça agora uma simulação gratuita e veja quanto seu dinheiro pode render ao investir em previdência privada

“Nós não precisamos ‘pisar no freio’ no crescimento. Além disso, nos créditos onde poderíamos ter uma preocupação maior, sem colateral, evoluímos muito na capacidade de operar a inadimplência e temos conseguido manobrar e crescer nos cenários com juros de 15% ao ano.”

Na visão de Riccio, o Brasil traz boas oportunidades para que o Inter mantenha a expansão, com mercados grandes e um ambiente regulatório favorável ao crescimento. “Estamos em um bom ambiente para crescer, então estamos construtivos com o cenário para o Inter.”

“Se estivermos vivendo um Brasil normal — e o Brasil normal é conturbado e com muito barulho —, o Inter precisa crescer de forma muito desproporcional. Não importa o que esteja acontecendo no macro. Não podemos nunca dizer que não crescemos por causa do Brasil, porque há uma assimetria tão grande entre nossas próprias expectativas e o que acontece no país, que temos que estar prontos para crescer.”

Expansão para Argentina e EUA

Embora tenha alguns lançamentos no pipeline, o Banco Inter pretende focar no amadurecimento dos produtos já existentes para fortalecer a principalidade dos clientes.

No radar para as próximas semanas está a estreia oficial da conta global na Argentina.

- SAIBA MAIS: Receba uma carteira diversificada com recomendações de ativos para buscar ganho de capital apurada pela Empiricus Research; veja como

“Não será um banco digital completo para argentinos, mas o acesso do cliente argentino à conta global que o brasileiro já tem. Queremos levar esse produto para outras geografias”, afirmou Riccio.

Os planos não param por aí: os esforços na Global Account do Inter também se estendem aos Estados Unidos.

Recentemente, o banco lançou um cartão de crédito e débito para residentes no país, e pretende continuar ampliando sua oferta por lá.

“As próximas geografias serão mais uma consequência dessa continuidade do projeto”, acrescentou o CEO.

Nubank, Banco do Brasil e Itaú disputam a preferência do brasileiro — mas um desses bancos já está ganhando a batalha

Pesquisa mostra que os bancões tradicionais ainda dominam em lembrança, mas perdem terreno quando os assuntos são relevância e preferência

São Martinho (SMTO3) na liderança do Ibovespa: o que está por trás da arrancada da ação?

O Citi elevou a recomendação dos papéis de neutra para compra, com as principais preocupações sobre a empresa dissipadas; entenda

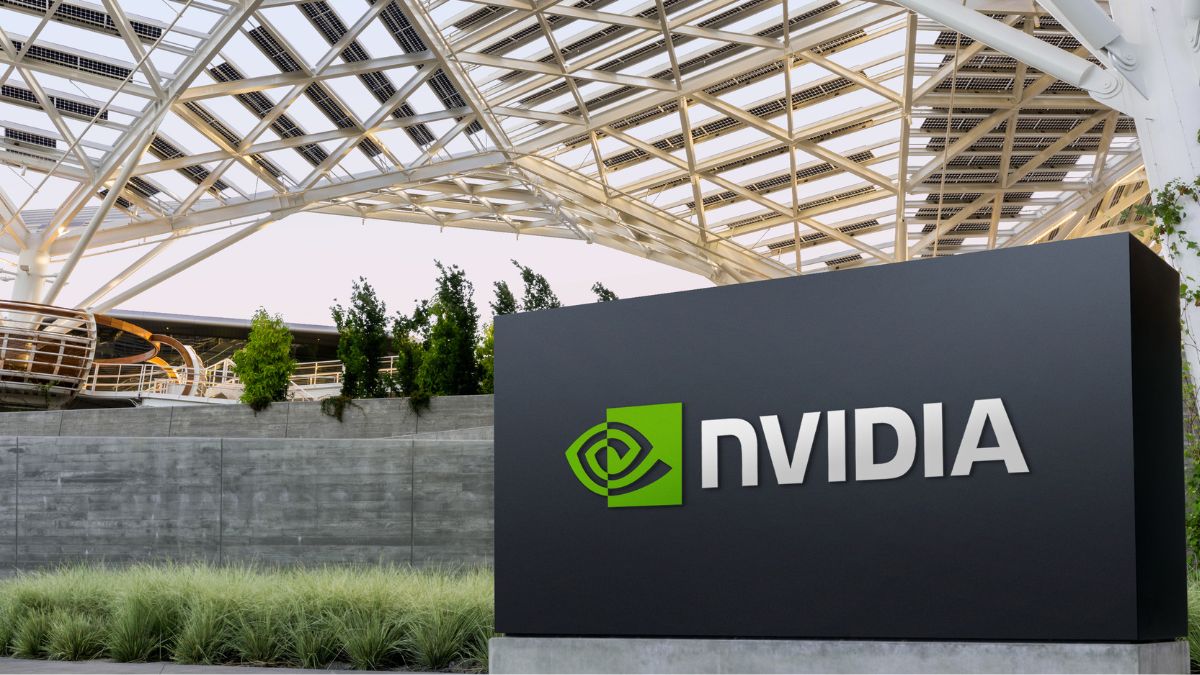

Uma rival para a Nvidia está nascendo na China? Cambricon tem lucro recorde, receita 4.000% maior e valor mais do que dobra na bolsa

O tamanho da missão da chinesa poderá ser medido depois o fechamento dos mercados nesta quarta-feira (27), quando a norte-americana divulga o balanço do segundo trimestre

Nvidia (NVDA34) divulga resultados hoje; saiba o que esperar do balanço da ‘protagonista’ da guerra comercial entre EUA e China

A fabricante de chips afirmou que espera ter um impacto de US$ 8 bilhões em seu lucro no segundo trimestre devido ao tarifaço do republicano sobre o mercado chinês

Troca de CEO da Americanas (AMER3) é bom sinal — mas o pior ficou mesmo para trás? Saiba o que ela representa para o investidor

Com dívida reduzida e novo comando, Americanas tenta deixar para trás a fase de crise e reconquistar espaço em um varejo cada vez mais dominado por rivais globais

Oncoclínicas (ONCO3) interrompe sequência de perdas e dispara na bolsa hoje; entenda o que mudou o humor dos investidores

Na avaliação do Safra, a transação foi estratégica, porém a alta alavancagem continua sendo um problema para a companhia

JBS (JBSS32) entrará no índice FTSE US; ação alcança nova máxima histórica

O movimento é visto como estratégico para atrair um leque mais amplo e diversificado de investidores

São Paulo vai voltar ao ‘volume morto’? Entenda a decisão da Sabesp de diminuir a pressão da água nas torneiras durante a madrugada

Medida da Sabesp busca economizar água em meio à queda histórica dos reservatórios, que voltam a níveis semelhantes à crise hídrica de 2014 e 2015

Após Chapter 11, Gol (GOLL54) quer ampliar as rotas na América do Sul; saiba que países estão na mira

Apesar de os planos ainda estarem em fases de estudo, empresa pode retomar rotas que foram suspensas durante a pandemia e ainda não voltaram à sua malha

Quem quer abrir capital? Startup BEE4 cria concurso para levar 10 pequenas e médias empresas (PMEs) até a listagem

A ‘bolsa’ de PMEs vai ajudar as vencedoras a tirarem registro na CVM e poderem emitir dívida ou ações

Small cap que trata e ‘valoriza’ o seu lixo sobe 145% desde o IPO e sonha em ser grande; CEO da Orizon (ORVR3) conta como pretende chegar lá

Em entrevista ao Seu Dinheiro, o CEO Milton Pilão apresenta a empresa, conta o segredo para dobrar de valor na bolsa e lista as avenidas de crescimento daqui em diante

Embraer (EMBR3) mira isenção de tarifaço de Trump e busca reforçar imagem nos EUA

As tarifas do republicano colocaram fim a anos de taxa zero para as exportações da fabricante brasileira de aeronaves

Negócio entre Hapvida (HAPV3) e Oncoclínicas (ONCO3) é positivo, mas ações caem; entenda o motivo

A compra do Hospital de Oncologia do Méier por R$ 5,3 milhões é boa na avaliação da Ágora Investimentos/Bradesco BBI e do Safra

iPhone 17: o que esperar do lançamento da Apple em setembro

Confira o que a Apple deve apresentar na linha iPhone 17, principais novidades e expectativa de preço nos EUA e no Brasil

ASA, de Alberto Safra, ganha aval do Banco Central para emitir CDB, LCI e LCA — e amplia espaço no mercado financeiro

Com a nova licença, grupo poderá diversificar funding, oferecer produtos isentos de IR e reforçar atuação em crédito e câmbio

Estouro do Nubank (ROXO34) no 2T25 faz Santander mudar a recomendação do papel. Vale a compra agora?

A recuperação da receita e da margem financeira deve trazer uma nova fase para o banco digital — mas isso pode não ser tudo para justificar colocar ROXO34 na carteira

Duelo de rivais: Cade abre processo para investigar práticas anticompetitivas da B3 contra a CSD BR

O órgão antitruste concluiu que as condutas da B3 elevam artificialmente as barreiras à entrada e à expansão concorrencial

Americanas (AMER3) tem novo chefe: saiba quem é Fernando Dias Soares, que chega para substituir Leonardo Coelho

A troca no comando da varejista acontece após o segundo trimestre de 2025 registrar um prejuízo líquido 94,7% menor em relação às perdas do segundo trimestre de 2024

Eletrobras (ELET3) pode pagar R$ 7 bilhões em dividendos em 2025; Bradesco BBI recomenda a compra

O pagamento bilionário de proventos aos acionistas mudou a percepção de valor da companhia de energia no curto prazo

Quando bilhões viram pó: as ex-gigantes que hoje negociam abaixo de R$ 1 na bolsa. Como elas viraram penny stock?

Oi, Azul, PDG Realty e outras empresas carregam hoje o título desonroso de Penny Stock, mas outrora foram enormes. Veja a lista completa e entenda o que aconteceu

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP