Entenda a resolução do BC que estremeceu as provisões dos bancos e custou ao Banco do Brasil (BBAS3) quase R$ 1 bilhão no resultado do 1T25

Espelhada em padrões internacionais, a resolução 4.966 requer dos bancos uma abordagem mais preventiva e proativa contra calotes. Saiba como isso afetou os resultados dos bancões e derrubou as ações do Banco do Brasil na B3

O ano de 2025 trouxe uma nova realidade para os balanços dos grandes bancos brasileiros. Com a entrada em vigor da resolução 4.966 do Banco Central, que começou a valer em janeiro, as instituições financeiras foram obrigadas a adotar novas práticas contábeis e de gestão de risco.

Basicamente, o objetivo do Banco Central foi alinhar as práticas dos bancões brasileiros a padrões internacionais — com algumas “tropicalidades”, claro.

Dessa forma, uma das principais mudanças trazidas pela resolução foi a forma como os bancos calculam e provisionam as perdas com crédito. Agora, esse provisionamento é baseado também em perspectivas futuras, e não apenas em inadimplência já registrada.

- VEJA TAMBÉM: Vale investir nas ações do Nubank (ROXO34) após o 1º trimestre de 2025? Analistas do BTG dão o veredito em relatório gratuito

Acontece que alguns players sentiram um impacto muito mais acentuado do que seus rivais. O caso mais notório foi o do Banco do Brasil (BBAS3), cujas ações desabaram mais de 10% após a divulgação do balanço do primeiro trimestre.

O impacto foi tão significativo que fez com que BB colocasse o guidance (projeção) para o ano de 2025 sob revisão — e pedisse uma ajuda ao Banco Central para um tratamento diferenciado para o agronegócio.

Mas o que exatamente mudou com a resolução 4.966, e por que o Banco do Brasil foi tão mais afetado do que pares como Itaú, Bradesco e Santander no primeiro trimestre?

Leia Também

Para responder a essas questões, conversei com Claudio Gallina, diretor sênior da Fitch; Gisele Sterzeck, sócia da PwC Brasil; José Luiz Homem de Mello, sócio do escritório Pinheiro Neto Advogados; e Rodrigo Bauce, sócio-líder em riscos financeiros da KPMG no Brasil.

O que mudou com a resolução 4.966?

Este foi o primeiro trimestre em que passaram a ser aplicadas as mudanças contábeis impostas pela resolução 4.966 do Banco Central, em vigor desde 1º de janeiro.

A resolução 4.966 do Banco Central busca espelhar a norma internacional IFRS 9 — que nasceu após a crise financeira de 2008 com o objetivo de trazer um sistema de blindagem para o mercado financeiro.

Por isso, a regra internacional prevê aumentar o colchão de proteção das instituições para a perda de crédito esperada.

Em outras palavras, a norma pede dos bancos uma abordagem mais preventiva e proativa — e, por consequência, a tendência a registrar um nível de provisionamento mais robusto contra calotes.

Veja as principais mudanças:

| Regra Anterior | Nova Regra | |

|---|---|---|

| Classificação de títulos | Disponíveis para vendaPara negociaçãoMantidos até o vencimento | Valor justo resultados abrangentesValor justo resultadoCusto amortizado |

| Provisão | Níveis de risco: AA–H | Perda Esperada – Estágios 1, 2 e 3 |

| Stop Accrual | A partir de 60 dias de inadimplência | A partir de 90 dias de inadimplência ou caracterização como ativo problemático |

| Baixa para prejuízo | Após 180 dias em risco "H" | A partir de avaliação interna de que não seja provável a recuperação do valor do ativo financeiro |

Mas o que muda, na prática?

Até então, o provisionamento dos bancos — isto é, a despesa dos bancos com calotes nos financiamentos — era calculado com base em perdas incorridas. Ou seja, as instituições só eram obrigadas a fazer a provisão no balanço após uma evidência de inadimplência, de fato.

Agora, a nova resolução 4.966 foca também na provisão de perda de crédito esperada. Por isso, os bancos precisam provisionar recursos de forma antecipada, ainda que o cliente não tenha um atraso significativo.

Isto é, a provisão não será mais apenas reativa aos atrasos, mas sim baseada em perspectivas futuras de cada cliente.

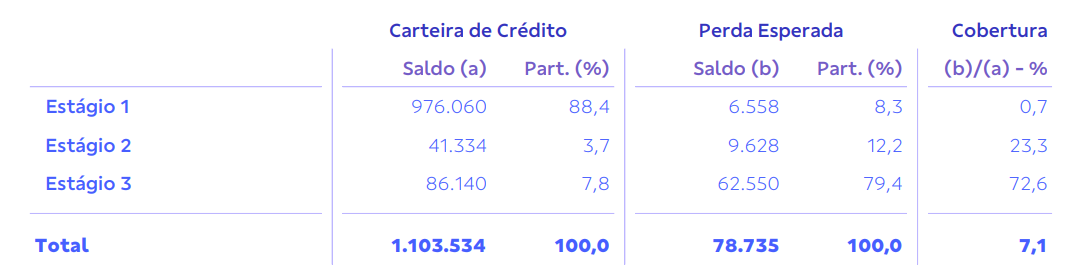

Os bancos também precisaram dividir as carteiras de crédito em três estágios de risco. Confira:

- Estágio 1: Operações em curso normal ou com atraso menor ou igual a 30 dias e que não tenham passado por aumento significativo do risco de crédito desde a contratação. O cálculo da provisão é baseado nas perdas esperadas em 12 meses

- Estágio 2: Dívidas com aumento significativo do risco de crédito, com atraso entre 31 e 90 dias. O cálculo do provisionamento abrange todo o prazo esperado do crédito.

- Estágio 3: Dívidas com problema de recuperação de crédito, com atrasos superiores a 90 dias ou sem expectativa de que a obrigação seja totalmente honrada sem que seja necessário recorrer a garantias ou a colaterais. A provisão deve cobrir 100% das perdas esperadas, já que o ativo já é considerado com problema de recuperação de crédito.

Os valores dos pisos de provisão dependem também do tipo de grupo de carteira (C1, C2, C3, C4 ou C5) dos bancos. Essa classificação faz referência ao tipo de garantia associada a cada crédito. As carteiras C1 a C3 estão associadas a créditos com garantias, enquanto as C4 e C5 são relacionadas a créditos sem garantias.

Confira as definições:

- Carteira 1 (C1): Créditos garantidos por alienação fiduciária de imóveis; e créditos com garantia fidejussória da União, governos centrais de jurisdições estrangeiras, bancos centrais, organismos multilaterais e entidades de desenvolvimento;

- Carteira 2 (C2): Créditos de arrendamento mercantil; créditos garantidos por hipoteca de primeiro grau de imóveis residenciais, penhor de bens móveis ou imóveis, ou alienação fiduciária de bens móveis; créditos garantidos por depósitos à vista, a prazo ou de poupança; créditos originados de ativos financeiros emitidos por entes públicos federais ou instituições autorizadas pelo Banco Central; créditos com garantia fidejussória de instituições; e créditos com cobertura de seguro de crédito emitido por entidade independente;

- Carteira 3 (C3): Créditos originados de operações de desconto de direitos creditórios; créditos garantidos por cessão fiduciária, caução ou penhor de direitos creditórios; e créditos com cobertura de seguro de crédito, garantia real ou fidejussória;

- Carteira 4 (C4): Créditos para capital de giro, adiantamentos sobre contratos de câmbio, adiantamentos sobre cambiais entregues, debêntures e outros títulos emitidos por empresas privadas, sem garantias ou colaterais; e operações de crédito rural sem garantias ou colaterais destinadas a investimentos; e

- Carteira 5 (C5): Operações de crédito pessoal, crédito direto ao consumidor, crédito rural e crédito rotativo sem garantias ou colaterais; créditos sem garantias ou colaterais; e créditos de operações mercantis e outras concessões de crédito.

Isso impacta diretamente o percentual de provisão exigido. Quanto maior a garantia, menor a necessidade de provisionamento; já créditos sem garantias exigem uma provisão mais alta, dada a maior incerteza sobre o risco de inadimplência.

Além de levar em consideração questões mais objetivas de inadimplência, como os atrasos de pagamento, os bancos também precisam considerar fatores macroeconômicos que possam impactar a capacidade de pagamento dos clientes, como desemprego, por exemplo.

A ideia é que as provisões se tornem ainda mais precisas em relação às futuras perdas que as instituições financeiras venham a ter no futuro.

De olho nos próximos balanços dos bancos

Para os especialistas, um dos principais sinais de atenção que os investidores devem ter ao analisarem balanços de bancos no futuro é uma eventual movimentação mais acentuada da carteira entre os estágios de crédito ao longo dos próximos trimestres.

Afinal, aumentos significativos para os estágios mais avançados de risco poderiam indicar uma deterioração mais pujante do crédito.

Lembrando que a resolução 4.966 também permite a cura de estágios, garantindo a possibilidade de que a operação seja reclassificada para um estágio de menor risco em casos de eventos específicos relevantes, como a volta de pagamentos regulares por clientes até então em atraso.

Confira as possibilidades para a realocação entre estágios:

- De 3 para 1: Se deixar de ser problemático e o risco voltar ao nível original;

- De 3 para 2: Quando o ativo deixa de ter problema de recuperação, mas o risco ainda é maior que o original;

- De 2 para 1: Com fatos novos comprovando que o risco retornou ao nível original.

“A demonstração financeira de junho de 2025 será a mais importante do ano. O primeiro trimestre foi uma divulgação trimestral limitada, porque não tinha bases de comparação. Mas o próximo balanço será bastante relevante, porque as instituições terão um tempo adicional para amadurecerem, discutirem os modelos e perceberem a reação do Banco Central. Tem uma expectativa bem alta para o que está por vir”, disse Rodrigo Bauce, sócio-líder em riscos financeiros da KPMG no Brasil.

- SAIBA MAIS: Onde investir para buscar ‘combo’ de dividendos + valorização? Estes 11 ativos (ações, FIIs e FI-Infras) podem gerar renda passiva atrativa

Por que o Banco do Brasil (BBAS3) foi o mais impactado no 1T25?

Após a safra de balanços do primeiro trimestre, investidores se depararam com uma dúvida principal: se as mudanças impostas pela resolução 4.966 foram as mesmas para todos os bancos, por que o Banco do Brasil (BBAS3) aparentemente “sofreu mais” com as alterações?

Na avaliação de especialistas, um dos principais motivos foi a composição da carteira de crédito do BB.

“Acredito que as operações de varejo tendem a ter um provisionamento maior. Qualquer carteira que seja mais arriscada, que tenha devedores e tenha algum risco maior de não pagar provavelmente terá uma perda esperada maior”, afirmou José Luiz Homem de Mello, sócio do Pinheiro Neto Advogados.

Responsável por quase um terço do portfólio do Banco do Brasil, a inadimplência do agronegócio está maior do que a de seus pares, tanto em números absolutos quanto na proporção da carteira.

Há algum tempo, o BB tem sido prejudicado pelo aumento da inadimplência na carteira de agronegócio, com pequenos e médios produtores da agropecuária registrando problemas com suas produções nos últimos meses.

Dificuldades com efeitos climáticos têm levado a perdas de plantações. Além disso, aumento de custos com fertilizantes e ração para o gado também são causas de preocupações.

Um dos artifícios usados por esses pequenos e médios produtores tem sido a recuperação judicial, que trava a liquidação de dívidas com credores

“Apesar do cenário positivo para a safra no Brasil em 2025, com uma colheita recorde, e do elevado percentual de garantias nesta carteira, há um estoque de operações que vem sendo tratado da safra 2023/2024, inclusive, por conta das recuperações judiciais no setor – que exigem maior provisionamento sob a nova regulação”, escreveu o BB, no balanço.

Com a nova resolução 4.966, o prazo para os bancos registrarem 100% da perda esperada ficou mais rápido e rigoroso, o que afeta bastante setores como o agronegócio, que costuma ter operações com prazos mais longos e ciclos diferentes.

Outro ponto importante: se o cliente entrar com pedido de recuperação judicial (RJ), mesmo sem estar inadimplente, o banco já precisa fazer uma provisão pesada.

No Banco do Brasil, isso teve impacto porque muitos clientes entraram em recuperação judicial mesmo sem atrasar pagamentos, o que forçou o banco a provisionar mais de forma imediata. Nessas situações, a operação “pula” direto do estágio 1 (risco leve) para o estágio 3 (risco severo).

“É muito fácil ir para o estágio três. Mas, para voltar, você tem que observar um período de cura um pouco longo. É quase como se tivesse que provar para o seu modelo que aquela contraparte realmente resgatou o nível inicial de risco”, afirmou Raphael Nascimento, analista da Fitch Ratings.

Vale destacar que o Brasil tem vivenciado um aumento relevante no número de recuperações judiciais no agronegócio. De acordo com o Serasa, os pedidos de RJ no setor agroindustrial mais do que duplicaram em 2024, com um crescimento de 138% na base anual, para o recorde de 1.372 solicitações.

Segundo o último relatório financeiro do Banco do Brasil, em torno de 38,5% do saldo das operações da carteira em estágio 3 estão adimplentes.

Veja a carteira:

Banco do Brasil quer tratamento especial para o agro

Além disso, como as carteiras de crédito dos bancos são afetadas por indicadores macroeconômicos, o portfólio do agronegócio sente um peso maior de fatores como o clima e os preços das commodities.

“O segmento do agronegócio é bastante particular, com muitos empréstimos reestruturados, períodos de carência e pagamentos em uma única parcela. Pela regulamentação anterior, os juros desses empréstimos continuavam sendo contabilizados nesses empréstimos, já que ainda eram classificados como ativos em dia. Agora, isso mudou”, disse o BTG Pactual.

Até então, uma operação de custeio agrícola que viesse a ficar inadimplente, ao completar 90 dias de atraso, pediria a constituição de, no mínimo, 10% de provisão. Na regra atual, o valor mínimo de provisão passa para 35% do saldo da operação.

Já no caso de operações com prazo de vencimento superior a 36 meses, como uma operação de investimento rural, essa diferença é ainda maior. A exigência era de 3% na regra anterior; agora, é de 35%.

Segundo a administração do Banco do Brasil (BBAS3), isso gerou um “buraco” de aproximadamente R$ 1 bilhão na margem financeira bruta no resultado do primeiro trimestre.

"Dada a representatividade do setor agropecuário na carteira de crédito do Banco, é compreensível que nossas provisões sejam mais impactadas em comparação com outros bancos, que possuem configurações de carteira distintas", disse o vice-presidente do Banco do Brasil, Felipe Prince, ao Seu Dinheiro.

De olho nesse cenário, o BB afirmou estar em negociações com o Banco Central para discutir uma proposta para que o crédito para o agronegócio receba um tratamento diferenciado no futuro.

"Devido a essa dinâmica da carteira de agronegócios, bem como a periodicidade própria de pagamentos mais espaçados e atrelados ao ciclo produtivo, o Banco do Brasil está debatendo, no âmbito da Febraban e em conjunto com outros bancos, a possibilidade de um tratamento diferenciado para essas operações. Essas discussões visam encontrar soluções que considerem os riscos específicos do setor no reconhecimento contábil dessas operações, visando mensurar de forma mais adequada os impactos financeiros decorrentes dessa inadimplência", afirmou Prince.

“Os outros bancos não possuem R$ 400 bilhões de carteira agro, e é importante lembrar que uma parte importante dessa carteira é paga somente ao final do empréstimo. Por isso, a volta para o estágio 1 só deve acontecer no final do ciclo”, disse o diretor financeiro (CFO) do Banco do Brasil, Marco Geovanne Tobias, em conversa com jornalistas após o balanço.

Segundo o analista da Fitch Ratings, as carteiras de longo prazo tendem a ter um incremento mais abrupto de provisão na migração dos estágios. “Tem muita operação do agro que é bullet [modalidade de crédito em que o principal da dívida é pago no final do prazo do empréstimo]. A partir do momento que você força a carteira para estágio 3, ainda que essa carteira não esteja vencida, você para de reconhecer essa receita.”

Na avaliação da sócia da PwC Brasil, os impactos da 4.966 estão relacionados com a forma como os bancos fazem as estimativas contábeis, então tipo de produto ou de carteiras não deveriam ser um fator determinante para ter mais ou menos impacto no cálculo de provisão.

Mas, como o agronegócio tem um funcionamento diferente e trabalha com o calendário de safras, poderia haver um descasamento com o que o mercado considera como “prazo de cura”.

“Se o banco tentou de todas as formas encaixar dentro da norma o desenho de modelagem e ele não faz sentido dentro do contexto, penso que o melhor caminho seria ter esse diálogo com regulador. Talvez não faça sentido um pleito de mudar a regulamentação para o agro, mas talvez alguma adequação alinhada com o regulador, sim”, ponderou.

*A matéria foi atualizada às 12h10 de 29 de maio para incluir posicionamento do Banco do Brasil.

Dupla listagem do Méliuz (CASH3): bilhete premiado ou aposta arriscada? O BTG responde

A plataforma aposta na listagem na OTC Markets para aumentar liquidez e fortalecer sua posição no mercado de criptomoedas, mas nem tudo são flores nessa operação

Petrobras indica nova diretora de sustentabilidade e passa a ser comandada por maioria feminina

Com a nomeação da engenheira Angélica Garcia Cobas Laureano, funcionária de carreira da Petrobras, a diretoria executiva da companhia passa a ter 55% de mulheres

Um novo vilão para o Banco do Brasil (BBAS3)? Safra identifica outro problema, que pode fazer as coisas piorarem

Apesar de o agronegócio ter sido o maior vilão do balanço do 1T25 do BB, com a resolução 4.966 do Banco Central, o Safra enxerga outro segmento que pode ser um problema no próximo balanço

Marfrig (MRFG3) avança na BRF (BRFS3) em meio a tensão na fusão. O que está em jogo?

A Marfrig decidiu abocanhar mais um pedaço da dona da Sadia; entenda o que está por trás do aumento de participação

SpaceX vai investir US$ 2 bilhões na empresa de Inteligência Artificial de Elon Musk

Empresa aeroespacial participa de rodada de captação da xAI, dona do Grok, com a finalidade de impulsionar a startup de IA

Taurus (TASA4) é multada em R$ 25 milhões e fica suspensa de contratar com a administração do estado de São Paulo por dois anos

Decisão diz respeito a contratos de fornecimento de armas entre os anos de 2007 e 2011 e não tem efeito imediato, pois ainda cabe recurso

Kraft Heinz estuda separação, pondo fim ao ‘sonho grande’ de Warren Buffett e da 3G Capital, de Lemann

Com fusão orquestrada pela gestora brasileira e o Oráculo de Omaha, marcas americanas consideram cisão, diz jornal

Conselho de administração da Ambipar (AMBP3) aprova desdobramento de ações, e proposta segue para votação dos acionistas

Se aprovado, os papéis resultantes da operação terão os mesmos direitos das atuais, inclusive em relação ao pagamento de proventos

Acionistas da Gol (GOLL54) têm até segunda (14) para tomar decisão importante sobre participação na empresa

A próxima segunda-feira (14) é o último dia para os acionistas exercerem direito de subscrição. Será que vale a pena?

Braskem (BRKM5) volta ao centro da crise em Maceió com ação que cobra R$ 4 bilhões por desvalorização de 22 mil imóveis

Pedido judicial coletivo alega perdas imobiliárias provocadas pela instabilidade geológica em cinco bairros da capital alagoana, diz site

É hora de adicionar SLC Agrícola (SLCE3) na carteira e três analistas dizem o que chama atenção nas ações

As recomendações de compra das instituições vêm na esteira do Farm Day, evento anual realizado pela companhia

MRV (MRVE3) resolve estancar sangria na Resia, mesmo deixando US$ 144 milhões “na mesa”; ações lideram altas na bolsa

Construtora anunciou a venda de parte relevante ativos da Resia, mesmo com prejuízo contábil de US$ 144 milhões

ESG ainda não convence gestores multimercados, mas um segmento é exceção

Mesmo em alta na mídia, sustentabilidade ainda não convence quem toma decisão de investimento, mas há brechas de oportunidade

Méliuz diz que está na fase final para listar ações nos EUA; entenda como vai funcionar

Objetivo é aumentar a visibilidade das ações e abrir espaço para eventuais operações financeiras nos EUA, segundo a empresa

Governo zera IPI para carros produzidos no Brasil que atendam a quatro requisitos; saiba quais modelos já se enquadram no novo sistema

Medida integra programa nacional de descarbonização da frota automotiva do país

CVM adia de novo assembleia sobre fusão entre BRF (BRFS3) e Marfrig (MRFG3); ações caem na B3

Assembleia da BRF que estava marcada para segunda-feira (14) deve ser adiada por mais 21 dias; transação tem sido alvo de críticas por parte de investidores, que contestam o cálculo apresentado pelas empresas

Telefônica Brasil (VIVT3) compra fatia da Fibrasil por R$ 850 milhões; veja os detalhes do acordo que reforça a rede de fibra da dona da Vivo

Com a operação, a empresa de telefonia passará a controlar 75,01% da empresa de infraestrutura, que pertencia ao fundo canadense La Caisse

Dividendos e JCP: Santander (SANB11) vai distribuir R$ 2 bilhões em proventos; confira os detalhes

O banco vai distribuir proventos aos acionistas na forma de juros sobre capital próprio, com pagamento programado para agosto

Moura Dubeux (MDNE3) surpreende com vendas recordes no 2T25, e mercado vê fôlego para mais crescimento

Com crescimento de 25% nas vendas líquidas, construtora impressiona analistas de Itaú BBA, Bradesco BBI, Santander e Safra; veja os destaques da prévia

Justiça barra recurso da CSN (CSNA3) no caso Usiminas (USIM5) e encerra mais um capítulo da briga, diz jornal; entenda o desfecho

A disputa judicial envolvendo as duas companhias começou há mais de uma década, quando a empresa de Benjamin Steinbruch tentou uma aquisição hostil da concorrente

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP