Dois anos da fraude na Americanas (AMER3): queda de 99,5% das ações, retomada do lucro e punições a executivos. O que aconteceu com a varejista e como ficam os acionistas agora?

Foi em 11 de janeiro de 2023 que o mercado se deparou pela primeira vez com as notícias de inconsistências contábeis na varejista. Veja o que mudou desde então

O maior escândalo da história do mercado de capitais brasileiro completa dois anos nesta semana. Já se passaram 24 meses desde a descoberta da fraude contábil na Americanas (AMER3) — e os investidores (e a própria varejista) ainda hoje tentam se recuperar dos impactos da crise.

Foi em 11 de janeiro de 2023 que o mercado se deparou pela primeira vez com notícias de inconsistências contábeis na varejista. Após adiar várias vezes seu balanço, foi confirmado um rombo multibilionário estimado em R$ 25,2 bilhões.

Além disso, o “maior lucro da história” da Americanas em 2021 se converteu em um prejuízo líquido de mais de R$ 6 bilhões — em perdas que começaram a se amontoar nos meses que se seguiram.

A revelação do buraco nos balanços da gigante do varejo levou a empresa à recuperação judicial e à fuga de investidores com temores sobre a saúde financeira da companhia.

Aliás, a crise na varejista foi tamanha que a empresa acabou por perder (ao menos temporariamente) o selo do Novo Mercado, o patamar mais elevado de governança corporativa da B3.

Mesmo depois de todo esse tempo, o desenrolar dessa história ainda está se desenvolvendo, com:

Leia Também

- Investidores minoritários continuam a lutar por um ressarcimento pelas perdas com a crise.

- Executivos ligados à época da fraude estão na mira de investigações.

- Quanto à própria Americanas, a varejista segue em busca da recuperação de confiança e sustentabilidade das finanças.

Confira, a seguir, os desdobramentos da história.

Fraude na Americanas (AMER3): o que aconteceu com os executivos?

Apesar de já ter completado dois anos desde a descoberta da fraude, há detalhes ligados à crise da Americanas (AMER3) que ainda dependem de conclusão. No entanto, alguns capítulos já tiveram desfecho.

O ex-CEO Miguel Gutierrez

Um dos principais desdobramentos que ainda está por vir é o futuro do ex-CEO, Miguel Gutierrez.

Em dezembro de 2024, os acionistas da Americanas (AMER3) aprovaram a decisão da varejista de tentar responsabilizar os possíveis culpados pela fraude, incluindo o ex-CEO.

A companhia entrará com um pedido de ação de responsabilidade civil contra ele e os ex-diretores Anna Christina Saicali, José Timótheo de Barros e Márcio Cruz Meirelles.

Gutierrez e outros 13 executivos e pessoas ligadas à Americanas também são alvo da Operação Disclosure, da Polícia Federal, que investiga as fraudes contábeis na varejista.

A investigação revelou fortes indícios da prática dos crimes de manipulação de mercado, uso de informação privilegiada, associação criminosa e lavagem de dinheiro.

O ex-CEO Sergio Rial

Sergio Rial, que teve uma passagem relâmpago como CEO da Americanas e que foi o porta-voz que deu a fatídica notícia para todo o mercado, já está em uma missão.

O executivo foi recentemente absolvido pela Comissão de Valores Mobiliários (CVM) de acusações relacionadas à divulgação de informações relevantes logo após ter tomado ciência das inconsistências contábeis envolvendo a varejista.

Em maio de 2024 ele assumiu o posto de sócio na Crescera Capital, gestora de investimentos.

Vale lembrar que, no dia 11 de janeiro de 2023, após pouco mais de uma semana no cargo, Rial e o ex-diretor de Relações com Investidores André Covre renunciaram.

O ex-DRI João Guerra

O ex-diretor de relações com investidores (DRI) do grupo, João Guerra, que assumiu a liderança da Americanas após a saída de Rial, foi condenado pelo colegiado da CVM.

A decisão de condenar Guerra foi unânime. Por maioria, a multa estipulada foi de R$ 340 mil. Ele ainda pode recorrer da decisão.

Como estão as finanças da Americanas (AMER3) hoje?

A Americanas (AMER3) ainda se encontra no meio de um processo de recuperação judicial, iniciado desde a descoberta da fraude. No entanto, a varejista parece estar no caminho certo para reorganizar as finanças.

No terceiro trimestre de 2024, a companhia voltou a dar lucro devido aos processos novação da dívida — que é a transformação de um débito em outro, com extinção da dívida antiga, criando novas obrigações financeiras.

A empresa também concluiu a renegociação de dívidas com credores financeiros, o que fez o endividamento bruto passar de R$ 45,2 bilhões em junho para R$ 1,7 bilhão em setembro.

A dívida era composta por R$ 1,6 bilhão em debêntures e R$ 75 milhões em empréstimos de empresas do grupo que não faziam parte da recuperação judicial.

Veja os principais destaques financeiros da Americanas no 3T24:

- Lucro líquido: R$ 10,279 bilhões, revertendo o prejuízo de R$ 1,630 bilhão do 3T23;

- Ebitda: R$ 547 milhões, contra R$ 368 milhões negativos no 3T23;

- Receita líquida: R$ 3,197 bilhões (+0,6% a/a);

- GMV total: R$ 4,7 bilhões (-4% a/a)

- Dívida líquida: R$ 38,879 bilhões, piora de 16,2% sobre o consolidado de 2023

A governança da Americanas (AMER3)

Em novembro do ano passado, a Americanas foi suspensa do segmento por tempo indeterminado — foi a primeira vez na história em que a B3 aplicou esse tipo de sanção a uma companhia listada.

A varejista entrou com recursos contra a decisão, que ainda estão sendo analisados pela B3. Atualmente, não há um prazo determinado para a decisão final da bolsa.

O próximo passo do regulamento seria a sanção de “saída compulsória”, que obrigaria a Americanas a lançar uma oferta pública de aquisição (OPA) pelas ações dos minoritários.

No entanto, na avaliação de André Camargo, professor da Saint Paul e advogado especializado em governança corporativa, a fraude contábil na Americanas não foi resultado de uma governança fraca.

Pelo contrário, aliás. Na época do rombo multibilionário, o sistema de governança da varejista era considerado de alta qualidade, com indicadores acima da média do mercado.

Segundo Camargo, o problema foi que a fraude foi sofisticada e bem planejada e envolveu diversos níveis da diretoria e até mesmo pessoas de fora da empresa. Foram a complexidade da fraude e a validação das informações por empresas de auditoria que dificultaram a detecção do rombo.

No entanto, a Americanas tomou algumas mudanças concretas na governança corporativa, como a eleição de Leonardo Coelho Pereira como CEO e de Camille Loyo Faria como diretora financeira e de relações com investidores da varejista.

“A Americanas trocou toda a equipe de gestão e a contratação de pareceres externos para avaliar a qualidade do sistema de governança. A empresa também passou a se comunicar melhor com o mercado. Eu notei ainda um aumento dos investimentos em governança, com a abertura de novas vagas em áreas como jurídico e compliance”, avaliou o advogado.

“O grande desafio agora é manter a governança como estratégica e como pauta institucional. É seguir investindo no tema e trazendo revisões e reforços.Uma coisa é se defender com a governança, outra é promover de fato.”

Há quem discorde, porém.

Para Eduardo Silva, presidente do Instituto Empresa — instituição que representa cerca de 500 acionistas minoritários da Americanas —, não houve melhora evidente nos padrões de governança da Americanas nos últimos dois anos.

“Nós não percebemos essas mudanças na estrutura da companhia, ela continua praticamente a mesma. O que acontece é que, talvez, agora aqueles mecanismos que já existiam e não funcionavam passaram a funcionar.

O que aconteceu com as ações AMER3 — e como ficaram os acionistas minoritários?

As ações AMER3 praticamente viraram pó desde a descoberta da fraude multibilionária nas finanças da Americanas.

De dois anos para cá, os papéis saíram do patamar de R$ 1.200,00 para os atuais R$ 5,67 por papel, em uma desvalorização acumulada de 99,5%. Já o valor de mercado da varejista hoje é estimado em R$ 1,16 bilhões.

É por isso que diversos investidores decidiram entrar com ações de indenização por meio de arbitragem. O Instituto Empresa atualmente é responsável por uma demanda de cerca de 500 minoritários feita contra a rede varejista no valor de R$ 32 bilhões.

Os minoritários afirmam que, se soubessem da real situação financeira da empresa, não teriam investido nas ações e/ou títulos de dívida corporativa (debêntures e bonds).

Na visão de Eduardo Silva, presidente do Instituto Empresa, além da derrocada no preço das ações, os investidores também sofreram perdas com a diluição das participações, resultado do aumento de capital na varejista.

“Esse grupo foi o mais vulnerável, muitas vezes sem recursos para buscar reparação judicial. No entanto, alguns acionistas organizaram-se para lutar por indenizações, em ações de arbitragem que são mais rápidas do que o judiciário”, disse Silva.

É importante destacar que esse tipo de processo conta com elevados custos e complexidade — o que gera obstáculos para os minoritários entrarem com arbitragem, especialmente para pessoas físicas.

O Instituto Empresa também provocou os xerifes do mercado norte-americano quanto às perdas de investidores com a Americanas.

A instituição pediu formalmente ao Departamento de Justiça (DoJ) dos Estados Unidos e à SEC, a versão norte-americana da CVM, que investiguem as fraudes da varejista, considerando que fundos dos EUA perderam bilhões de dólares investidos em bonds e ações da Americanas.

“Na prática, a única sanção que pode significar efetivamente uma punição à empresa e aos controladores deve vir das arbitragens. Sabemos que é uma batalha árdua, mas temos uma expectativa sobretudo relacionada à defesa do mercado de capitais”, avaliou Eduardo.

De acordo com ele, se não houver confiança num sistema de justiça privado de arbitragem e na capacidade dele dar resposta a situações evidentes de fraude, o investidor brasileiro não vai mais investir aqui. “É muito mais fácil fazê-lo diretamente nos Estados Unidos, onde o sistema de proteção é muito mais eficiente”, completou.

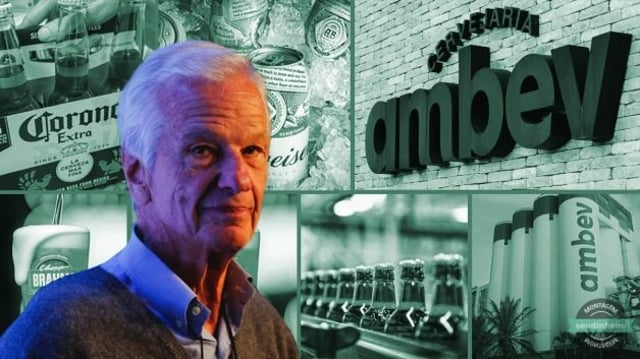

Lemann e sócios menos ricos

Os acionistas de referência da Americanas (AMER3) viram suas fortunas encolherem desde a descoberta da fraude fiscal.

Considerados os homens mais ricos do Brasil à época, Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira, contavam com um patrimônio líquido combinado de US$ 35,5 bilhões em dezembro de 2022, segundo a Forbes.

Com o câmbio próximo dos R$ 5,17 na época, o montante corresponderia a cerca de R$ 187 bilhões

Agora, a riqueza conjunta do trio de bilionários chega a US$ 30,4 bilhões, de acordo com o ranking em tempo real da Forbes.

Mesmo considerando a escalada do dólar para os atuais R$ 6,09, a cifra equivale a algo em torno de R$ 185,1 bilhões no câmbio de hoje.

Confira as fortunas dos acionistas da Americanas:

| Nome | Fortuna atual | Patrimônio em dezembro de 2022 | Ganho/perda de patrimônio frente a 2022 |

|---|---|---|---|

| Jorge Paulo Lemann | US$ 13,7 bilhões | US$ 16 bilhões | - US$ 2,3 bilhões (-14,3%) |

| Marcel Telles | US$ 9,3 bilhões | US$ 10,7 bilhões | - US$ 1,4 bilhão (-13%) |

| Carlos Sicupira | US$ 7,4 bilhões | US$ 8,8 bilhões | - US$ 1,4 bilhão (-15,9%) |

Vale lembrar que os executivos tiveram que abrir a carteira para socorrer a varejista, da qual são sócios desde o início dos anos 1980.

Após o aumento de capital de até R$ 40,7 bilhões na companhia, em que os acionistas de referência se comprometeram a injetar pelo menos R$ 12 bilhões, o trio de sócios de Lemann viu sua participação subir para 49,2% em julho de 2024.

Poucos meses após a injeção de dinheiro novo, o trio voltou a ter mais da metade do capital da varejista em setembro do ano passado, após a conversão de parte dos bônus de subscrição do aumento de capital realizado para tapar parte do rombo contábil.

No entanto, apesar de toda a dor de cabeça (e no bolso), a Americanas representa hoje uma parcela pequena do patrimônio de Lemann, Telles e Sicupira — que possuem como principal fonte de riqueza as participações na cervejaria AB Inbev, dona da Ambev (ABEV3).

Com a palavra, a Americanas

Em nota enviada ao Seu Dinheiro, a Americanas afirmou que segue no processo de transformação e cumprindo o plano de recuperação judicial (PRJ).

Para este ano, a varejista se comprometeu a continuar fortalecendo a eficiência comercial, operacional e financeira, além de buscar o esclarecimento dos fatos e a responsabilização de todos os envolvidos na fraude contábil.

Veja o posicionamento da Americanas na íntegra:

“A Americanas segue em seu processo de transformação e cumprindo o Plano de Recuperação Judicial (PRJ). Com a capitalização e os pagamentos da maior parte dos credores do PRJ, a companhia eliminou quase a totalidade das dívidas concursais, endereçando a estrutura de capital e revertendo o patrimônio líquido para o patamar positivo de R$ 5,7 bilhões.

Em 2025, a Americanas continuará fortalecendo a eficiência comercial, operacional e financeira. Neste sentido, atua em projetos de modulação de lojas, precificação e reestruturação da logística. A transformação do digital também avança a partir de um novo desenho para o marketplace, com ancoragem de lojas de grandes indústrias na plataforma e ampliação do O2O.

Em relação aos desdobramentos das investigações, a Americanas continuará em sua conduta responsável e diligente na divulgação de informações e seguindo as determinações da Justiça e das autoridades que conduzem o caso. A empresa reafirma que é a maior interessada no esclarecimento dos fatos e na responsabilização civil e criminal de todos os envolvidos. A companhia também lembra que as negociações para a construção do Plano de Recuperação Judicial foram feitas para chegar à melhor solução possível para todas as partes, sendo o mesmo aprovado com sucesso no final de 2023 com mais de 97% de aprovação dos credores.”

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Bolsas perdem US$ 4 trilhões com Trump — e ninguém está a salvo

Presidente norte-americano insiste em dizer que não concedeu exceções na sexta-feira (11), quando “colocou em um balde diferente” as tarifas sobre produtos tecnológicos

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

Tarifa total de 145% dos EUA sobre a China volta a derrubar bolsas — Dow perde mais de 1 mil pontos e Ibovespa cai 1,13%; dólar sobe a R$ 5,8988

A euforia da sessão anterior deu lugar às incertezas provocadas pela guerra comercial entre as duas maiores economias do mundo; Wall Street e B3 devolvem ganhos nesta quinta-feira (10)

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Brava Energia (BRAV3) e petroleiras tombam em bloco na B3, mas analistas veem duas ações atraentes para investir agora

O empurrão nas ações de petroleiras segue o agravamento da guerra comercial mundial, com retaliações da China e Europa às tarifas de Donald Trump

Sem pílula de veneno: Casas Bahia (BHIA3) derruba barreira contra ofertas hostis; decisão segue recuo de Michael Klein na disputa por cadeira no conselho

Entre as medidas que seriam discutidas em AGE, que foi cancelada pela varejista, estava uma potencial alteração do estatuto para incluir disposições sobre uma poison pill; entenda

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

“Trump vai demorar um pouco mais para entrar em pânico”, prevê gestor — mas isso não é motivo para se desiludir com a bolsa brasileira agora

Para André Lion, sócio e gestor da estratégia de renda variável da Ibiuna Investimentos, não é porque as bolsas globais caíram que Trump voltará atrás na guerra comercial

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP