Em meio à seca de IPOs na bolsa, renda fixa foi campeã em emissões em ano recorde de captação pelas empresas

Segundo dados divulgados pela Anbima, empresas captaram R$ 783,4 bilhões e 2024, sendo R$ 709 bilhões advindos de instrumentos como debêntures e FIDCs

“Se tivesse que definir 2024 em uma palavra, seria recorde”, foi assim que Guilherme Maranhão, presidente do Fórum de Estruturação de Mercado de Capitais da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) começou a coletiva de imprensa para divulgar os resultados do mercado de capitais em 2024.

A afirmação não é leviana: o ano passado registrou o maior volume de ofertas da série histórica, iniciada em 2012.

O mercado tem a renda fixa a agradecer, pois foi esta classe de ativos que puxou o desempenho para cima.

Em especial, dois instrumentos de crédito se destacaram: as debêntures, já tradicionais e conhecidas no mercado, e os FIDCs, que se tornaram acessíveis ao investidor pessoa física há pouquíssimo tempo.

A performance notável da renda fixa contrasta diretamente com a renda variável, que viveu mais um ano de seca de IPOs (oferta pública inicial) – o terceiro seguido, praticamente – e nove operações de follow-ons (oferta subsequente de ações, depois de a empresa já ter aberto o capital na bolsa).

O ano das debêntures e dos FIDCs

Segundo reportado pela Anbima, a captação total no mercado de capitais foi de R$ 783,4 bilhões, um número 66% maior do que em 2023, quando as turbulências no crédito privado (notadamente, os casos Americanas e Light) repeliram um pouco os investidores.

Leia Também

A renda fixa concentrou a maior parte dessa grana, com captação de R$ 709 bilhões.

De modo geral, essa bonança atingiu a maior parte dos ativos dentro da classe. Com exceção do CRA (Certificado de Recebíveis do Agronegócio) e do Fiagro, todos tiveram aumento da captação em 2024.

Dois investimentos despontaram em relação aos pares: as debêntures, que receberam o dobro de aportes em comparação com o ano anterior, e o FIDCs, que cresceram 86,1%.

Enquanto as debêntures são o instrumento mais conhecido e mais usado pelas companhias maiores, os FIDCs funcionam como uma “porta de entrada”, para as pequenas empresas debutarem no mercado de capitais, explica Guilherme Maranhão.

Os dois ativos também se destacaram em outro indicador da Anbima: o número de operações.

Os FIDCs foram responsáveis por 31,3% delas, e as debêntures, por 21,6%. Logo em seguida vieram os CRIs (Certificados de Recebíveis Imobiliários), que representaram 20,2% das operações.

Nesse contexto, vale destacar que são os FIDCs de “menor porte” que têm movimentado fortemente o mercado de capitais. 82% das operações encerradas em 2024 tinham volume de até R$ 100 milhões, reforçando a perspectiva apresentada por Maranhão de que esses são instrumentos majoritariamente usados por pequenas empresas.

Forte investimento em infraestrutura

Os dados de 2024 da Anbima também confirmam uma informação já bem conhecida no mercado brasileiro: o investidor pessoa física gosta de investimentos isentos de Imposto de Renda.

Prova disso é que as debêntures incentivadas – isentas de IR, voltadas para o setor de infraestrutura – tiveram 9,7% da captação vinda de pessoas físicas, contra apenas 0,6% das debêntures corporativas (não isentas).

- Em termos de volume, a cada R$ 4 captados via debêntures, R$ 1 foi para o setor de infraestrutura.

Vale destacar, no entanto, que muitos investidores se posicionam nas debêntures não isentas através de fundos de investimento. Os fundos foram responsáveis por mais da metade dos aportes nesses títulos de crédito.

Na explicação de Maranhão, isso é “justificado pelo cenário macroeconômico e pela captação forte que esses fundos tiveram, com muito dinheiro para alocar ao longo de 2024.”

No mercado secundário, a negociação de debêntures também foi expressiva, com aumento de 59,2% no volume total.

Os setores que lideraram essas captações continuaram sendo os já tradicionais na indústria: energia, transporte e logística, saneamento e financeiro, por serem os “mais maduros” e os que o investidor está mais acostumado.

No entanto, vale destacar que todos os setores conseguiram captar mais, demonstrando que o mercado de capitais está aquecido.

Captação ‘morna’ na renda variável

A ausência de IPOs na bolsa é atribuída ao cenário macroeconômico hostil, com juros mais altos, na visão do presidente do Fórum de Estruturação de Mercado de Capitais da Anbima.

Ele vislumbra uma dinâmica parecida para 2025. “O macro ainda não tem colaborado para esse tipo de emissão”, justifica.

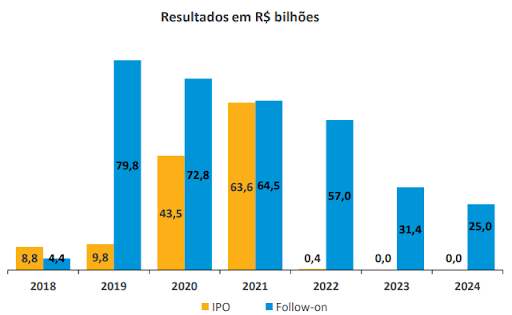

Quanto aos follow-ons de 2024, as emissões totalizaram R$ 25 bilhões, uma queda de 20% em relação a 2023.

O gráfico abaixo mostra bem o “declínio” das captações tanto em follow-ons quanto IPOs desde 2019:

Já as emissões no mercado externo recuperaram um pouco do fôlego, com captação superior a US$ 20 bilhões no ano – um nível bem melhor do que nos últimos dois anos.

Maranhão acredita que 2025 será um ano forte para esse segmento, com mais emissões e novos emissores estreando, já que esse tipo de captação é uma alternativa para as empresas que “suaviza a volatilidade no mercado local”.

Da Verde ao Itaú, FIDCs para pessoas físicas pipocam no mercado; mas antes de se empolgar com o retorno, atente-se a esses riscos

Os fundos de direitos creditórios foram destaque de emissões e investimentos em 2024, com a chegada dos produtos em plataformas de investimento; mas promessa de rentabilidade acima do CDI com baixa volatilidade contempla riscos que não devem ser ignorados

Debêntures incentivadas captam R$ 26 bilhões até fevereiro e já superam o primeiro trimestre de 2024, com mercado sedento por renda fixa

Somente em fevereiro, a captação recorde chegou a R$ 12,8 bilhões, mais que dobrando o valor do mesmo período do ano passado

Ambipar (AMBP3): CVM manda gestora lançar oferta por ações após disparada sem precedentes na B3

CVM entendeu que fundos que têm como cotista o empresário Nelson Tanure atuaram em conjunto com o controlador da Ambipar na compra em massa que resultou na disparada das ações na B3

Sem exceções: Ibovespa reage à guerra comercial de Trump em dia de dados de inflação no Brasil e nos EUA

Analistas projetam aceleração do IPCA no Brasil e desaceleração da inflação ao consumidor norte-americano em fevereiro

É o fim da “era de ouro” da renda fixa? Investidores sacam quase R$ 10 bilhões de fundos em fevereiro — mas outra classe teve performance ainda pior, diz Anbima

Apesar da performance negativa no mês passado, os fundos de renda fixa ainda mantêm captação líquida positiva de R$ 32,2 bilhões no primeiro bimestre de 2025

Itaú BBA recomenda títulos de renda fixa de prazos mais longos para março; veja indicações com retorno de até 8,4% acima da inflação

Banco vê mercado pessimista demais com os juros, e acredita que inflação e Selic ficarão abaixo do que os investidores estão projetando, o que favorece a renda fixa de longo prazo

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Entre a crise e a oportunidade: Prejuízo trimestral e queda no lucro anual da Petrobras pesam sobre o Ibovespa

Além do balanço da Petrobras, os investidores reagem hoje à revisão do PIB dos EUA e à taxa de desemprego no Brasil

A culpa é da Selic: seca de IPOs na B3 deve persistir em 2025, diz Anbima

Enquanto o mercado brasileiro segue sem nenhuma sinalização de retomada dos IPOs, algumas empresas locais devem tentar a sorte lá fora

Procuramos independência: Ibovespa tenta se recuperar de queda em dia de IPCA-15, balanços e Haddad

IRB e Vivo divulgam resultados por aqui; lá fora, investidores concentram o foco no balanço da Nvidia

Anbima coloca ESG ‘na régua’ e anuncia regras para títulos de renda fixa sustentáveis

Instituições emissoras precisarão seguir uma série de padrões, incluindo um reporte periódico para os investidores; normas passam a valer no dia 24 de março

Memórias de uma janela fechada: Ibovespa busca manter alta com Wall Street de volta ao jogo e negociações sobre guerra na Ucrânia

Diante da agenda fraca, negociações entre EUA e Rússia ocorrem na Arábia Saudita, mas exclui os ucranianos da conversa

O urso de hoje é o touro de amanhã? Ibovespa tenta manter bom momento em dia de feriado nos EUA e IBC-Br

Além do índice de atividade econômica do Banco Central, investidores acompanham balanços, ata do Fed e decisão de juros na China

Casas Bahia (BHIA3) quer captar até R$ 500 milhões com FIDC — após dois anos de espera e com captação menor que a prevista

O início operacional do fundo de investimento em direitos creditórios (FIDC) foi anunciado na noite da última quinta-feira (13), com um capital inicial de R$ 300 milhões

Duas faces de uma mesma moeda: Ibovespa monitora Galípolo para manter recuperação em dia sem Trump

Mercados financeiros chegam à última sessão da semana mostrando algum alívio em relação à guerra comercial norte-americana

6 em cada 10 reais dos brasileiros foi investido em renda fixa em 2024 — e 2025 deve repetir o mesmo feito, diz Anbima

Brasileiros investiram 12,6% mais no ano passado e a renda fixa é a ‘queridinha’ na hora de fazer a alocação, segundo dados da associação

De maior marketplace de NFTs a protagonista dos ativos digitais: OpenSea se reinventa e anuncia “IPO” de token próprio

A empresa destacou que o acesso antecipado ao token será um presente para os usuários mais antigos e engajados da plataforma

Da ficção científica às IAs: Ibovespa busca recuperação depois de tropeçar na inflação ao consumidor norte-americano

Investidores monitoram ‘tarifas recíprocas’ de Trump, vendas no varejo brasileiro e inflação do produtor dos EUA

‘Tudo é fidcável’: Fundos de Direitos Creditórios (FIDCs) devem ter novos ativos e perfis de investidores em 2025, espera gestor

Para Delano Macêdo, sócio e diretor responsável pela área de crédito da Solis Investimentos, recentemente “todo mundo passou a entender que FIDC é um bom investimento”

Tesouro Direto e títulos isentos de IR: Itaú BBA recomenda renda fixa para fevereiro, e retorno líquido chega a 8,50% a.a. + IPCA

Banco recomenda pós-fixados e indexados à inflação, mas vê oportunidade até mesmo em prefixados com prazos até três anos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP