Nem BDRs, nem S&P 500: quem investe em ações internacionais usando esta estratégia pode ter até 93% mais lucro

Você pode ter um retorno “turbinado” e renda extra todos os anos com esta classe de ativos que permite investir em ações internacionais

Ter parte da carteira de investimentos alocada em ações internacionais é uma forma de buscar lucros em moeda estrangeira e também de se proteger em momentos de crise.

Ao longo do primeiro semestre de 2024, o Ibovespa caiu 8%. Ao mesmo tempo o real teve o pior desempenho entre as moedas da América Latina com uma desvalorização de 15% ante ao dólar.

Enquanto isso, nos Estados Unidos, mesmo com a taxa de juros elevada, o S&P 500 e a Nasdaq — bolsa de tecnologia americana — apresentaram uma valorização de 14% e 16% respectivamente.

Ou seja, quem tinha parte da carteira alocada em ações internacionais teve a oportunidade de lucrar com a valorização dos ativos. Além disso "surfou" a disparada do dólar.

Hoje, graças à evolução digital e à democratização dos investimentos para a pessoa física, é possível ter conta de investimento no exterior sem sair do Brasil. Também já podemos comprar ações americanas direto na B3, via BDRs.

Mas, o que grande parte dos investidores não sabem é que existe uma classe de ativos que oferece exposição às ações internacionais com a possibilidade de até 93% mais lucro, no longo prazo, do que investindo em BRDs ou direto na bolsa americana.

CONHEÇA ESTRATÉGIA PARA LUCRAR ATÉ 93% MAIS INVESTIDO EM AÇÕES AMERICANAS

Até 93% mais lucro investindo na mesma carteira

Nos últimos meses, a Nvidia (NVDA) foi o grande destaque entre as ações internacionais. Só no primeiro semestre deste ano os papéis da big tech subiram 149%.

Agora, imagine se você tivesse a oportunidade de surfar a valorização da companhia com 93% a mais de lucro?

Bem, isso é possível. E não se trata de nenhum investimento mirabolante com a promessa de ficar rico num “piscar de olhos”. Na verdade, a classe de ativos que pode oferecer um retorno superior com a mesma carteira é a previdência privada.

Este ainda é um investimento pouco popular entre os brasileiros. Segundo dados da Fenaprevi, apenas 9% da população conta com este ativo na carteira.

Muitos investidores ainda são resistentes em relação à previdência privada. Por ser um ativo com algumas regras e por que, no passado, boa parte dos fundos ofertados aos investidores cobravam taxas altas por um potencial de retorno aquém do CDI.

Contudo, essa não é mais a realidade desses ativos. O CEO da Empiricus Research, Felipe Miranda, aponta que, ao longo dos últimos anos, os planos de previdência evoluíram “apresentando estratégias de investimento mais sofisticadas e taxas atrativas”.

Hoje é possível investir no Ibovespa, ações internacionais, fundos imobiliários e renda fixa, por meio da previdência privada.

Felipe Miranda, inclusive, recomendou em seu relatório mais recente um fundo de previdência para investidores que buscam diversificação internacional.

Acontece que a previdência privada conta com uma série de benefícios tributários que, no longo prazo, podem gerar um retorno maior com a mesma carteira de investimentos.

Não acredita? Veja só a simulação que os analistas da Empiricus Research fizeram:

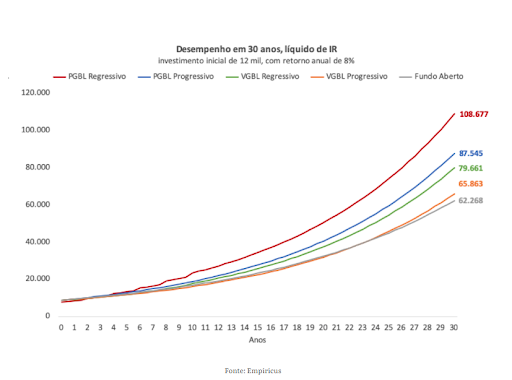

Eles compararam quanto renderia R$12 mil aplicados durante 30 anos em uma previdência privada e um fundo “tradicional”, como a mesma alocação de carteira, isto é, ativos idênticos e rendimento estimado de 8% ao ano.

Na imagem abaixo é possível ver o retorno livre de IR em cada modalidade:

Em 30 anos, investindo em um plano de previdência PGBL com Imposto de Renda regressivo, os R$12 mil renderam R$ 96.677 e se transformaram em R$ 108.677.

Já no fundo “tradicional”, o retorno foi de R$ 50.268. Ou seja, a rentabilidade do PGBL regressivo foi 93% superior ao fundo aberto com a mesma alocação.

Esse é só um exemplo do potencial de retorno que uma carteira de ações internacionais pode ter se você investir via previdência privada. Contudo, é importante destacar que essa mesma vantagem pode ser obtida com papéis da bolsa brasileira, fundos imobiliários, renda fixa, entre outros.

Previdência privada tem vantagens que podem ‘turbinar’ o seu investimento

O que faz da previdência privada um investimento interessante, especialmente no longo prazo, são os benefícios tributários oferecidos por esse ativo:

- Inexistência do come-cotas;

- Possibilidade de chegar à alíquota de IR de 10%, no regime de tributação regressivo, contra 15% dos fundos tradicionais.

Ou seja, ao invés de ter que pagar um imposto maior investindo diretamente em ações internacionais, com a previdência privada você pode ter acesso aos mesmos ativos pagando uma alíquota menor. E você ainda pode postergar o pagamento de IR.

No longo prazo, esses dois benefícios permitem que o dinheiro aplicado renda mais, gerando assim um retorno maior. É por isso que quem investe em previdência privada pode ter até 93% mais lucro investindo na mesma carteira.

É claro que, se até ler esta matéria você não fazia ideia de como a previdência privada pode “turbinar” os seus investimentos, provavelmente deve ter várias dúvidas sobre o assunto.

Mas você pode esclarecer todas elas com a ajuda do Guia da Previdência Privada. A Julia Wiltgen, repórter do Seu Dinheiro, reuniu todas as informações que você precisa para começar a investir nessa classe de ativos.

GRATUITO: BAIXE O GUIA DA PREVIDÊNCIA PRIVADA

A previdência pode colocar uma renda extra todos os anos no seu bolso

Além da possibilidade de “turbinar” a sua carteira de investimentos, a previdência privada pode gerar uma renda extra todos os anos para quem investe em planos PGBL.

Graças a uma lei dos anos 90, é possível aumentar a sua restituição investindo em previdência. No guia gratuito, você pode conferir todos os detalhes de como usar essa classe de ativos para conseguir mais este benefício.

Para acessar o conteúdo e aprender como buscar um retorno até 93% maior e renda extra todos os anos, é só clicar no botão abaixo e seguir as instruções.

Como disso, este é um conteúdo 100% gratuito e em nenhum momento você será cobrado por esta informação.

Não declarou o Imposto de Renda em 2024? Guia gratuito explica como resolver antes que o Leão bata à sua porta

Não entregar a declaração do Imposto de Renda no prazo ou deixar de recolher os impostos devidos pode custar caro; veja o passo a passo para escapar da situação

Pânico nas petroleiras: Brava, Petrobras, Prio e PetroReconcavo despencam, mas analistas veem oportunidade de compra em duas ações

As ações das petroleiras chegaram a despencar mais de 25% após o anúncio das tarifas de Donald Trump; como se posicionar agora?

Fundos imobiliários fecham 1º trimestre em alta de 6%; o que esperar para os próximos meses? Confira recomendações dos analistas

FIIs têm espaço para seguir crescendo, com boas oportunidades tanto no curto quanto no longo prazo; veja os melhores ativos para investir

É amanhã: Tecnoshow Comigo deve reunir mais de 150 mil pessoas; veja como acessar os ‘bastidores’ da feira do agronegócio

Uma das maiores feiras do agronegócio brasileiro acontecerá nesta semana; cobertura completa mostra o que deve movimentar o setor em 2025

Tchau B3 (B3SA3), olá Petrobras (PETR4): Analista indica ações para buscar ganhos com dividendos em abril

Veja quais são as ações recomendadas para comprar em abril que podem trazer bons dividendos, segundo analista

Imposto de Renda 2025: estes 5 erros podem te levar à malha fina; guia gratuito ensina como evitá-los

O prazo para declarar o Imposto de Renda em 2025 já se iniciou oficialmente, e os contribuintes brasileiros precisam se organizar para prestar contas ao Leão até às 23h59 do dia 31 de maio. Este é um momento que exige bastante atenção, visto que declarar o IR não é um processo intuitivo para todo mundo. […]

Onde investir em abril? Analistas recomendam uma ‘gigante’ dos dividendos, um FII que pode saltar até 15% e a big tech favorita para o mês

Março encerrou o 1º trimestre de 2025 com um desempenho favorável no mercado brasileiro. Para ter ideia, tanto o Ibovespa quanto o Ifix saltaram mais de 6% no período. Após um mês mais otimista, é hora de reajustar as carteiras para continuar buscando lucros em abril. Foi pensando em ajudar nesse processo que o Seu […]

Suzano (SUZB3), Localiza (RENT3) e outras 8 ações para investir em abril, segundo a Empiricus Research; confira

Para analista, fatores técnicos e fundamentalistas abrem espaço para adicionar uma “pitada de risco” nas carteiras em abril

‘Fura fila’ do Imposto de Renda: Receita Federal liberou nesta terça-feira (01) a declaração pré-preenchida; veja guia para começar a sua

Neste ano a declaração pré-preenchida foi liberada com atraso, mas quem esperou ainda tem a oportunidade de “furar a fila” da restituição do Imposto de Renda

Tesouro IPCA +8% é ‘fichinha’? Outro título do mercado pode pagar taxas reais maiores com isenção de Imposto de Renda

Este outro investimento de renda fixa se destaca por oferecer retornos acima da média com uma “pitada” adicional de risco e sem a “abocanhada” do Leão

Imposto de Renda 2025: Mais de 4,5 milhões de declarações já foram entregues à Receita Federal; receba um guia completo para te ajudar na sua

Receita Federal espera receber cerca de 46 milhões de declarações até o dia 30 de maio – veja como fazer a sua sem complicações com o Guia do Imposto de Renda 2025

Banco Central deve reduzir o ritmo, mas Selic pode ultrapassar os 15% em 2025, aponta analista; veja como investir

Analista aponta que o ciclo de alta da Selic pode durar mais do que estima o mercado e recomenda três títulos para buscar retornos nesse cenário

A partir de 2 de abril, Donald Trump pode anunciar novas ‘surpresas’ para o mundo; veja como acompanhar

Data é vista como um possível ‘dia D’ para a guerra comercial entre EUA e parceiros; cobertura especial do Seu Dinheiro traz as últimas atualizações

Decisão de Galípolo aliviou projeções de inflação, mas meta continua no ‘buraco’: como se proteger com lucro real isento de até 8,67% a.a.?

Boletim Focus mais recente estima que o IPCA encerre 2025 em 5,65%, acima do teto da meta; analista recomenda títulos podem proteger a carteira e “surfar” nesse cenário

BTG Pactual recomenda compra de ação que subiu mais de 25% em 5 pregões; conheça

Mesmo com a disparada dos últimos dias, analistas apontam que realizar lucros não é a melhor estratégia para esta ação

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

O ‘recado oculto’ do Copom que pode trazer otimismo aos investimentos em renda variável no Brasil

Mesmo com alta dos juros, Ibovespa tem alta acumulada na semana do Copom; entenda como isso pode impactar suas decisões de investimentos

Ação ‘dona da bolsa’ pode subir mais? B3 (B3SA3) destravou gatilho e disparou 22,5% em 3 dias; veja se é hora de investir ou se ficou cara

Analistas do BTG avaliaram os riscos, múltiplos e resultados mais recentes da B3 para chegarem a um veredito sobre a ação

Imposto de Renda: prazo será mais curto em 2025 e deixar para o final do período pode gerar um ganho de mais de 4% sua na restituição; entenda

Em 2025, os contribuintes que vão receber suas restituições a partir do segundo lote poderão ter uma vantagem financeira

Imposto de Renda 2025: Começou o prazo para a declaração; veja o passo a passo para prestar contas à Receita neste guia gratuito

Guia do Imposto de Renda 2025 ensina todos os passos para entregar a declaração sem cair na malha fina e em tempo hábil para a Receita Federal; veja como receber

Além dos juros: este outro ‘recado’ de Jerome Powell é o grande foco do mercado na reunião do Fed em março

Em meio aos temores de recessão nos Estados Unidos, o mercado está de olho em outra divulgação do Fed nesta quarta-feira

A Selic vai atingir os 14,25% ao ano? Saiba o que fazer com seus investimentos após a decisão do Copom na quarta-feira (19)

A não ser que tenhamos surpresas, tudo indica que a Selic subirá 1 ponto percentual na reunião do Copom (Comitê de Política Monetária) do Banco Central, que acontece nesta quarta-feira (19). Com isso, a taxa básica de juros pode chegar em 14,25% ao ano, o maior patamar desde 2016. Enquanto isso, o Fed (Banco Central […]

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP