Títulos isentos, como LCI e LCA, chegam a quase 20% do volume investido por pessoas físicas, mas cenário pode mudar com novas regras; entenda

Renda fixa isenta de imposto de renda tem ganhado popularidade nos últimos anos, mas oferta desses títulos pode reduzir; veja onde investiram os brasileiros em 2023

Mesmo com oferta limitada em comparação com outras aplicações de renda fixa, os títulos isentos de imposto de renda, como LCI, LCA, CRI, CRA, LIG e debêntures incentivadas se tornaram queridinhos dos investidores pessoas físicas brasileiros, e dados divulgados pela Anbima nesta segunda-feira (05) atestam o fenômeno.

Segundo a entidade que representa as empresas do mercado de capitais, os brasileiros têm nada menos que R$ 1,1 trilhão investidos nesses produtos, do total dos R$ 5,7 trilhões aplicados no mercado financeiro ao final de 2023. Isso representa quase 20% do volume investido por pessoas físicas no país.

Na categoria títulos e valores mobiliários – que inclui o investimento direto em papéis, em vez de fundos de investimento, e representa hoje 52% do total investido por pessoas físicas – os produtos isentos de IR foram os que apresentaram os maiores crescimentos em volume de 2022 para 2023.

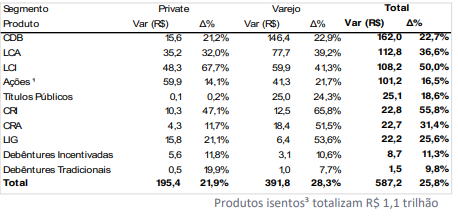

No ano passado, o maior crescimento ficou por conta dos Certificados de Recebíveis Imobiliários (CRI), com alta de 55,8% (R$ 22,8 bilhões), seguidos das Letras de Crédito Imobiliário (LCI), com alta de 50% (R$ 108,2 bilhões).

O aumento do volume investido em Letras de Crédito do Agronegócio (LCA) foi o terceiro maior (36,6%, uma variação de R$ 112,8 bilhões), enquanto o dos Certificados de Recebíveis do Agronegócio (CRA) ficou em quarto lugar (31,4%, uma variação de R$ 22,7 bilhões.

Crescimento do volume investido em títulos e valores mobiliários de dez/22 para dez/23

No volume total investido, LCAs e LCIs foram, respectivamente, a terceira e a quarta maiores posições das pessoas físicas, atrás dos onipresentes CDBs e das ações, na categoria de títulos e valores mobiliários.

Leia Também

Enquanto os CDBs totalizaram R$ 874,1 bilhões em investimentos de pessoas físicas em dezembro de 2023, ações totalizaram R$ 716,1 bilhões, LCAs somaram R$ 420,8 bilhões e LCIs chegaram a R$ 324,4 bilhões.

VEJA TAMBÉM EM A DINHEIRISTA - Posso parar de pagar pensão alimentícia para filha que não vejo há quatro anos?

Cenário pode mudar com novas regras para a emissão de títulos isentos

A Selic elevada sem dúvida tem beneficiado os títulos de renda fixa, mas a isenção de imposto de renda é o grande chamariz dessas aplicações financeiras. Tanto que o crescimento do volume investido nelas ainda foi substancial em 2023, um ano de cortes na taxa básica de juros.

No entanto, esse cenário tende a mudar com a alteração das regras de emissão de LCI, LCA, CRI, CRA e LIG pelo Conselho Monetário Nacional (CMN) na última quinta-feira (01).

O órgão limitou que tipos de empresas podem emitir esses papéis e quais garantias podem ser utilizadas, o que pode reduzir a oferta desses títulos no mercado, obrigando os investidores a migrarem para outras alternativas, talvez tributadas.

Além disso, o prazo de carência das LCIs e LCAs aumentou de três meses para nove meses no caso das LCIs e 12 meses no caso das LCAs, mudança que afeta mais diretamente o investidor pessoa física.

Se antes as instituições financeiras conseguiam oferecer liquidez diária para esses papéis após apenas 90 dias, mesmo que o prazo de vencimento fosse muito mais longo, agora essa opção só poderá se dar depois de nove meses ou um ano, a depender do tipo de papel.

Quem utiliza esses títulos para fluxo de caixa, por exemplo, provavelmente migrará para produtos de liquidez maior.

Perguntando sobre o possível impacto das mudanças na composição dos investimentos dos brasileiros, bem como os produtos que mais podem se beneficiar de uma eventual migração de recursos, o presidente do Fórum de Distribuição da Anbima, Ademir Correa Jr., disse, em coletiva de imprensa, que ainda não é possível cravar quais serão os efeitos das novas regras.

“A Anbima ainda está analisando os impactos dessas resoluções divulgadas pelo CMN. Mas acreditamos que as novas regras aumentam a eficiência da política pública [de incentivo aos setores imobiliário e do agronegócio] e contribuem para o desenvolvimento e o aprimoramento do mercado de capitais”, afirmou.

Onde investiram os brasileiros em 2023

Os dados divulgados pela Anbima nesta segunda-feira traçam um panorama geral de como os investidores pessoas físicas brasileiros investiram em 2023.

O volume total investido, tanto pelo segmento private, dos investidores mais abastados, quanto pelo segmento de varejo, cresceu 14% em relação a 2022, para R$ 5,7 trilhões, o que “passa pela queda da Selic e da inflação” no ano passado, segundo Ademir Correa Jr..

O volume investido pelo varejo tradicional foi o que apresentou maior crescimento no ano passado (14,3%), seguido do varejo alta renda (14,1%). O volume investido pelo segmento private aumentou 13,8%.

Mesmo com a baixa da Selic, a renda fixa continuou como o grande destaque das carteiras dos brasileiros, mostrando inclusive um aumento de participação em relação a 2022.

No segmento de varejo, esta classe de ativos representou 82,0% do volume investido em dezembro de 2023, ante 81,1% em dezembro do ano anterior; já no segmento private, a renda fixa representou 35,4% do volume em dezembro do ano passado, ante 32,5% no ano anterior.

Porém, com o afrouxamento monetário em 2023, o que aumenta a atratividade dos ativos de risco, as ações começaram a mostrar recuperação na carteira dos brasileiros, aumentando sua participação no volume total investido após dois anos de queda.

No segmento de varejo, as ações responderam por 9,1% do volume total investido, ante 9,0% em 2022, enquanto no private foram 31,5% do volume total investido, ante 31,0% no ano anterior.

O volume investido em ações cresceu 16,5% no ano passado, puxado sobretudo pelo varejo, onde essa classe de ativos viu seu volume crescer 21,7%, contra apenas 14,1% no private.

Poupança e fundos multimercados viram queda no volume investido

O volume investido na caderneta de poupança recuou 2,1% (R$ 19,5 bilhões) em 2023, e a queda se deu tanto no segmento private quanto no varejo.

Outra classe de ativos que perdeu recursos foram os fundos multimercados, que apresentaram resultados considerados insatisfatórios pelos investidores no ano passado. O volume caiu de R$ 658,3 bilhões para R$ 633 bilhões.

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Conservador, sim; com retorno, também: como bater o CDI com uma carteira 100% conservadora, focada em LCIs, LCAs, CDBs e Tesouro Direto

A carteira conservadora tem como foco a proteção patrimonial acima de tudo, porém, com os juros altos, é possível aliar um bom retorno à estratégia. Entenda como

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

JBS (JBSS3) pode subir 40% na bolsa, na visão de Santander e BofA; bancos elevam preço-alvo para ação

Companhia surpreendeu o mercado com balanço positivo e alegrou acionistas com anúncio de dividendos bilionários e possível dupla listagem em NY

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

Debêntures incentivadas captam R$ 26 bilhões até fevereiro e já superam o primeiro trimestre de 2024, com mercado sedento por renda fixa

Somente em fevereiro, a captação recorde chegou a R$ 12,8 bilhões, mais que dobrando o valor do mesmo período do ano passado

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

Azzas cortadas? O que está por trás da disputa que pode separar o maior grupo de moda da América Latina

Apesar da desconfiança sobre o entrosamento entre os líderes, ninguém apostava num conflito sem solução para a Azzas 2154, dona de marcas como Hering e Arezzo

Não é só o short squeeze: Casas Bahia (BHIA3) triplica de valor em 2025. Veja três motivos que impulsionam as ações hoje

Além do movimento técnico, um aumento da pressão compradora na bolsa e o alívio no cenário macroeconômico ajudam a performance da varejista hoje; entenda o movimento

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP