Selic a 10,5% não é o que muda o jogo: Copom deixa oportunidade escancarada nas estrelinhas

Projeções já apontavam para fim do ciclo de queda, mas confirmação do Copom deixa ‘recado oculto’ no ar; veja qual

Após um ciclo de quedas consecutivas, a reunião do Copom (Comitê de Política Monetária do Banco Central) do fim da tarde de ontem (19) decidiu manter a Selic estável, em 10,5% ao ano.

É a primeira vez que a taxa é mantida no mesmo nível entre uma reunião e outra desde o início desse ciclo de queda, iniciado em agosto de 2023.

Além disso, a Selic agora está projetada para permanecer em 10,5% até o final do ano, no mínimo.

É o que diz o relatório Focus da última segunda-feira (17), documento divulgado semanalmente pelo Bacen com as expectativas futuras das instituições financeiras para o mercado. Segundo o Focus, a saída do patamar de dois dígitos deve acontecer apenas em 2025.

O que isso significa para o investidor? A princípio, é um bom sinal para os títulos de renda fixa pós-fixados (indexados à própria Selic ou ao CDI).

Como o prêmio é diretamente correlacionado à taxa básica de juros, ele permanece atrativo por mais tempo a partir de agora.

Mas será mesmo que isso significa apenas que o cenário é favorável para investir em títulos pós-fixados? Um “recado oculto” deixado pelo Copom dá a entender que as melhores opções estejam em outra categoria de títulos…

E AGORA? OS MELHORES TÍTULOS DE RENDA FIXA PÓS-DECISÃO DO COPOM

A inflação segue na espreita...

Dentre os motivos que levaram o Banco Central a puxar o freio de mão na queda da Selic, pode-se citar o mais recente pessimismo nos dados de inflação.

O IPCA (Índice de Preços ao Consumidor Amplo) registrou alta de 0,46% no mês de maio, acima do esperado pelo mercado, e elevando o acumulado em 12 meses até maio de 3,69% para 3,93%.

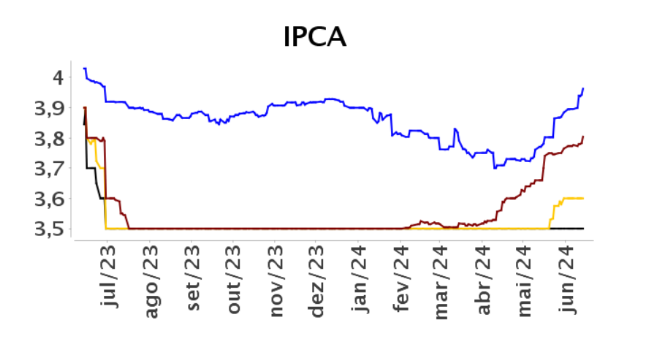

O cenário também é bem ilustrado pelo próprio relatório Focus (Bacen). Conforme divulgação das projeções de inflação para 2024 (azul), 2025 (vermelho) e 2026 (amarelo), mensuradas mensalmente, é possível ver que a expectativa para o restante de 2024 está em alta, próxima da casa dos 4%:

A decisão do Banco Central é uma resposta necessária para atender as expectativas inflacionárias e manter certo controle, em um momento em que a credibilidade da instituição é questionada pelo próprio presidente Lula.

Em entrevista à CBN na terça-feira (18), Lula afirmou que o comportamento do Bacen é a “única coisa desajustada” no Brasil; além disso, acusou seu presidente, Roberto Campos Neto, de “trabalhar para prejudicar o país” e em favor dos próprios interesses políticos, principalmente após ter sido homenageado em um jantar oferecido pelo governador de São Paulo, Tarcísio de Freitas.

Vale ressaltar que tudo isso também acontece em meio às incertezas fiscais vindas do governo. O Ministro da Fazenda, Fernando Haddad, tem expressado os planos da pasta de divulgar um “pacote” de corte de gastos no futuro próximo, mas enfrenta resistência para oficializar e entregar os detalhes publicamente.

E então, onde investir?

O principal objetivo da Selic, sendo a taxa básica de juros no Brasil, é acompanhar as movimentações da inflação para que ela se mantenha sob controle e evitar um desequilíbrio econômico. Com a decisão do Copom de pausar a queda por enquanto, o “recado oculto” está dado: há um risco de inflação no ar.

E, se há chance de inflação, o investidor precisa ser certeiro ao proteger sua carteira e seu poder de compra desse risco.

Para Laís Costa, especialista em renda fixa da Empiricus, casa de análise do grupo BTG Pactual, de fato “não há mais espaço para corte de juros no Brasil”. Logo, o cenário está favorável para investir em títulos "bem difíceis de perder dinheiro nas taxas atuais", ou seja: títulos indexados ao IPCA com taxa real alta.

Os títulos indexados ao IPCA são mais longos (de maior duração) com retornos mais agressivos, importantes para proteção de patrimônio e poder de compra no longo prazo.

Já antecipada a isso, Laís selecionou as melhores oportunidades atreladas ao IPCA no mercado e as transformou em uma carteira recomendada para esse mês.

E o melhor: Você pode receber essa carteira recomendada de forma 100% gratuita, no seu e-mail, atualizada todos os meses. E você não precisa investir nos ativos agora – apenas faça a leitura e tome sua decisão baseada no seu momento e perfil de investidor!

A carteira traz ativos de crédito privado – títulos de dívida emitidos por empresas – com nomes sólidos no mercado e dois grandes diferenciais: retornos muito acima dos praticados nos títulos públicos e isenção de imposto de renda.

Você vai encontrar:

- Empresas dos setores de saneamento e energia, estáveis no desenvolvimento do país independentemente do cenário econômico;

- Uma empresa com alto potencial de crescimento na geração de caixa;

- Títulos com retorno de até IPCA + 7,1%, muito acima dos retornos do Tesouro IPCA+.

Com isso, você trabalha na proteção de sua carteira para que se saia bem na fase atual.

Lembrando que o relatório é 100% gratuito. Você nunca pagará nada a mais por ele – seu trabalho é decidir para onde seu dinheiro vai.