Até 10% em dividendos: FII barato é um dos mais estáveis da Bolsa e está entre os 5 melhores, segundo analista

Com fortes contratos e com carteira indexada à inflação, fundo imobiliário é prato cheio em cenário de queda da Selic, na opinião da Empiricus

Não tem como negar que os fundos imobiliários (FIIs) se tornaram um dos investimentos mais robustos para quem busca renda extra mensal na Bolsa hoje. Afinal, o Ifix (“Ibovespa” do segmento) subiu cerca de 150% na última década, com mais de R$ 60 bilhões negociados só no ano passado.

O que é bom, porém, sempre tem como melhorar.

Em meio aos mais de 450 FIIs disponíveis na B3, apenas cinco — ou seja, 1% desse mercado — figuram entre os melhores. Essa é a opinião da Empiricus Research, a maior casa de análise financeira independente do país.

O quinteto forma a carteira top picks de FIIs do analista Caio Araújo, da Empiricus, que subiu 19% mais que o Ifix e 113% acima do CDI de novembro de 2023 (quando foi criada) a fevereiro deste ano.

Você pode acessá-la de graça clicando aqui. De bônus, receberá análises de cada ativo e o convite para participar de um grupo exclusivo de insights de investimentos no WhatsApp. Mas antes, se preferir, vou te mostrar um destaque desse portfólio. Trata-se de FII que une 4 qualidades preciosas:

- Potencial de pagar altos dividendos;

- Estabilidade e segurança acima da média;

- Boa liquidez;

- Barato, com preço de tela abaixo do valor justo.

Com uma gestão que se sobressai e um portfólio composto majoritariamente por CRIs (Certificado de Recebíveis Imobiliários), quem investe nele desde sua estreia na Bolsa, em 2019, já obteve um retorno de 40,99%, contra 14,81% do Ifix e 39,40% do CDI até meados de março deste ano.

Aliás, tudo indica que este é só o começo…

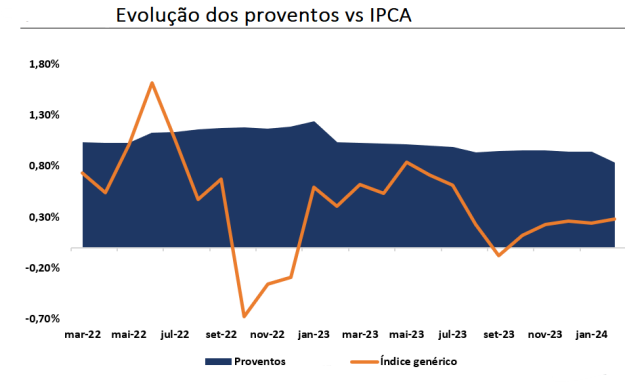

Dividendos gordos batendo a inflação mês após mês

Um ponto que diferencia esse FII de papel é sua política de estabilidade nos dividendos associada a mecanismos de proteção contra meses de inflação negativa.

Isso minimiza o impacto dos indexadores no fundo e faz com que os dividendos fiquem acima da inflação. Só para você ter uma ideia, independentemente de seu índice genérico (o IPCA) ter ido do céu ao inferno nos últimos 2 anos, ele conseguiu manter seus proventos mensais acima de 0,80%, o que rendeu mais de 10% em dividendos nos últimos anos.

Em alguns meses, inclusive, chegou a pagar mais de 1% no mês.

Mesmo em períodos de deflação, esse FII nunca deixou de remunerar bem seus cotistas. Ou seja, a boa gestão dele tem dado aos investidores a tranquilidade de não ficarem reféns das oscilações macroeconômicas do Brasil. Veja:

Fonte: Empiricus, Quantum Axis e IBGE

“Com relação ao yield dos últimos doze meses, ele fica acima dos seus pares, por conta da sua política de estabilidade. [Diferente dele], os pares reduziram suas distribuições durante períodos de deflação.Já ele conseguiu se manter acima da média com a utilização de reservas de lucro”, afirma Caio Araújo.

“Para o atual semestre, a gestão anunciou o de distribuição no intervalo de R$ 0,75 e R$ 0,85 por cota, o que equivale a um yield anualizado de cerca de 10,5%”, completa.

FII abaixo do preço justo numa janela rara de entrada

É importante ter em mente que este FII está com um desconto acima da média dos seus pares (3,3%), ao olhar o preço em relação ao seu valor patrimonial, segundo análise da Empiricus.

Historicamente, as cotas desse fundo são negociadas a preços acima do valor patrimonial. Assim, o momento atual é uma “janela rara” para investir nele pagando barato. Tudo isso com uma boa liquidez, que gira em torno de R$ 3,8 milhões em negociações diárias.

E sabe o que é mais interessante? Além da política de estabilidade nos pagamentos de proventos e seu desconto, esse fundo imobiliário traz conforto aos investidores no que diz respeito aos contratos. Afinal, não basta olhar para os dividendos gordos e o preço na hora de investir.

Na verdade, nada disso que expliquei até aqui importa se ele tiver operações frágeis em termos contratuais. E é aí que está o balde de ouro por trás desse FII…

Dividendos acima de 10% com um ‘poder contratual’ ímpar

Cerca de 80% do portfólio desse FII é composto por CRIs com uma taxa média marcada a mercado de IPCA + 7,6% ao ano, o que tende a gerar retornos interessantes para os investidores.

Grande parte desses CRIs foram estruturados pela própria gestora do fundo, permitindo a inclusão de cláusulas que beneficiam os investidores, como altas multas em caso de inadimplência, trazendo mais segurança para as operações.

“Isso permite um acompanhamento mais próximo dos devedores e ativos dados em garantia. Tanto é que 100% do portfólio segue adimplente”, explica Caio Araújo, que também é responsável por uma carteira de FIIs, na Empiricus, que já valorizou mais de 120% desde sua criação, em 2017.

ACESSE A LISTA DOS 5 FIIS SELECIONADOS POR CAIO ARAÚJO QUE ESTÃO ‘BATENDO’ O IFIX E O CDI

FII é favorável na queda da Selic

Embora seja sabido que os FIIs despertam ainda mais a atenção dos investidores em tempos de queda da taxa básica de juros (Selic), existe algo que, neste cenário, pode prejudicar o fluxo de caixa de um fundo de papel: o pré-pagamento de dívidas.

Explico. Num período de queda da Selic, é vantajoso para o devedor refinanciar empréstimos, como os CRIs, com o objetivo de conseguir taxas mais baixas.

Nesse jogo, sai ganhando quem deve, visto que essa prática ajuda a economizar dinheiro no longo prazo.

O FII detentor desses CRIs, por sua vez, sai perdendo, uma vez que reduz o fluxo de caixa esperado pelo fundo, resultando em dividendos menores para os investidores.

Nesse sentido, os credores podem aplicar multas elevadas para pré-pagamento, inibindo o pagamento antecipado das dívidas. E é exatamente o que a gestora desse FII da carteira top picks faz para mantê-lo vantajoso na alta ou na baixa dos juros.

“No geral, considero as garantias condizentes com os riscos das operações. Encontramos um risco de crédito controlado em quase todo o portfólio, sendo que os CRIs mais arriscados possuem uma camada extra de proteção”, avalia Caio Araújo.

FII com potencial de subir quase 20% e outros 3 também compõem a lista que está a um clique de você

Os nomes e as análises ainda mais detalhadas deste FII e os outros quatro estão disponíveis de graça neste link.

São eles:

- Um FII de lajes corporativas que tem potencial de subir quase 20%, com imóveis em lugares tradicionais do Rio de Janeiro e São Paulo, conhecidos por terem uma taxa de ocupação historicamente acima da média nacional;

- Um fundo de crédito imobiliário com CRIs diversificados em 40 ativos, sendo 92% deles high grade (baixo risco de crédito), com classificação maior ou igual a “A”. Ele tem potencial de gerar 10,4% em renda nos próximos 12 meses;

- Um dos maiores FIIs de tijolo da indústria, com potencial de alta, gestão ativa, ativos de alta qualidade (A+) e geração potencial de renda na casa dos 8,5%;

- Um dos maiores FIIs de shopping do mercado, com dividend yield estimado em 9,3% para os próximos 12 meses. Ele possui centros comerciais presentes em 14 estados brasileiros. É visto, hoje, como a melhor forma de se posicionar no setor.

ACESSE AGORA A CARTEIRA

Lembre-se que os cinco são, hoje, a “nata” do mercado, segundo a análise da Empiricus, e estão disponíveis gratuitamente para conhecimento de qualquer investidor.

Não é à toa que eles formam, juntos, a carteira que subiu 19% mais que o Ifix e 113% acima do CDI de novembro de 2023 a fevereiro deste ano.

Liberando seu relatório aqui, você ganhará também o acesso a esse portfólio vencedor e à comunidade In$ights do WhatsApp.

Lá, você vai receber conteúdos exclusivos dos portais Seu Dinheiro e Money Times, além de recomendações de investimento GRATUITAS dos analistas do Grupo Empiricus, que pertence ao BTG Pactual, maior banco de investimentos da América Latina.

Tratam-se de recomendações respaldadas por números e análises aprofundadas. É por isso que a hora de liberar seu acesso gratuito ao relatório dos 5 FIIs é agora.