As casas estão ficando velhas nos EUA — e essa pode ser uma oportunidade de investimento com retorno de até 18% ao ano em dólar

Por meio de dados sobre a idade do estoque imobiliário norte-americano, a Invisto identificou um nicho na compra e demolição de imóveis antigos

A história dos três porquinhos já ensina desde a infância: apesar de aguentar por mais tempo do que a palha, a casa de madeira não é a resposta final para quem busca imóveis capazes de resistir aos temporais, vendavais e outras intempéries que fazem as vezes do lobo mau das fábulas na vida real.

E, nos Estados Unidos, onde a imensa maioria das construções residenciais é feita de madeira, os “sopros” do tempo começam a criar um problema para os americanos que pode ser uma oportunidade de investimento para os brasileiros.

Por meio de dados sobre o mercado imobiliário dos EUA — que mostram que 35% das casas já têm mais de 50 anos e que a velocidade de deterioração do estoque é maior do que a capacidade de reposição das incorporadoras — a Invisto identificou um nicho na compra de imóveis antigos.

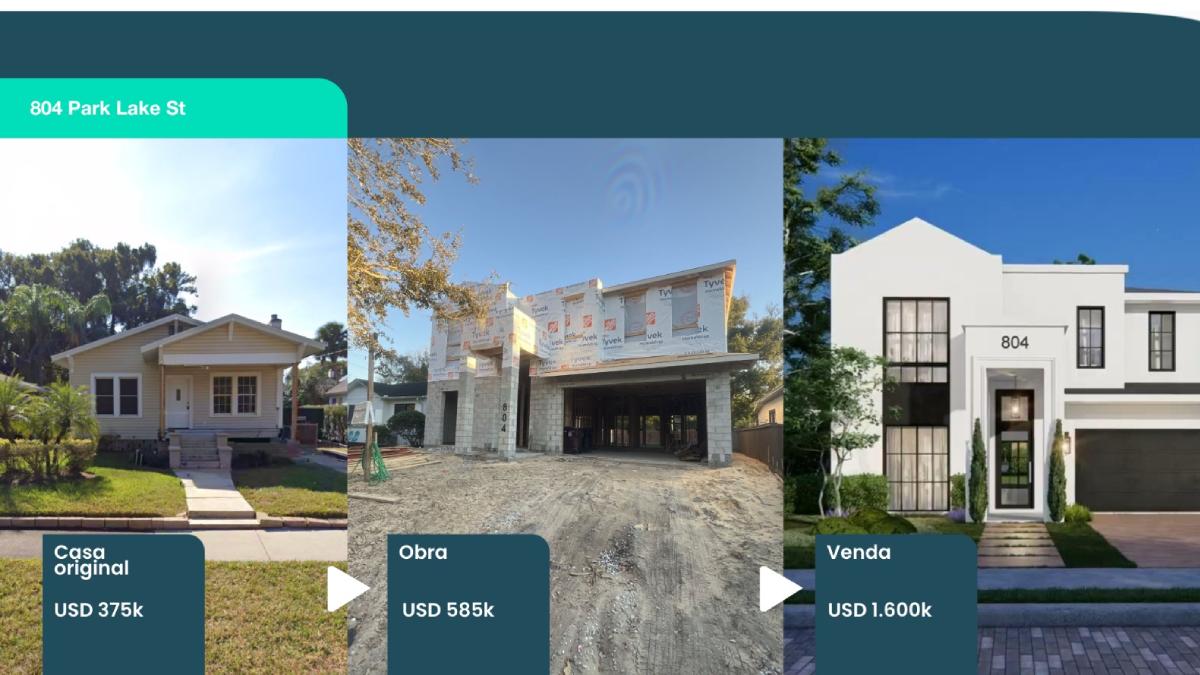

A plataforma busca ativos em bairros nobres e consolidados da região do sul e sudoeste do país. Depois, adquire as propriedades para demoli-las, construir casas maiores, mais modernas em seus lugares — e com uma base de alvenaria — e revendê-las a preços que superam em até cerca de quatro vezes o valor original das casas.

- Receber aluguéis na conta sem ter imóveis é possível através dos fundos imobiliários: veja as 5 top picks no setor para comprar agora, segundo o analista Caio Araujo

“Há um paralelo com a situação de São Paulo, por exemplo, onde os bairros mais nobres, consolidados e desejados não têm mais terrenos disponíveis e contam com os prédios mais antigos”, diz João Vianna, co-CEO e um dos fundadores da Invisto em entrevista ao Seu Dinheiro.

Invisto mira em retornos de até 18% ao ano em dólar

Vianna começou a atuar no mercado imobiliário há 16 anos justamente comprando, reformando e revendendo aquele que seria seu primeiro apartamento em um bairro nobre de SP, mas que depois transformou-se em um investimento por sugestão de um corretor.

Leia Também

A experiência foi ampliada com a fundação da Maison São Paulo, focada na mesma tese, e, posteriormente, da Loft.

Depois, ele transferiu os conhecimentos adquiridos no mercado brasileiro para o norte-americano ao fundar a Invisto no ano passado junto com Victor Magalhães, um dos primeiros funcionários da Loft, e Rafael Rebouças, da Joy Living.

A plataforma começou com um fundo privado que mira em um retorno de 15% a 18% ao ano — em dólar, vale destacar — e tem atualmente cerca de 60 propriedades. A duração é de 36 meses e a previsão é que o ativo entre na fase de desinvestimentos em janeiro de 2025.

Vianna conta que o tempo de investimento em cada imóvel, da compra das casas antigas à construção e venda das novas, é de cerca de 18 meses.

“Um ciclo muito curto se comparado aos projetos tradicionais de incorporação imobiliária residencial. Além disso, conseguimos adicionar muitos metros quadrados nas casas novas, o que eleva os preços.”

Com o primeiro produto se encaminhando para a conclusão, o co-CEO revela que o plano é lançar um novo fundo privado de cerca de US$ 150 milhões entre este mês e setembro.

A meta para o retorno é a mesma, enquanto a duração deve ser um pouco maior, de 42 meses. Por outro lado, o fundo deve contar com uma opção de cota sênior — que dá direito de preferência no recebimento de amortizações e juros — com rendimento de 10% ao ano e pagamento de juros trimestrais.

- LEIA TAMBÉM: Casa de análise libera carteira gratuita de ações americanas para você buscar lucros dolarizados em 2024. Clique aqui e acesse.

A tese por trás dos retornos altos com imóveis

Assim como no case anterior, o foco deve continuar sendo a região chamada de Sun Belt ou Cinturão do Sol, conhecida pelas temperaturas mais amenas do que no restante do país e impostos menores.

Essas características atraem habitantes de outras regiões do país e do exterior. Especialmente entre os baby boomers — geração nascida até 1964 e que já está na faixa dos 60 anos em 2024.

Com esse perfil em mente, a Invisto mapeia tecnologicamente os bairros mais nobres da área e promove um comitê de investimentos todos os dias para analisar as oportunidades prospectadas.

A companhia foca exclusivamente em casas individuais, ou single family homes. Propriedades do tipo correspondem à maior parte do estoque dos EUA e, de acordo com Vianna, “são o grande sonho do americano”.

Juros altos nos EUA atrapalha mercado de imóveis, mas não preocupam a Invisto

Até agora, a plataforma atuava apenas nas cidades de Orlando e Winter Park. Com o novo fundo, pretende expandir as buscas para Tampa, outro município do estado da Flórida.

Vale destacar que a expansão das operações ocorre em um momento que é classificado pelo próprio executivo como uma “tempestade perfeita” para o mercado imobiliário norte-americano.

Com o aperto monetário promovido pelo Federal Reserve, o banco central dos EUA, que elevou os juros para conter a inflação, os juros para os financiamentos do setor estão elevados, e o estoque do mercado secundário de casas caiu às mínimas históricas.

Mas as hipotecas mais caras não ameaçam a tese, de acordo com Vianna. O co-CEO da Invisto conta que, assim como no Brasil, os imóveis de alta renda vivem uma realidade diferente do restante do setor.

“Cerca de 60% das nossas transações são em dinheiro. Quem financia, financia um pedaço pequeno da casa. Ou seja, esse público não depende da taxa de juros para comprar imóveis.”

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Agenda econômica: últimos balanços e dados dos Estados Unidos mobilizam o mercado esta semana

No Brasil, ciclo de divulgação de balanços do 4T24 termina na segunda-feira; informações sobre o mercado de trabalho norte-americano estarão no foco dos analistas nos primeiros dias de abril.

O e-commerce das brasileiras começou a fraquejar? Mercado Livre ofusca rivais no 4T24, enquanto Americanas, Magazine Luiza e Casas Bahia apanham no digital

O setor de varejo doméstico divulgou resultados mistos no trimestre, com players brasileiros deixando a desejar quando o assunto são as vendas online

RBR Properties (RBRP11) encerra contrato de locação por inadimplência de inquilino — e os cotistas vão sentir os impactos no bolso

Após uma série de atrasos dos aluguéis em 2024 e uma nova inadimplência em fevereiro, o fundo anunciou a rescisão do contrato de locação de um dos principais ativos do portfólio

Correios decidem encerrar contrato de locação com o FII TRBL11; fundo imobiliário indica que vai acionar a Justiça

A estatal havia aberto o processo administrativo para a rescisão do contrato de locação com o TRBL11 em dezembro. Com a decisão, os Correios estabeleceram um prazo para a desocupação do galpão

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

FII Kinea Renda Imobiliária (KNRI11) já tem novo inquilino para imóvel que ainda está em construção; veja detalhes do negócio

Por ainda estar em construção, a locação do imóvel ainda não terá impacto nas cotas do KNRI11 no curto prazo

Um café e a conta: o que abertura do Blue Box Café da Tiffany em São Paulo diz sobre o novo mercado de luxo

O café pop-up abre hoje (27) e fica até o dia 30 de abril; joalheria segue tendência mundial de outras companhias de luxo

Fundo imobiliário que investe até em ações: com fundos de FIIs ‘virando’ hedge funds, ainda há espaço para FoFs tradicionais na carteira?

Os fundos imobiliários multiestratégia (ou hedge funds) vão substituir os fundos de FIIs? Conversamos com gestores para entender o perfil de cada um

Após semanas de short squeeze em Casas Bahia, até onde o mercado terá espaço para continuar “apertando” as ações BHIA3?

A principal justificativa citada para a performance de BHIA3 é o desenrolar de um short squeeze, mas há quem veja fundamentos por trás da valorização. Saiba o que esperar das ações

RELG11 dispara mais de 20% na bolsa após proposta do GGRC11 para a aquisição de todo o portfólio do FII

Com o anúncio do GGRC11, o RELG11 convocou uma assembleia para a deliberação da oferta

Dormir bem virou trend no TikTok — mas será que o sleepmaxxing, a ‘rotina de sono perfeita’, realmente funciona?

Especialistas dizem que a criação de uma rotina noturna pode trazer benefícios para a qualidade de vida, mas é preciso ter cuidado com os exageros

CEO da Lojas Renner aposta em expansão mesmo com juro alto jogando contra — mas mercado hesita em colocar ações LREN3 no carrinho

Ao Seu Dinheiro, o presidente da varejista, Fabio Faccio, detalhou os planos para crescer este ano e diz que a concorrência que chega de fora não assusta

Vai liquidar o portfólio? SARE11 sobe mais de 9% na bolsa após Santander receber propostas para venda dos ativos

A alta do SARE 11 na bolsa vem na esteira da divulgação de que o fundo imobiliário teria recebido propostas de possíveis compradores, segundo informações do MetroQuadrado

Sem dividendos no radar e com liquidação paralisada: FII FAMB11 vai pagar R$ 24,5 milhões aos investidores por amortização das cotas

O pagamento de R$ 200 por cota pelo FAMB11 é referente a amortização parcial do fundo. A operação foi aprovada após a paralisação de um processo de liquidação.

R$ 3 milhões por um apê de 25m², mão-inglesa e liberdade relativa: como é Hong Kong vista de perto

Hong Kong é da China ou é independente? Como funciona na prática o lema “um país, dois sistemas” e quais os problemas sociais e econômicos da Região Administrativa Especial colonizada pela Inglaterra até 1997

FII RCRB11 zera vacância com locação de imóvel alvo de inadimplência da WeWork — e os cotistas vão ganhar com isso

Até outubro de 2024, o imóvel estava locado para a WeWork. Porém, após passar por uma série de inadimplências, a empresa firmou acordo com o FII RCRB11, que determinou a desocupação do ativo

B3 abre caminho para nova classe de ativos e permite negociações de ETFs de FIIs e de infraestrutura com distribuição de dividendos

Até então, os ETFs de FIIs não pagavam proventos; já os ETFs de infraestrutura, referenciados em índices de FI-Infra, seriam novidade

Iguatemi fecha aquisição dos shoppings Pátio Higienópolis e Pátio Paulista por R$ 2,59 bilhões; detalhes de acordo colocam ações entre as maiores quedas da bolsa

Apesar de a aquisição já estar no radar dos investidores desde 2024, o mercado não vem reagindo bem ao acordo do Iguatemi. O analista da Empiricus Reasearch, Caio Araujo, explica o motivo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP