O Copom “errou a mão” nas decisões de juros? Diretor do Banco Central revela perspectivas sobre Selic, inflação e intervenções no câmbio

Segundo Diogo Guillen, a visão do Copom não mudou em relação a fazer o que for necessário para convergir a inflação à meta de 3% ao ano

Em meio a expectativas sobre um futuro aperto dos juros no Brasil, o diretor de Política Econômica do Banco Central, Diogo Guillen, afirmou nesta quinta-feira (5) que não acredita que o Copom tenha errado a mão nas decisões passadas sobre a taxa Selic — e sim adequou a política monetária aos processos de desinflação.

"Nós temos dito que a inflação tem desacelerado, mas precisamos levar a inflação à meta. Esse é o nosso mandato", disse, em palestra por videoconferência no Global Emerging Markets One-on-One Conference, organizado pelo UBS/UBS BB.

- Leia mais: entenda por que a alta da Selic em 2024 pode não ser “má notícia” para o mercado brasileiro.

Segundo Guillen, a visão do Copom não mudou em relação a fazer o que for necessário para convergir a inflação à meta da autoridade, de 3% ao ano.

"Há forte compromisso da política monetária para atingir a meta da inflação. Faça o que tiver de ser feito e a credibilidade vem", disse o diretor do BC, ao ser questionado se as ações da autarquia no ciclo atual visam a gerar uma maior credibilidade junto ao mercado.

Ele continuou lembrando que a cúpula do BC deixou claro que, se precisasse, estava em aberto a possibilidade de subir a Selic.

"Eu acho que sem um guidance, a decisão de ser dependente de dados foi uma decisão importante do comitê. Não é uma falta de decisão. Era uma visão do comitê de deixar os dados falarem."

Leia Também

Inflação e taxa real de juros

Segundo ele, o Copom toma decisões dos juros com base nas dinâmicas do cenário e também considerando os movimentos necessários para atingir a meta da inflação.

"A nossa visão não mudou. O foco é fazer o que precisar para convergir inflação à meta.”

O diretor do BC destacou ainda que a ancoragem das expectativas permite menores custos para o processo de desinflação.

- Veja mais: o que está em jogo para a Bolsa brasileira com Gabriel Galípolo na presidência do Banco Central?

No entanto, a história principal continua a ser a mesma, de acordo com o diretor: dar mais ênfase à condução da política monetária para levar as expectativas de inflação de volta à meta — porque isso reduziria os custos dessa inflação — do que tentar encontrar os motivos que levaram à elevação das expectativas.

Na avaliação de Guillen, não há sentido em mudar a taxa real de juros neutra, mas é possível atualizá-la se achar necessário.

“Nós não estamos vendo isso. Nós atualizamos a taxa neutra em junho e penso que estamos confortáveis com o número", concluiu.

Vale lembrar que, no último movimento, a autoridade monetária aumentou a estimativa de juro neutro de 4,5% para 4,75%.

Por trás das intervenções no câmbio

O diretor de Política Econômica do Banco Central ainda destacou que a decisão da instituição de intervir recentemente no mercado cambial não teve qualquer relação com a defesa de nível ou outro motivo similar.

"Estamos em um regime de câmbio flutuante livre, meta de inflação, arcabouço, nada mudou", disse. "Ambas [as intervenções] foram relacionadas a pontos muito concretos, pontuais. Decidimos prover liquidez".

Na avaliação do diretor, houve alguma confusão no mercado com a atuação, mas nada foi alterado em relação ao papel de intervenção do BC.

"Foi realmente para evitar qualquer disfuncionalidade no mercado, como é sempre o caso."

De olho no exterior

Em relação ao cenário externo, Guillen disse que há ainda muitas incertezas em relação à ação do Federal Reserve (Fed, o banco central dos Estados Unidos) e agora o BC também está incorporando o debate sobre os impactos de suas políticas.

O diretor citou a importância de monitorar o ritmo de desaceleração da economia mundial, dando ênfase ao mercado de trabalho.

- Leia também: Eleições primeiro, Banco Central depois: indicação de Galípolo será votada no Senado em 8 de outubro, anuncia Pacheco

Para Guillen, o cenário indica que haverá um pouso suave da economia global, com uma desaceleração gradual do crescimento. "Um cenário de soft landing ganhou probabilidade. Então você vê desaceleração, mas uma desaceleração em forma organizada, você vê o mercado de trabalho reduzindo um pouco, mas com o Fed também sugerindo que haverá um ciclo de baixa (dos juros).”

"Em algum sentido, eu acho que o cenário externo está um pouco mais benigno com esse pouso suave."

No entanto, a política fiscal em muitos países continua a ser uma questão no radar, especialmente em meio à incerteza sobre as eleições nos EUA.

"A incerteza tem sido reduzida, mas alguns desafios ainda estão aí, como a questão do fisco nos Estados Unidos, a China, como vai ser a forma dessa desaceleração nos Estados Unidos. E para se adicionar a isso, ainda no cenário externo, acho que a política monetária não é tão correlata como era um ano e meio atrás", comparou.

*Com informações do Estadão Conteúdo.

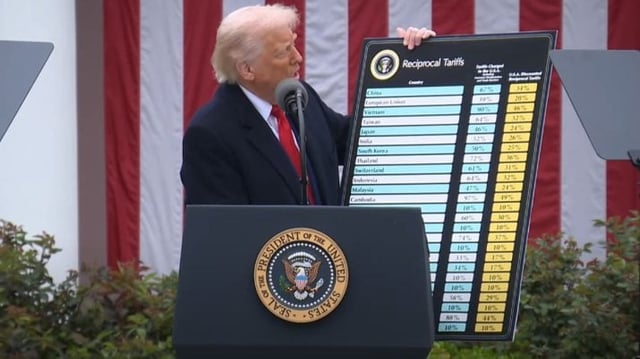

Bitcoin (BTC) em queda — como as tarifas de Trump sacudiram o mercado cripto e o que fazer agora

Após as tarifas do Dia da Liberdade de Donald Trump, o mercado de criptomoedas registrou forte queda, com o bitcoin (BTC) recuando 5,85%, mas grande parte dos ativos digitais conseguiu sustentar valores em suportes relativamente elevados

O ativo que Luis Stuhlberger gosta em meio às tensões globais e à perda de popularidade de Lula — e que está mais barato que a bolsa

Para o gestor do fundo Verde, Brasil não aguenta mais quatro anos de PT sem haver uma “argentinização”

Luis Stuhlberger: ‘Brasil saiu muito beneficiado’ após tarifas de Trump; dos ativos globais, bitcoin e ouro saem ganhando, e uma moeda se destaca

Em evento da Icatu Seguros, o gestor do fundo Verde analisou o impacto das tarifas recíprocas anunciadas ontem nos mercados globais e apontou ganhadores e perdedores

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

As tarifas de Trump: entenda os principais pontos do anúncio de hoje nos EUA e os impactos para o Brasil

O presidente norte-americano finalmente apresentou o plano tarifário e o Seu Dinheiro reuniu tudo o que você precisa saber sobre esse anúncio tão aguardado pelo mercado e pelos governos; confira

Três museus brasileiros estão entre os 100 mais visitados em 2024, mas nenhum deles é o MASP

Pesquisa feita pelo jornal especializado The Art Newspaper mostra que 2024 parece ter sido a volta aos níveis “normais” de visitações para muitos museus

Não haverá ‘bala de prata’ — Galípolo destaca desafios nos canais de transmissão da política monetária

Na cerimônia de comemoração dos 60 anos do Banco Central, Gabriel Galípolo destacou a força da instituição, a necessidade de aprimorar os canais de transmissão da política monetária e a importância de se conectar com um público mais amplo

Trump-palooza: Alta tensão com tarifaço dos EUA força cautela nas bolsas internacionais e afeta Ibovespa

Donald Trump vai detalhar no fim da tarde de hoje o que chama de tarifas “recíprocas” contra países que “maltratam” os EUA

O Brasil pode ser atingido pelas tarifas de Trump? Veja os riscos que o País corre após o Dia da Libertação dos EUA

O presidente norte-americano deve anunciar nesta quarta-feira (2) as taxas contra parceiros comerciais; entenda os riscos que o Brasil corre com o tarifaço do republicano

O Super Bowl das tarifas de Trump: o que pode acontecer a partir de agora e quem está na mira do anúncio de hoje — não é só a China

A expectativa é de que a Casa Branca divulgue oficialmente os detalhes da taxação às 17h (de Brasília). O Seu Dinheiro ouviu especialistas para saber o que está em jogo.

SP–Arte 2025: ingressos, programação e os destaques da maior feira de arte da América Latina

Pavilhão da Bienal será ocupado com mostras de artistas brasileiros e estrangeiros contemporâneos e históricos dos séculos 20 e 21

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Últimos dias para se inscrever na Tenaris, Shopee, Ingredion, Dürr e Aon; confira essas e outras vagas para estágio e trainee com bolsa-auxílio de até R$ 7 mil

Os aprovados nos programas de estágio e trainee devem começar a atuar até o segundo semestre de 2025; as inscrições ocorrem durante todo o ano

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Agenda econômica: Payroll, balança comercial e PMIs globais marcam a semana de despedida da temporada de balanços

Com o fim de março, a temporada de balanços se despede, e o início de abril chama atenção do mercado brasileiro para o relatório de emprego dos EUA, além do IGP-DI, do IPC-Fipe e de diversos outros indicadores

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Conab abre concurso para 403 vagas, com salários de até R$ 8,1 mil; veja como participar

Novo edital abre oportunidades em todas as unidades da Conab; inscrições vão de 14 de abril a 15 de maio

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP