Foco em qualidade: um FII para quem está de olho nas compras

Tendo em vista o ótimo nível de geração de renda (com boa previsibilidade), aliado a um potencial razoável de valorização da cota, o fundo se encaixa perfeitamente no radar de quem está de olho em comprar fundos imobiliários neste momento mais delicado

Assim como em toda virada de semestre, divulgaremos amanhã (1) nossa tradicional Perspectivas com Gestores - FIIs na área do assinante da Empiricus.

Trata-se de um documento que traz as visões das principais casas do setor para os próximos 12 meses. Com quatro edições no histórico, nossa pesquisa vem se tornando um guia importante para quem acompanha o mercado de fundos imobiliários.

É claro que os leitores do Décimo Andar ganham um pequeno spoiler dos resultados.

Entre os principais, o grau de confiança dos gestores recuou para o território “otimista” no que diz respeito ao mercado imobiliário brasileiro para os próximos 12 meses. Apesar do sentimento ainda favorável, o indicador apresentou uma queda de mais da metade da pontuação em relação à última pesquisa.

Evidentemente, o contexto fiscal e monetário local tem relação direta com esta dinâmica. Com poucas mudanças no discurso sobre gastos pelo Executivo e uma conduta mais rigorosa da taxa de juros pelo Banco Central, continuamos com um cenário desafiador para os ativos de risco brasileiros.

Deste modo, o índice de Fundos Imobiliários (Ifix) registrou em junho a maior correção mensal de 2024 e os ganhos acumulados do ano foram quase zerados.

Leia Também

A hora de comprar dólar é agora: CIO do Mirabaud Family Office vê moeda americana mais forte com ou sem as tarifas de Trump

FIIs: alívio tributário e mudança de rota

- Receber aluguéis na conta sem ter imóveis é possível através dos fundos imobiliários: veja as 5 top picks no setor para comprar agora, segundo o analista Caio Araujo

MERCADO IMOBILIÁRIO (BRASIL)

O favorito entre os FIIs

Falando sobre setores, é impossível não mencionar o favoritismo para os fundos de crédito entre os gestores e participantes do mercado. O racional está alinhado a última edição desta coluna, na qual aprofundamos a questão da pertinência tática da alocação em FIIs de CRIs neste momento – não à toa, o desempenho da categoria em junho foi de aproximadamente +0,1% (excluindo os fundos high yield), em média.

Para o curto prazo, sigo com bons olhos para o segmento, que oferece um potencial de geração de renda interessante, aliado a um nível de risco mais apropriado para o cenário.

Na outra ponta, temos o agronegócio como setor menos convidativo para os gestores, com grau de otimismo de -0,48. A onda recente de eventos de crédito tem relação direta com este posicionamento.

Há luz no fim do túnel

Na minha visão, o radar de curto prazo permanece desafiador, com a continuidade dos problemas de liquidez dos players do setor. Porém, já se nota uma luz no fim do túnel no que diz respeito à estabilização das finanças dos produtores. Além disso, com a correção recente nas cotações dos fundos, existirá margem para encontrar oportunidades. A ver.

Para os fundos de tijolos tradicionais, o momento exige disciplina. O mês de junho configurou uma queda generalizada dos principais segmentos (escritórios, shoppings e logística) e, caso o ambiente macroeconômico não apresente mudanças, a pressão pode persistir.

Para quem está de olho nas compras, avaliar oportunidades em portfólios de alto padrão é a minha recomendação.

Nesta coluna, destaco o Bresco Logística. Trata-se um dos nossos fundos preferidos no setor logístico, tendo em vista o portfólio de qualidade, localização privilegiada e a gestão com bom track record. Com o recuo nas cotas desde a virada do ano, enxergamos uma nova janela de entrada no fundo.

- [Relatório gratuito] Veja 5 fundos imobiliários para comprar agora, segundo o analista Caio Araujo

Bresco Logística (BRCO11): para quem está de olho nas compras de FIIs

Gerido pela Bresco Investimentos, o BRCO11 tem como objetivo a obtenção de renda com a exploração comercial de empreendimentos imobiliários nos setores logístico e/ou industrial.

Listado desde 2019, o BRCO11 registrou alta expressiva de 37% em 2023, ficando entre os principais destaques entre os FIIs que compõem o Ifix. Nos últimos meses, juntamente com a deterioração do cenário local (o que impacta duramente a indústria de fundos imobiliários), enxergamos pressão nas suas cotas, que acumulam queda de quase 3,5% no ano.

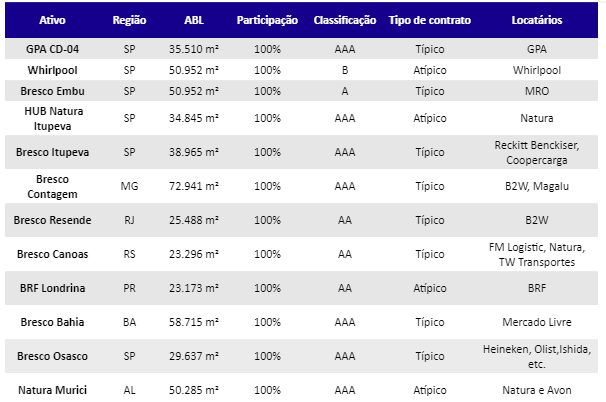

O portfólio é composto de 12 galpões logísticos distribuídos em seis estados (São Paulo, Minas Gerais, Rio de Janeiro, Rio Grande do Sul, Paraná, Bahia e Alagoas), totalizando uma área bruta locável (ABL) de 472 mil metros quadrados.

De cara, nota-se que o BRCO11 conta com um portfólio de alta qualidade, sendo este seu principal diferencial. Quase todos os ativos são classificados como A+, com exceção do imóvel locado para a Whirlpool, que possui classificação B pela Buildings – trata-se da sede da companhia em São Paulo, portanto, o empreendimento também possui um perfil administrativo.

Entre as movimentações recentes em seu portfólio, tivemos a conclusão da 5ª emissão de cotas do BRCO11, que resultou na captação de R$ 135 milhões. Na sequência, foram adquiridos dois ativos pelo fundo (Bresco Osasco e Natura Murici), ambos classificados como triple A e desenvolvidos pela própria Bresco.

Interpretamos que as novas aquisições possuem “fit” com a carteira imobiliária do FII e agregam valor ao case. É importante mencionar que as compras foram aprovadas pelos cotistas via assembleia, minimizando os efeitos de um eventual conflito de interesses.

Neste momento, tenho poucos pontos de atenção para a tese de investimento, mas vale acompanhar as movimentações dos locatários e a recuperação da operação no Bresco Canoas.

No modelo de fluxo de caixa descontado, chegamos a um valor justo de R$ 125 por cota, cerca de 10% acima do preço atual.

Em seu último pagamento, o BRCO11 distribuiu um valor de R$ 0,87 por cota, gerando um yield anualizado de 9,2% aos preços de hoje. O fundo ainda conta com um lucro caixa não distribuído de R$ 17,1 milhões, equivalente a cerca de R$ 1,08 por cota, o que dá maior previsibilidade para o seu nível de distribuição atual.

Apoiado pelo ganho de capital de transação recente, encontramos espaço para a manutenção do guidance de distribuição de R$ 0,87 por cota divulgado pela gestão, com possibilidade para elevação para um intervalo entre R$ 0,88 e R$ 0,90 por cota no próximo ano. Para os próximos 12 meses, estimamos dividend yield de 9,8%.

Tendo em vista o ótimo nível de geração de renda (com boa previsibilidade), aliado a um potencial razoável de valorização da cota, o fundo se encaixa perfeitamente no radar de quem está de olho em comprar fundos imobiliários neste momento mais delicado.

Um abraço,

Caio

A partir de 24 de fevereiro, a ‘criptomoeda mais barata do mundo’ pode criar novos milionários partindo de R$ 3.500, aponta especialista

Especialista em criptoativos aposta em criptomoeda que custa cerca de 5 centavos de dólar, mas tem potencial para alcançar até US$ 15, segundo ele

O elefante na sala aparece novamente: como se posicionar com a tributação dos FIIs?

Para os investidores, minha recomendação inicial seria manter a calma, aguardando mais detalhes e a possível revisão dos vetos pelo Congresso

Onde investir 2025: Alta dos juros abre oportunidades para comprar fundos imobiliários com desconto; veja indicações de FIIs para este ano

Caio Araujo, analista da Empiricus Research; Mauro Dahruj, gestor da Hedge Investimentos; e Ricardo Vieira, responsável pelo setor de Real Estate do Pátria, avaliam o cenário para os fundos imobiliários em 2025 e dizem onde investir nesse mercado

Onde investir 2025: Inflação a 10% e dólar a R$ 10? O que pode salvar a economia enquanto o mercado se prepara para o pior

Bruno Funchal, CEO da Bradesco Asset, e Felipe Miranda, fundador e estrategista-chefe da Empiricus, revelam os riscos e oportunidades para o investidor neste ano

BB Investimentos vê Ibovespa em 153 mil pontos no fim de 2025 e recomenda as melhores ações e FIIs para o ano que vem

Relatório mostra as principais indicações dos analistas e dá um panorama do cenário macro no Brasil e no mundo

Não é renda fixa, mas ‘surfa’ a Selic alta: fundo imobiliário pode aumentar os dividendos e pagar CDI + 1% isento de IR, diz analista

Analista recomenda um dos fundos imobiliários mais famosos do mercado, que está barato e pode entregar bons lucros em meio ao cenário de aumento da taxa Selic

Um conto de Natal na bolsa: Ibovespa aguarda dados de produção industrial no Brasil e de emprego nos EUA antes de discurso de Powell

Bolsa busca manter recuperação apesar do dólar na casa dos R$ 6 e dos juros projetados a 15% depois do PIB forte do terceiro trimestre

‘Preferimos novos aportes em títulos pós-fixados’: por que a Empiricus gosta da renda fixa indexada ao CDI para quem investir agora

Perspectiva de alta de juros acima do esperado inicialmente deve impulsionar ativos atrelados à Selic e ao DI; veja os títulos recomendados pela casa de análise

Mesmo com pacote de corte de gastos, Brasil carrega a “pedra fiscal” de Sísifo — mas há um FII atraente para os mais avessos a risco

No Brasil, mesmo com o projeto de corte de gastos, seguimos com um problema fiscal significativo para os próximos anos

Pacto fáustico à brasileira? ‘Temos que atravessar 2025 com o Lula para talvez em 2026 buscar uma virada de ciclo’, afirma Felipe Miranda, da Empiricus

Em painel sobre Brasil e sobre a criação da Empiricus, o sócio-fundador e CIO da casa de análise avalia como o atual governo tem impactado o mercado

Fundo imobiliário RCRB11 fecha contrato com a V.tal, empresa controlada pelo BTG (BPAC11); veja quanto pode render cada cota

O contrato de locação foi firmado dois meses após a compra pelo fundo da laje vaga, em setembro deste ano

Felipe Miranda: Algumas coisas que aprendi em 15 anos

O grande campeão é o sujeito que acaba de sofrer uma grande vergonha e, pouco tempo depois, está ali novamente de pé, pronto para uma nova luta

Não é MXRF11: fundo imobiliário incluído entre os melhores de novembro tem carteira rendendo IPCA +10%

Analista destaca um fundo imobiliário de crédito que está com as cotas baratas e pode entregar retorno com a valorização na bolsa e o pagamento de dividendos; veja

Anote na agenda: bolsa terá novo horário a partir de segunda-feira (4); veja como fica a negociação de FIIs, ETFs e renda fixa

A mudança ocorre todos os anos para se adequar ao fim do horário de verão nos Estados Unidos, que vai de março a novembro e se encerra esta semana

O mês das bruxas dos FIIs abre uma janela de entrada? Confira a oportunidade para novembro

O cenário de riscos ainda tem força e pode continuar pressionando as cotas no curto prazo – lembrando que ainda temos uma sequência de altas de juros contratada –, mas há alternativas para bons retornos

Onde investir em outubro? Eletrobras (ELET6), Cyrela (CYRE3), Alianza Trust (ALZR11) e mais

Segundo analistas da Empiricus Research, é possível investir em ativos promissores mesmo após a alta da Selic; confira a cobertura

Vai ficar mais barato investir nesses três fundos imobiliários do Santander — e aqui está o motivo

Os FIIs SARE11, SAPI11 e SADI11 anunciaram desdobramentos na B3, que terão como data base a posição de fechamento de 16 de outubro

Fundo imobiliário RCRB11 fecha acordo com a WeWork após ameaça de despejo e calotes. O que acontece com a empresa de coworking agora?

Nos termos do contrato, a empresa deverá realizar o pagamento integral dos aluguéis em atraso, além de desocupar um dos blocos do empreendimento

Wake me up when september ends

Até aqui, setembro tem sido um mês desafiador para os FIIs. Quais lições e oportunidades podemos tirar do período?

Otimismo no agro: SLC Agrícola (SLCE3) salta 6% com projeção de custos de produção menores – BTG e Empiricus dizem se é hora de investir

A SLC Agrícola (SLCE3) divulgou as projeções para a safra 2024/25 e o mercado se animou com os custos de produção menores e a expansão da área plantada; veja o que dizem os analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP