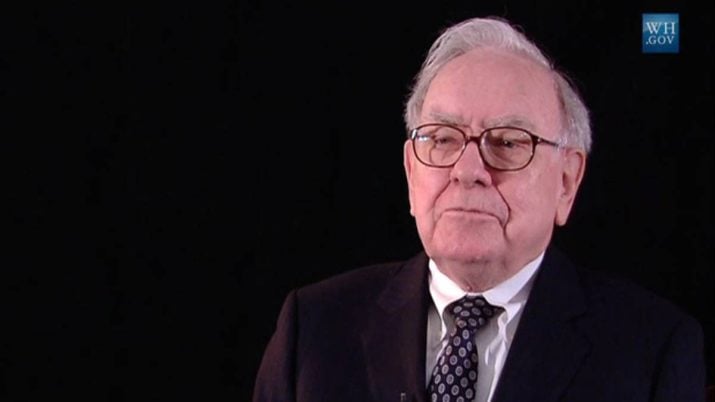

Warren Buffett está se comportando como antes do estouro da bolha pontocom, diz gestor que prevê mau desempenho do S&P 500 por 10 anos

Para Bill Smead, pessimismo com a bolsa estaria por trás das vendas de posições de Buffett em empresas como Apple e Bank of America

O megainvestidor Warren Buffett está pessimista com as bolsas americanas? Segundo o gestor de fundos Bill Smead, que fez fortuna inspirando-se no estilo de investimento do Oráculo de Omaha, sim, e ele mesmo também.

Para Smead, Buffett estaria se preparando para o risco de queda nos mercados ao vender posições tradicionais em empresas como Apple e Bank of America, movimento que vem chamando a atenção do mercado, mas para o qual o megainvestidor não deu uma justificativa clara.

Semead é o responsável pelo Smead Value Fund (SMVLX), fundo de investimento de valor que superou 99% dos fundos semelhantes nos últimos 15 anos, bem como o S&P 500, com um retorno médio de 14% ao ano contra ganhos de 13,8% do índice.

- Trump ou Kamala no poder? Evento traz especialistas para analisar os impactos da eleição americana no seu bolso; veja como assistir gratuitamente

E na opinião do gestor, que aplica a filosofia de "buy and hold" ("comprar e segurar") de Buffett, o responsável pela firma de investimentos Berkshire Hathaway está se comportando hoje de forma semelhante àquela como se comportou em 1999, nas vésperas do estouro da bolha pontocom, derrocada das ações de negócios ligados à internet no mercado americano no início dos anos 2000.

No auge de formação da bolha, Buffett preferiu não comprar o hype do setor de tecnologia e alertou que o mercado provavelmente não continuaria seu ritmo tórrido.

Entre julho e setembro de 1999, o megainvestidor compartilhou sua perspectiva para o mercado em uma série de palestras, nas quais argumentou que as ações tiveram um bom desempenho nos anos anteriores devido a dois fatores: queda nas taxas de juros de longo prazo e aumento dos lucros corporativos.

Leia Também

No entanto, defendeu Buffett à época, era improvável que as ações permanecessem no mesmo caminho, pois seria difícil para os lucros corporativos continuarem acrescer tanto quanto nas décadas de 1980 e 1990, mesmo que as taxas de juros caíssem.

Além disso, os valuations já haviam subido a extremos, prejudicando a perspectiva de retornos futuros. Nos anos seguintes, o S&P 500 despencou 50%.

Inflação pode voltar a incomodar

Nos últimos 15 anos, os investidores desfrutaram de taxas de juros ultrabaixas e lucros corporativos crescentes, algo que tem preocupado Smead. Para ele, sequências de ganhos como essa não podem durar para sempre.

"Eu diria que há provavelmente 1% de chance de que nos próximos 10 ou 15 anos as pessoas atendam à sua necessidade econômica de financiar seu futuro investindo no S&P 500", afirmou o gestor ao Business Insider.

Por trás dessa perspectiva de Smead está uma visão contrária ao consenso de que a inflação está pronta para aumentar novamente à medida que o Federal Reserve, o banco central americano, corta as taxas de juros.

Embora a visão do mercado seja de que o mercado de trabalho americano mostra sinais de enfraquecimento, esta não é a visão de Smead. Uma taxa de desemprego de 4,2%, embora crescente, ainda é historicamente baixa, e as empresas ainda têm dificuldade de encontrar trabalhadores.

O gestor acredita que outro surto de inflação pode levar as taxas dos títulos do Tesouro americano de dez anos, hoje em declínio, para 6%, um patamar bastante elevado para os Estados Unidos. Com os valuations das ações perto das máximas históricas, isso traria problemas ao mercado, disse.

Por essas razões, Smead está apostando em um desempenho fraco pra o S&P 500 no futuro e, na visão dele, Warren Buffett também. O megainvestidor estaria, nas palavras do gestor, "se preparando para o ciclo não virtuoso".

"Ele vai na outra direção em algum momento", disse Smead. "Muitas das variáveis sobre as quais Buffett falou em 1999 estão em vigor para servir como uma maldição em vez de uma bênção".

*Com informações do Business Insider.

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Agenda econômica: Payroll, balança comercial e PMIs globais marcam a semana de despedida da temporada de balanços

Com o fim de março, a temporada de balanços se despede, e o início de abril chama atenção do mercado brasileiro para o relatório de emprego dos EUA, além do IGP-DI, do IPC-Fipe e de diversos outros indicadores

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP