CVM abre consulta pública para regras que facilitam o acesso de empresas de menor porte à bolsa e ao mercado de emissão de dívida

Por meio do FÁCIL – Facilitação do Acesso a Capital e de Incentivo a Listagens – autarquia quer aumentar o acesso de empresas com faturamento até R$ 500 milhões ao mercado de capitais

Na esperança de que as ofertas públicas iniciais (IPOs) de ações na bolsa brasileira retornem em breve, a Comissão de Valores Mobiliários (CVM) está dando um "empurrãozinho" para que mais empresas se listem como companhias abertas.

A ideia é trazer para a bolsa e para o mercado de emissão de dívida empresas de menor porte, com o faturamento bruto anual de até R$ 500 milhões.

Conforme já havia sido antecipado pelo presidente da autarquia, João Pedro Nascimento, a CVM acaba de lançar uma consulta pública sobre um novo programa, focado em facilitar o acesso dessas empresas menores ao mercado de capitais: o FÁCIL – Facilitação do Acesso a Capital e de Incentivo a Listagens.

O FÁCIL consiste em um ambiente regulatório com menos exigências para que essas companhias de menor porte captem recursos por meio de ofertas públicas de ações e títulos de dívida, em volumes menores do que as ofertas de centenas de milhões de reais feitas hoje no mercado de capitais tradicional, dominado por grandes empresas que têm bilhões de reais em faturamento.

- Você está preparado para ajustar sua carteira em setembro? Apuramos as principais recomendações dos analistas da Empiricus no novo episódio do “Onde Investir”; confira aqui

As normas propostas pela CVM no FÁCIL

Segundo a CVM, o FÁCIL permitirá às empresas participantes se registrar na autarquia "de maneira mais ágil e desburocratizada", sendo classificadas como "companhias de menor porte" (CMP).

Este tipo de registro se soma aos já existentes, a categoria A, para emissores de ações e outros valores mobiliários, e a categoria B, de emissores de títulos de dívida.

Leia Também

Com um registro CMP, as empresas não precisarão atender a uma série de exigências feitas às companhias que aderem aos registros tradicionais para fazer ofertas de ações e títulos de dívida.

Por exemplo, elas só serão obrigadas a divulgar balanços a cada seis meses, em vez de fazer a divulgação trimestral exigida no mercado tradicional, ou ainda realizar ofertas públicas de até R$ 300 milhões sem necessidade de registro na CVM ou contratação de um coordenador-líder.

Companhias já registradas na autarquia como emissoras de valores mobiliários e que se enquadrem nos critérios do FÁCIL também podem aderir ao programa para obter o seu registro CMP, desde que seus investidores estejam de acordo.

Veja os principais exemplos do que as empresas com registro CMP poderão fazer:

- Obter o registro de emissor da CVM de forma automática após listagem em entidade administradora de mercado organizado;

- Apresentar anualmente e nas ofertas públicas um formulário único (o Formulário Fácil), em vez de três (formulário de referência, prospecto e lâmina);

- Divulgar seus balanços semestralmente, em vez de todo trimestre;

- Realizar assembleias com dispensa das regras de votação a distância;

- Realizar oferta pública de distribuição de valores mobiliários de até R$ 300 milhões sob regime de "oferta direta", com dispensa de registro na CVM e de contratação de um coordenador-líder;

- Obter o cancelamento de registro mediante uma oferta pública de aquisição de ações (OPA) com quorum de sucesso equivalente à metade das ações em circulação, em vez dos dois terços exigidos no mercado tradicional.

Tipos de oferta pública no FÁCIL

Além de optar pela "oferta direta", que tem limite de R$ 300 milhões, a empresa que aderir ao FÁCIL continua com o direito de realizar ofertas seguindo as normas do mercado tradicional (atendendo à Resolução CVM 160, emitindo o formulário de referência e balanços trimestrais), sem limite de valor de emissão.

Também há a possibilidade "híbrida" de realizar a oferta pública seguindo a Resolução CVM 160, mas substituindo prospecto e lâmina pelo Formulário Fácil.

Contudo este último caso e a "oferta direta" estão sujeitas a um limite conjunto de R$ 300 milhões em valor ofertado a cada 12 meses.

- “Preferimos estar concentrados em empresas de alta qualidade de execução”, diz a analista Larissa Quaresma; veja as 10 ações que compõem seu portfólio atual

Oferta de títulos de dívida para emissores não registrados

O FÁCIL contempla ainda medidas para emissores que não obtenham registro junto à CVM, mas que estejam enquadrados no patamar de faturamento das companhias de menor porte.

Eles poderão realizar ofertas públicas de títulos de dívida que não ultrapassem os R$ 300 milhões e sejam destinadas exclusivamente a investidores profissionais (aqueles que têm mais de R$ 10 milhões em aplicações financeiras).

Nestas ofertas, não haverá a necessidade de contratar uma instituição financeira para coordená-las ou de realizar auditoria e revisão em informações contábeis, desde que os investidores assinem um termo de ciência e responsabilidade por essa dispensa.

De acordo com a CVM, esta é uma iniciativa de apoio às medidas do Ministério da Fazenda voltadas a ampliar a competitividade na concessão de crédito a empresas, com a expectativa de "ampliar as alternativas de financiamento fora do sistema bancário tradicional, contribuindo para a redução dos spreads atualmente observados no crédito concedido a pequenas e médias empresas no país", diz a autarquia.

"Por meio do FÁCIL, nós pretendemos incluir novas companhias abertas e estimular a realização de ofertas públicas de valores mobiliários por Companhias de Menor Porte (CMP), democratizando o mercado de capitais. Além disso, também buscamos aumentar a relevância e a participação do crédito privado no segmento regulado pela CVM, pois o mercado de capitais tem múltiplas oportunidades para novos entrantes, sejam eles emissores ou investidores. Adicionalmente, nós reforçamos dois de nossos principais compromissos: demonstrar que o mercado de capitais é ferramenta essencial para o desenvolvimento de políticas públicas e promover ações no âmbito do Open Capital Markets

(Mercado de Capitais Aberto)", diz João Pedro Nascimento, presidente da CVM, em nota.

A proposta da CVM é de, após a consulta pública, implementar o FÁCIL ainda em caráter experimental, para que seja possível avaliar os resultados, compará-los ao regime regulatório tradicional vigente e poder optar pela manutenção, adaptação ou revogação do programa.

A consulta pública vai até o dia 6 de dezembro de 2024, e as contribuições podem ser enviadas para o e-mail conpublica0124@cvm.gov.br. O edital da consulta pública está disponível aqui.

Número de investidores da Petrobras (PETR4) salta 170% e companhia atinge marca inédita de 1 milhão de acionistas na bolsa

Além disso, atualmente o percentual de investidor pessoa física no capital social da companhia é maior que o dos investidores institucionais brasileiros

Fed inicia primeiro ciclo de alívio monetário em 4 anos nos EUA com corte de 0,50 ponto porcentual nos juros

O início de um ciclo de corte de juros em 2024 nos EUA vinha sendo antecipado pelos participantes do mercado desde o fim do ano passado

Com processo de fusão em andamento, acionistas da Cobasi compram ações da Petz (PETZ3) e papéis engatam alta

Enquanto a fusão entre a Petz e Cobasi aguarda avanços, a família Nassar e a Kinea compraram 5,8% das ações PETZ3

Debandada na AgroGalaxy (AGXY3): CEO e mais 5 conselheiros deixam a empresa em meio a queda acumulada de 68% nas ações e prejuízos nos resultados em 2024

Companhia do varejo de insumos agrícolas elegeu Eron Martins como presidente-executivo após renúncia de Axel Jorge Labourt

Braskem (BRKM5) agora é buy? 3 motivos pelos quais os analistas do UBS enxergam um potencial de alta de quase 50% para as ações

Na visão dos analistas do banco suíço, o ciclo de baixa do setor petroquímico chegou no seu ponto mais baixo; veja os motivos

CSN (CSNA3) prorroga exclusividade na compra da InterCement — mas acordo depende da recuperação extrajudicial

As empresas e a controladora da InterCement chegaram a um acordo para prorrogar até 16 de outubro o direito de exclusividade para a negociação de uma potencial aquisição

Na mira de Luiz Barsi: Megainvestidor aumenta o “calibre” e atinge 10% das ações da Taurus (TASA4)

O bilionário elevou a participação na fabricante brasileira de armas, cujas ações acumulam queda de mais de 25% no ano

Dia de uma super decisão: bolsas amanhecem voláteis em meio à espera das decisões sobre juros no Brasil e EUA

Enquanto as apostas de um corte maior crescem nos Estados Unidos, por aqui o Banco Central está dividido entre manter ou elevar a Selic

Inflação vai “explodir” e Selic voltar a 13,50% se Banco Central optar por ajuste gradual, diz Felipe Guerra, da Legacy

Responsável pela gestão de R$ 20 bilhões, sócio-fundador da Legacy defende ajuste maior da Selic, mas espera alta de 0,25 ponto pelo Copom hoje

Não é a Nvidia: Amazon fecha parceria multibilionária com outra gigante para a fabricação de chips de IA

Parceria da Amazon Web Services (AWS) com esta outra big tech pode transformar um estado dos EUA em uma potência de inteligência artificial

Ações da Azul (AZUL4) já sobem mais de 47% nos últimos dias e companhia diz o que está por trás da disparada na bolsa

A aérea respondeu um ofício da B3 que solicitou esclarecimentos a respeito das fortes oscilações registradas na cotação dos papéis desde o início do mês

Como a decisão de juros do Fed nos EUA pode tirar o bitcoin (BTC) da faixa do “zero a zero” após o halving — e ainda iniciar novo rali das criptomoedas

As decisões do Fed sobre os juros impactam diretamente o cenário macroeconômico, que influencia o desempenho dos ativos de risco

É o fim da Tupperware? Ação da “rainha dos potes” desaba 57% em Nova York em meio a rumores de falência

Segundo a Bloomberg, a companhia estaria se preparando para pedir falência nos Estados Unidos ainda nesta semana após acumular mais de US$ 700 milhões em dívidas

Gigante de eletrodomésticos da China, Midea Group faz maior IPO do ano em Hong Kong — mesmo com economia e bolsas patinando

A listagem de US$ 3,98 bilhões da Midea ultrapassou a oferta pública inicial de US$ 315 milhões da Sichuan Baicha Baidao Industrial, gigante chinesa de lojas de chá, em abril

JBS (JBSS3) com fome: ações sobem após empresa divulgar novas projeções para os resultados; hora de comprar?

As ações da produtora de alimentos subiram quase 3% em reação ao novo guidance para 2024 e ficaram entre as maiores altas do Ibovespa

É hora de vender São Martinho (SMTO3)? Morgan Stanley rebaixa ação na B3 — mas não é por causa das queimadas

Os analistas ainda cortaram o preço-alvo das ações de R$ 35 para R$ 26, o que implica em uma leve desvalorização de 1,6% em relação ao último fechamento

Investidores da Microsoft em festa? Gigante da tecnologia eleva dividendos em 10% e vai abocanhar até US$ 60 bilhões em ações

A big tech declarou um provento trimestral de US$ 0,83 por ação, um aumento de 8 centavos em relação à remuneração paga aos investidores no trimestre anterior

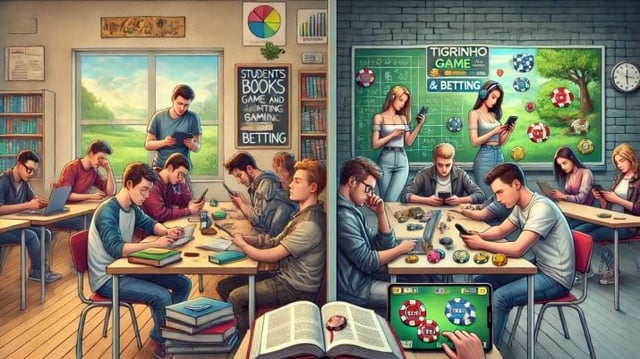

Tem estudante trocando os livros pelo Jogo do Tigrinho e pelas bets — e esta é a nova ameaça às empresas de educação na B3

Banco BTG Pactual vê crescimento das bets como uma potencial ameaça às empresas de educação, mas tem uma ação preferida no setor

A véspera do dia mais importante do ano: investidores se preparam para a Super Quarta dos bancos centrais

Em meio a expectativa de corte de juros nos EUA e alta no Brasil, tubarões do mercado local andam pessimistas com o Ibovespa

O que pensam os “tubarões” do mercado que estão pessimistas com a bolsa — e o que pode abrir uma nova janela de alta para o Ibovespa

Após o rali em agosto, grandes gestoras do mercado aproveitaram para mexer nas posições de seus portfólios — e o sentimento negativo com a bolsa brasileira domina novas apostas dos economistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP