Já é hora de “aplicar” em prefixados? Uma explicação sobre posições em juros e perspectivas à frente na renda fixa

O que são as posições “tomadas” e “aplicadas” em juros e como elas espelham as expectativas dos gestores para o cenário na renda fixa?

Tenho como rotina, no primeiro dia útil de cada mês, uma tarefa em especial: acessar a nova carta de gestão mensal no site da Kinea – eles são sempre incrivelmente pontuais.

Periodicamente, boa parte dos gestores de fundos divulgam essas cartas ao mercado.

O objetivo? Comentar o desempenho recente das estratégias da casa, as posições atuais e, muitas vezes, as principais convicções do gestor para o cenário macroeconômico.

Considero a leitura de extrema importância para dois grupos de pessoas: investidores de fundos, para acompanhar os passos da equipe responsável pelo seu dinheiro; e profissionais ou entusiastas do mercado financeiro – a riqueza de detalhes das cartas, compartilhadas por gestores com décadas na linha de frente do mercado, as tornam essenciais para esse segundo grupo.

Se você se encaixa em algum deles, saiba que, além de poder acessá-las diretamente nos sites das respectivas gestoras, nós as compartilhamos nesta seção do site da Empiricus.

A Kinea, mencionada anteriormente, é responsável por um dos seletos fundos multimercados recomendados na série Os Melhores Fundos de Investimento, o Kinea Atlas, e sua carta mensal faz parte do trabalho exemplar de comunicação da gestora.

Leia Também

Entretanto, mesmo com a ótima didática, alguns termos podem saltar aos olhos do leitor pouco familiarizado com o “financês”.

Ao comentar as posições do fundo Kinea Atlas, em sua última carta, dois trechos em especial chamam a atenção:

Afinal, qual o significado de “tomado” e “aplicado” em juros?

Tratam-se de operações de renda fixa, cuja minha experiência mostrou serem as mais confusas para os investidores. Principalmente entre aqueles que buscam fazer paralelos com a renda variável (ações, FIIs, BDRs, etc).

Isso porque muito se compara, erroneamente, a operação comprada (long) em bolsa com tomada em juros, enquanto a operação vendida (short) acaba sendo relacionada à aplicada em juros.

Na renda variável, “estar comprado” implica em ganhos com a valorização do ativo (aposta na alta). Inversamente, a posição “vendida” ganha com a desvalorização (aposta na baixa).

A comparação entre as operações de renda variável com juros, entretanto, pode levar à conclusão imprecisa de que o gestor “tomado em juros” ganha com o aumento das taxas, enquanto o “aplicado em juros” ganha com os cortes.

Isso não é verdade.

Na realidade, essas posições não são relacionadas à direção das taxas de juros – se o gestor acredita na alta ou queda da taxa Selic, por exemplo – mas, sim, à expectativa do mercado quanto a ela.

Um exemplo hipotético

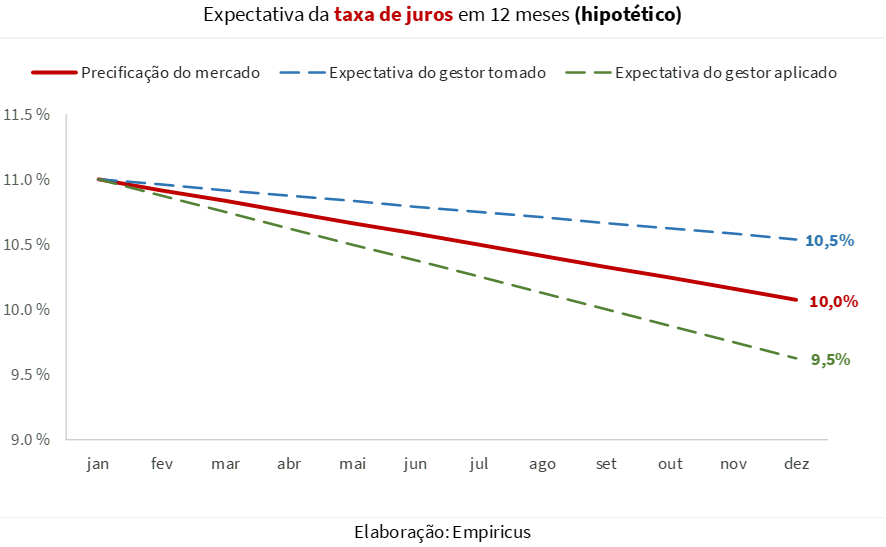

O gráfico abaixo representa a operação montada por dois gestores, um tomado (representado pela linha azul) e outro aplicado (linha verde), diante da expectativa do mercado para os juros nos 12 meses seguintes (em vermelho):

Repare que, em ambos os casos, a expectativa dos gestores é de cortes nos juros no final do período em relação ao início da série. A principal diferença está na intensidade.

O mercado precifica os juros ao final do ano em 10%. Se o gestor espera um patamar superior a isso, ele entra tomado, mas se acredita em cortes mais intensos, entra aplicado.

Portanto, as operações tomadas e aplicadas não estão relacionadas à direção dos juros (cortes ou elevação), mas sim à diferença da taxa para a expectativa do mercado.

O posicionamento da Kinea para os juros americanos e no Brasil

Após a explicação, as posições em juros do Kinea Atlas, mencionadas anteriormente, passam a fazer um pouco mais de sentido, não é?

A gestora está tomada nos juros americanos, mas deixa claro em na carta não acreditar em mais elevações das taxas pelo Fed (Federal Reserve, o banco central americano). A posição, portanto, justifica-se pela convicção de menos cortes nos juros do que o esperado pelo mercado.

Já no Brasil, a gestora reduziu as posições aplicadas em juros locais, por acreditar que boa parte dos cortes já estão devidamente precificados pelo mercado, ou seja, não há prêmio para capturar nessa movimentação da curva.

E qual a expectativa atual do mercado para os juros?

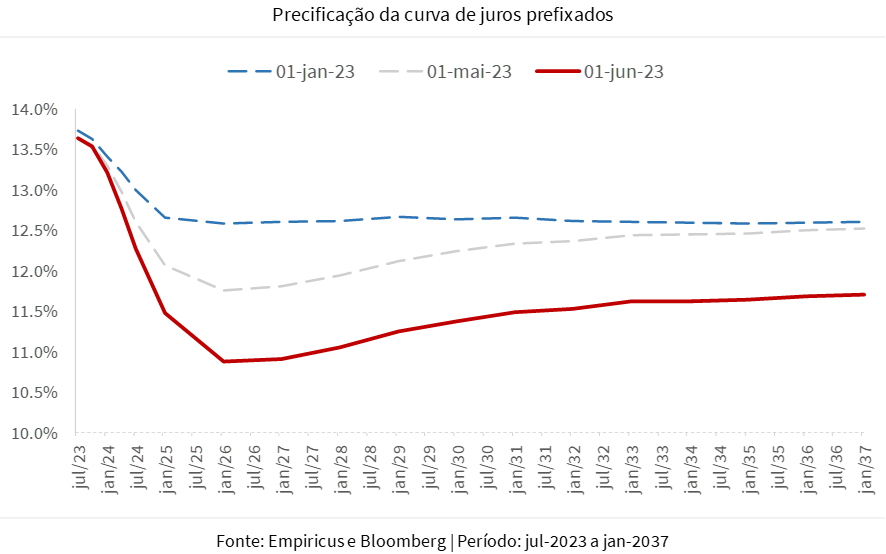

Na explicação anterior, utilizei um exemplo teórico para representar a precificação da curva. Agora, apresento na prática como a expectativa do mercado se comportou ao longo de 2023.

No início do ano, o receio sobre a condução da economia brasileira nas mãos do novo governo se refletiu em uma curva chamada “flat” (plana) – ou seja, quando há pouca variação na expectativa de juros em diferentes períodos – na maior parte dos vértices.

Ainda assim, o alto patamar da Selic desde agosto de 2022 e a esperança do início do ciclo de quedas justificavam expectativas de cortes na parte mais curta da curva.

A linha azul tracejada no gráfico representa a precificação da curva no primeiro dia de 2023.

Ao longo do ano, a crise de crédito desencadeada pelo evento Americanas, dados de inflação mais fracos e a apresentação da proposta para o novo arcabouço fiscal elevou o otimismo (ou, melhor dizendo, reduziu o pessimismo) do mercado com a queda dos juros cada vez mais próxima, como pode ser observado na precificação de 31 de maio.

Diante disso, as posições aplicadas na curva aumentaram e, consequentemente, pressionaram a curva para baixo. Esse movimento levou investidores, a exemplo da Kinea, a acreditarem que, hoje, a curva já está devidamente precificada, sem prêmio atrativo pela posição.

A expectativa atual para o vértice mais curto é de cerca de 0,5% de corte nos juros até janeiro de 2024. Se isso ocorrerá ou não é outra história, cujo desenrolar talvez nos leve a mais um Linha D’Água no futuro, comentando os próximos episódios dessa “novela”.

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP