‘Você pode estar deixando um dinheiro valioso na mesa’; saiba como recuperar até 3,3% de tudo o que você ganhou em 2023

Investimento permite isentar parte dos ganhos do Imposto de Renda; devolução ocorre via restituição em 2024

Enquanto a maioria das pessoas começam a se preocupar com os tributos a serem pagos no ano de 2024 como IPVA e IPTU, alguns brasileiros já estão garantindo nesse final de ano um desconto considerável no Imposto de Renda do ano que vem.

Isso graças a um investimento que permite “tirar das garras do Leão” até 12% do que você ganha, possibilitando uma “restituição turbinada” da Receita Federal.

O investimento em questão aqui é a previdência privada.

Trata-se de um produto muito conhecido no mercado, mas muitos investidores ainda possuem dúvidas como:

- Qual plano previdenciário escolher, PGBL ou VGBL;

- Qual regime de tributação compensa mais, progessivo ou regressivo;

- Quais os melhores produtos para investir e quais evitar.

Quem ganha mais de R$ 2.640 por mês e opta por não investir em previdência “pode estar deixando um dinheiro valioso na mesa” todos os anos, segundo o analista especializado em fundos de investimentos da Empiricus Research, Bruno Mérola.

Isso porque é possível abater parte do que você investe (até 12%) da base de cálculo do IR, assim como é possível fazer com gastos com saúde e educação. Só que, nesse caso, estamos falando de um dinheiro que continua sendo seu.

GRATUITO: ACESSE O GUIA DA PREVIDÊNCIA PRIVADA E SAIBA COMO PAGAR MENOS IMPOSTO

Conheça o plano mais indicado para dar o “troco no Leão”

Dentro da previdência privada existem dois tipos de plano, o PGBL (Plano Gerador de Benefício Livre) e o VGBL (Vida Gerador de Benefício Livre).

As principais diferenças entre os dois planos estão na forma da incidência do imposto de renda e nas vantagens oferecidas por ambos.

Enquanto no plano PGBL é possível deduzir parte do valor investido do Imposto de Renda, no VGBL isso não é possível. Em contrapartida, no VGBL, o IR incide apenas sobre os rendimentos, enquanto no PGBL sobre o valor total.

Além disso, existem também duas opções de regime de tributação: o progressivo (varia conforme o valor) e o regressivo (varia conforme o prazo).

Na visão do especialista Bruno Mérola, o plano PGBL Regressivo é “o melhor dos dois mundos”, e a opção mais indicada para quem faz a declaração completa do IR.

Isso porque é possível conseguir a dedução fiscal de até 12% de tudo o que você ganha. Para quem ganha mais de R$ 5.000 por mês, por exemplo, já está na alíquota máxima do IR, de 27,5%.

Ou seja, seria possível isentar 12% da renda que paga 27,5% de Imposto, recuperando, via restituição de IR, até 3,3% de tudo o que você ganhou no ano.

Ao isentar parte da renda, ainda é possível trocar essa alíquota por um imposto de 10% daqui a muitos anos.

Ou seja, além de pagar menos Imposto, o investidor de previdência pode “adiar” o pagamento e deixar o dinheiro rendendo no longo prazo.

GRATUITO: DESCUBRA QUAIS SÃO OS 4 MELHORES FUNDOS DA PREVIDÊNCIA PARA INVESTIR EM 2024

Mas e na prática, como funciona?

Imagine uma pessoa que ganha por ano R$ 100 mil bruto (cerca de R$ 8.300 por mês) e trabalha de acordo com o regime CLT.

No modelo simplificado essa pessoa teria uma dedução de aproximadamente 16,7%.

Já na declaração completa, ela sai “de cara” com a dedução da contribuição do INSS (R$ 7.708) ao longo do ano, o que corresponde a 7,7% dos R$ 100 mil.

Nessa simulação, vamos considerar que essa pessoa não tem dependentes e nem teve gastos com saúde.

Investindo a partir de R$ 9 mil em um plano previdenciário PGBL, isso já faria com que o modelo de declaração completa fosse o mais adequado, somando os mesmos 16,7% do modelo simplificado.

Veja:

Fonte: Empiricus Research

O ideal é que você invista até o limite da regulação, 12% da renda tributável em PGBL. Nesse exemplo, é possível perceber que essa pessoa teria uma economia de R$ 812 por ano em relação ao modelo simplificado, pagando assim menos impostos.

GRATUITO: ENTENDA TUDO SOBRE O PLANO PGBL NO GUIA SOBRE PREVIDÊNCIA PRIVADA AQUI

Agora, um detalhe importante para saber sobre o benefício: para obtê-lo na próxima declaração de IR, é preciso investir em um plano PGBL ainda este ano.

Use a previdência e troque uma alíquota de 27,5% por uma de 10%

Além disso, uma outra vantagem para quem investe no plano PGBL regressivo é a possibilidade de trocar a alíquota de 27,5% cobrada pela Receita Federal por uma de 10%.

Calma, vou explicar melhor.

Ao escolher o plano PGBL com modelo de tributação regressivo, após 10 anos investindo na previdência, o investidor consegue obter uma alíquota de 10%.

Agora você deve estar se perguntando: ta, mas como é possível realizar essa troca?

Imagine que a pessoa que ganha R$ 100 mil por ano, dentro de um regime CLT, tem retido na sua folha de pagamento 27,5% de Imposto de Renda.

Caso esse indivíduo invista no modelo previdenciário citado acima, parte do valor sobre o qual incide a alíquota máxima fica isento em um primeiro momento. E, se deixar no PGBL por mais de 10 anos, só vai pagar 10% na hora do resgate…

E as vantagens não param por aí…

Uma “restituição turbinada”

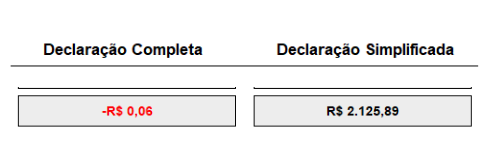

Em uma rápida simulação no sistema do Imposto de Renda, é possível ver qual valor o indivíduo citado acima receberia na hora da restituição caso ele não aportasse em PGBL:

Fonte: Empiricus Research

É possível ver que, na declaração simplificada, ele poderia receber uma restituição de R$ 2.125,89, o que não é nada mal.

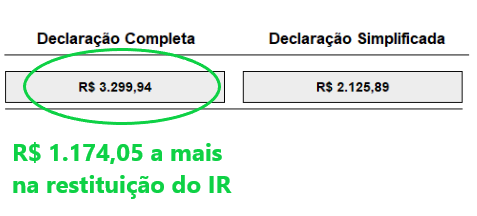

Contudo, se ao longo do ano ele tivesse investido R$ 12 mil em previdência privada no modelo PGBL, e optado por realizar a declaração completa do IR, o resultado seria o seguinte:

Fonte: Empiricus Research

Com isso, ele poderia aumentar em até 55% a sua restituição, recebendo assim “pix recheado” da Receita Federal.

SAIBA TUDO SOBRE A PREVIDÊNCIA PRIVADA NESTE GUIA AQUI

Gratuito: acesse o Guia da Previdência Privada e conheça outras vantagens do plano PGBL

Pensando em facilitar o entendimento dos investidores sobre o investimento em previdência privada, o analista Bruno Mérola e sua equipe decidiram criar o Guia da Previdência Privada.

Neste guia, o investidor vai encontrar tudo o que precisa saber para investir nesse ativo e ter 12% da sua renda isenta de pagar IR em 2024.

Além disso, dentro do guia o analista também traz assuntos, como:

- Outras vantagens de ter um plano de previdência;

- Planilha financeira para calcular quanto você precisa investir;

- Recomendação de 4 fundos de previdência privada que valem o seu dinheiro.

A boa notícia para você que ficou interessado no guia é que a Empiricus Research– maior casa de análise financeira independente do Brasil– está oferecendo como cortesia o acesso totalmente gratuito ao Guia da Previdência Privada.

Para acessar o guia completo é muito simples, basta clicar no link abaixo e se cadastrar. Assim que completar seu cadastro você receberá um pdf no seu email com o guia.

Lembrando: você não gasta um real sequer para obter essas informações, mas elas podem ser valiosas e te ajudar a pagar menos imposto em 2024. Então, aproveite!