Eletrobras (ELET3) decepciona e cai 15% na B3 um ano depois da privatização; o que deu errado e o que fazer com as ações agora?

Lula, penduricalhos da privatização e até o excesso de chuvas atrapalharam o “conto de fadas” da Eletrobras desde que o governo deixou o controle da companhia

Nos contos de fadas, é comum que mudanças radicais e instantâneas ocorram com a chegada de um beijo de amor, um sapatinho de cristal ou um inesperado pote de ouro. As coisas no mundo real são mais complexas, mas, aos olhos do mercado financeiro, existe sim um passe de mágica que pode transformar uma abóbora em carruagem — a privatização.

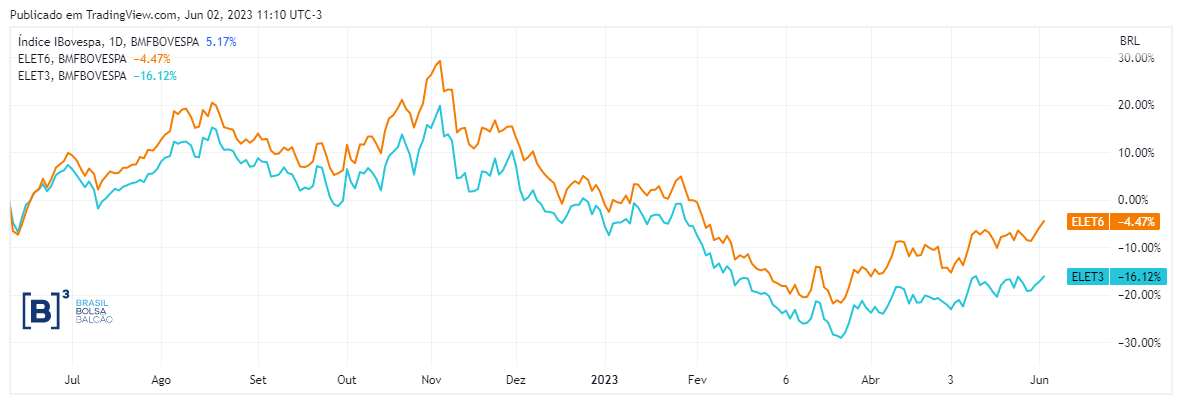

A última empresa a receber a benção da fada madrinha e entusiasmar o mercado com a sua transformação de companhia estatal em uma corporation (sem um bloco acionário controlador) foi a Eletrobras (ELET3;ELET6). Mas, às vésperas do primeiro aniversário da operação, a mágica parece estar se desfazendo no ar — e os papéis acumulam uma queda da ordem 15% desde então.

Foram anos de estudo e discussão até que a companhia enfim realizasse a oferta que tirou o controle acionário das mãos da União, em junho do ano passado. Na época, a maior parte dos gestores e bancos de investimentos consultados pelo Seu Dinheiro apontavam um preço-alvo de pelo menos R$ 60 levando em consideração apenas a possibilidade de privatização — uma valorização de, no mínimo, 50% em relação às cotações da época.

A realidade da tela de cotações, porém, mostra as ações ELET3 — aquelas que a Eletrobras emitiu na oferta que reduziu a participação da União para menos de 50% — negociadas a R$ 35,60 no fechamento da última quinta-feira na B3.

Muita coisa mudou desde que o então ministro da Economia Paulo Guedes e o ex-presidente Jair Bolsonaro soaram as badaladas dos sinos da B3. E quem esperava que a mágica da privatização acontecesse da noite para o dia acabou se decepcionando.

Um ano se passou e, ao contrário do que até mesmo as estimativas mais conservadoras indicavam, os papéis da Eletrobras não decolaram. Na realidade, hoje elas são negociadas abaixo dos R$ 42 pagos por aqueles que decidiram aportar dinheiro na privatização e estão bem longe dos mais de R$ 52 registrados em sua máxima histórica, poucos meses após a oferta oficial na B3.

Leia Também

A oferta foi considerada um sucesso, com elevado apetite de grandes fundos, investidores qualificados e pessoas físicas. A facilitação do aporte, com o uso do FGTS, também levou 370 mil trabalhadores a colocarem cerca de R$ 6 bilhões na oferta e se transformarem em sócios da maior empresa do setor elétrico da América Latina.

Os problemas começaram depois e, um ano após a conclusão da capitalização, as coisas parecem longe dos cenários otimistas traçados ainda em 2021, quando o projeto foi aprovado no Congresso.

Afinal, o mercado errou ao projetar os ganhos pós-privatização? Bom, esse não parece ser o caso. Segundo os especialistas, apenas um ano é uma janela muito curta para um diagnóstico preciso — mas não há como negar que os ruídos vindos de Brasília atrapalharam.

Para entender melhor o que ocorreu com as ações da Eletrobras e o que pode se esperar dos papéis, o Seu Dinheiro conversou com Fábio Coelho, presidente-executivo da Associação de Investidores de Mercado de Capitais (AMEC); Rafael Passos, sócio-analista da Ajax Capital, Felipe Moura, sócio e analista da Finacap Investimentos, e Ruy Hungria, analista de ações da Empiricus Research.

VEJA TAMBÉM — Socorro, Dinheirista! Inter saiu da Bolsa Brasileira e eu perdi 50% do meu patrimônio: e agora? Veja detalhes do caso real abaixo:

O que aconteceu com a Eletrobras (ELET3;ELET6)?

Para Rafael Passos, sócio-analista da Ajax Capital, Brasília é o principal vilão do desempenho dos papéis. "É a possibilidade de influência política em cima das direções da empresa batendo de novo nas ações".

Sim, a Eletrobras não é mais uma empresa de gestão estatal. Mas, desde as eleições, vive sob pressão do novo governo de Luiz Inácio Lula da Silva, com grandes críticas ao processo de privatização.

O mau desempenho das ações se intensificou após a vitória do candidato petista nas urnas, em novembro, por mais que o consenso do mercado seja o de que reverter o processo de capitalização é praticamente impossível e custaria muito caro ao governo — não só em recursos do Tesouro, mas também em capital político.

A União, no entanto, elevou o tom no início de maio, quando a Advocacia-Geral da União (AGU) pediu oficialmente para o Supremo Tribunal Federal (STF) analisar o dispositivo que limita o poder de voto do governo em apenas 10% — contra os mais de 40% do capital estatal.

Na petição, a AGU argumentou que a regra atual é uma “grave lesão ao interesse público”, gerando ônus para a União e violando o “direito de propriedade do ente federativo, ‘aos princípios da razoabilidade, da proporcionalidade, e de diversos mandamentos constitucionais que regem a atuação da Administração Pública’”.

Ou seja: por mais que não exista planos de retomar o controle majoritário do capital, a mudança na regra aumentaria o poder da União na tomada de decisões e elevaria a influência estatal na diretoria e alto escalão da empresa.

Por mais que o mercado siga confiante na impossibilidade de se reverter a privatização — principalmente após as seguidas derrotas do governo no Congresso —, o movimento gerou muito mal estar e grande preocupação entre os investidores.

Para Fábio Coelho, presidente da AMEC, os papéis hoje refletem uma quebra de credibilidade entre a Eletrobras e o mercado — um elemento determinante para a avaliação de risco das empresas —, criando um ambiente de grande incerteza jurídica, com uma mensagem de que “qualquer contrato firmado e amplamente negociado com a União pode ser desfeito unilateralmente”.

“A atitude causou verdadeira surpresa justamente por desconsiderar todo o extenso processo legislativo e de governança envolvido na privatização. Descumprir acordos e um contrato que contou com a participação das mais altas instâncias jurídicas, legislativas e de controle do país, significa descredibilizar também as instituições nacionais”, afirma o executivo.

Mesmo em meio ao aumento da pressão política, Passos não acredita que os problemas atuais sejam uma espécie de herança maldita, uma vez que, da forma como foi aprovado, o projeto trazia uma segurança sobre a operação futura da companhia — e deve ser replicado em outros modelos de privatização prometidos para os próximos anos, como o da Sabesp.

- O mercado está otimista para o segundo semestre – e você pode ser um dos investidores a lucrarem MUITO com a possível alta das ações. DESCUBRA AQUI O PLANO para ter a chance de ganhar até R$ 500 mil em 36 meses investindo nos papéis certos agora.

Não é só o “efeito Lula”

As questões políticas ganham as manchetes com frequência, mas não são os únicos elementos por trás da pressão sentida pelos papéis: o balanço da companhia vem sendo pressionado por alguns custos extraordinários de operações obrigatórias para o processo de privatização e por ventos desfavoráveis no mercado de energia.

Uma das grandes esperanças com a saída do controle estatal na companhia era o fim do regime de cotas, que nasceu de uma tentativa do governo Dilma Rousseff de segurar o valor da tarifa de energia.

A criação da MP 579, em 2013, obrigou a Eletrobras a travar o valor máximo que poderia ser cobrado dos consumidores, o que prejudicou a capacidade financeira da companhia, iniciando um intenso processo de queima de caixa.

Na maior parte dos cálculos pré-privatização, o fim do regime de cotas sempre era citado como a principal fonte de esperança para a melhora do caixa da empresa, mas não é bem isso que tem acontecido.

O problema não está na descotização, mas sim em uma espécie de “falta de sorte da empresa”. Se por anos as seguidas crises hídricas levaram a Eletrobras a vender sua energia por um preço menor do que o praticado no mercado, hoje o jogo virou e a alta disponibilidade hídrica reduziu o valor das tarifas — não dando margem para a tão esperada injeção no caixa.

A herança da privatização

A volta de Wilson Ferreira Junior para o controle da companhia também veio carregada de altas expectativas para o processo de reestruturação da Eletrobras. No passado, Ferreira Junior foi responsável por colocar a empresa de volta nos trilhos e abrir o caminho para a privatização.

As mudanças, no entanto, não aconteceram da água para o vinho. As obrigações acessórias do projeto de privatização pesam sobre os balanços recentes da companhia.

Para Felipe Moura, da Finacap, é preciso ter calma para ver o retorno dos papéis, uma vez que o período de um ano é muito curto para uma transformação completa de uma companhia do tamanho da Eletrobras. "As perspectivas para a empresa são excelentes. Acreditamos que ela está sendo negociada abaixo do seu valor justo, mas você tem que ter um horizonte de longuíssimo prazo”.

Atualmente, a companhia busca enxugar o seu quadro de funcionários, realizar reorganizações societárias com subsidiárias e encontrar uma resolução para os empréstimos compulsórios feitos na década de 1960 e que, hoje, se transformaram em pedidos bilionários de ressarcimento por parte dos consumidores industriais.

Embora os números pressionem a Eletrobras, os analistas apontam que se trata de uma dor necessária. Ou seja: os altos custos de hoje serão a economia do amanhã.

Olhando para os preços atuais dos papéis, Ruy Hungria, da Empiricus, acredita que o mercado precificou uma mudança drástica na companhia e agora se decepciona com os poucos avanços conquistados.

“Talvez o mercado não estivesse tão ciente da complexidade que é você pegar uma estatal que tem uma série de problemas e tentar resolvê-los. Eles estão sim sendo resolvidos, mas em uma velocidade menor do que o mercado esperava”, explica.

Para Hungria, no médio e longo prazo, a companhia tem grandes chances de se tornar uma boa pagadora de dividendos — seguindo os passos das demais empresas do setor.

Segundo o consenso de mercado calculado pela Bloomberg, o rendimento dos dividendos com relação ao preço das ações (dividend yield) deve ser de 3,8% em 2023, 6% em 2024 e 10% em 2025. "Mostra o potencial de geração de fluxo de caixa para o acionista à medida que essas melhorias operacionais vão acontecer nos próximos anos. Não vai ser da noite para o dia, mas elas existem”, aponta o analista da Empiricus.

O Santander é outro que acredita no potencial da companhia em pagar bons proventos. Os papéis de ELET6 fazem parte da carteira de dividendos do banco e são uma das ações preferidas dentre as elétricas listadas na bolsa. Os analistas do banco também estão no grupo daqueles que acreditam que as mudanças não serão imediatas e o potencial está no médio e longo prazo.

Em um relatório recente, eles afirmaram que a Eletrobras se tornará a empresa com geração de fluxo de caixa mais atraente no setor de energia elétrica, com um rendimento médio de FCFE (free cash flow to equity) de 13,2% entre 2023-25, superior ao rendimento médio de 8,4% para o restante do setor.

Vale a pena comprar Eletrobras?

Não dá para negar que o mercado está decepcionado com o ritmo de evolução do processo de reestruturação e incomodado com os ruídos políticos que, vira e mexe, atingem a companhia — ainda que uma reversão do processo de privatização seja lido como praticamente improvável.

Nem todo mundo está disposto a enfrentar as incertezas, principalmente após o desempenho negativo no primeiro ano como empresa privatizada, mas a maior parte dos analistas ainda vê as ações da elétrica como uma boa oportunidade dentro de uma estratégia de longo e médio prazo.

De olho nos dividendos, a Empiricus Research tem uma indicação de compra para os papéis. Embora não tenha uma estimativa oficial, o analista Ruy Hungria aponta que um preço de tela na faixa dos R$ 60 “não seria nenhum absurdo”.

Já o Santander aponta um preço-alvo de R$ 59,49 ao fim de 2023 para a Eletrobras, colocando a empresa como uma das top picks do setor elétrico. O valor se justifica pelo otimismo dos analistas com a redução de custos em mais de 50% em suas subsidiárias e a estrutura de holding mais simplificada, ainda que os preços de energia sigam em patamares mais conservadores.

De acordo com a plataforma Trademap, todas as recomendações coletadas para ELET3 (8) e ELET6 (4) são de compra, com um preço-alvo que varia de um potencial de alta de 25% a quase 100% — indo de R$ 45 a R$ 71.

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Como declarar ações no imposto de renda 2025

Declarar ações no imposto de renda não é trivial, e não é na hora de declarar que você deve recolher o imposto sobre o investimento. Felizmente a pessoa física conta com um limite de isenção. Saiba todos os detalhes sobre como declarar a posse, compra, venda, lucros e prejuízos com ações no IR 2025

Por que o Mercado Livre (MELI34) vai investir R$ 34 bilhões no Brasil em 2025? Aporte só não é maior que o de Petrobras (PETR4) e Vale (VALE3)

Com o valor anunciado pela varejista online, seria possível comprar quatro vezes Magalu, Americanas e Casas Bahia juntos; conversamos com o vice-presidente e líder do Meli no Brasil para entender o que a empresa quer fazer com essa bolada

Mercado Livre (MELI34) vai aniquilar a concorrência com investimento de R$ 34 bilhões no Brasil? O que será de Casas Bahia (BHIA3) e Magalu (MGLU3)?

Aposta bilionária deve ser usada para dobrar a logística no país e consolidar vantagem sobre concorrentes locais e globais. Como fica o setor de e-commerce como um todo?

As empresas não querem mais saber da bolsa? Puxada por debêntures, renda fixa domina o mercado com apetite por títulos isentos de IR

Com Selic elevada e incertezas no horizonte, emissões de ações vão de mal a pior, e companhias preferem captar recursos via dívida — no Brasil e no exterior; CRIs e CRAs, no entanto, veem emissões caírem

Depois de derreter mais de 90% na bolsa, Espaçolaser (ESPA3) diz que virada chegou e aposta em mudança de fornecedor em nova estratégia

Em seu primeiro Investor Day no cargo, o CFO e diretor de RI Fabio Itikawa reforça resultados do 4T24 como ponto de virada e divulga plano de troca de fornecedor para reduzir custos

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

Eletrobras (ELET3) convoca acionistas para aprovar acordo com governo federal e encerrar disputa

A União ingressou em 2023 com ação questionando dispositivo do estatuto da Eletrobras que limitou a 10% o poder de voto de qualquer acionista

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP