Fundos multimercado tiveram o melhor desempenho da indústria em 2022 – e o maior resgate

Cenário de aversão a risco provocou debandada de investidores da indústria de fundos, que teve resgate recorde em 2022

Quem achou que trocando os fundos de ações pelos de renda fixa no ano passado estaria fazendo bom negócio deve estar se lamentando ao olhar o desempenho dos multimercados.

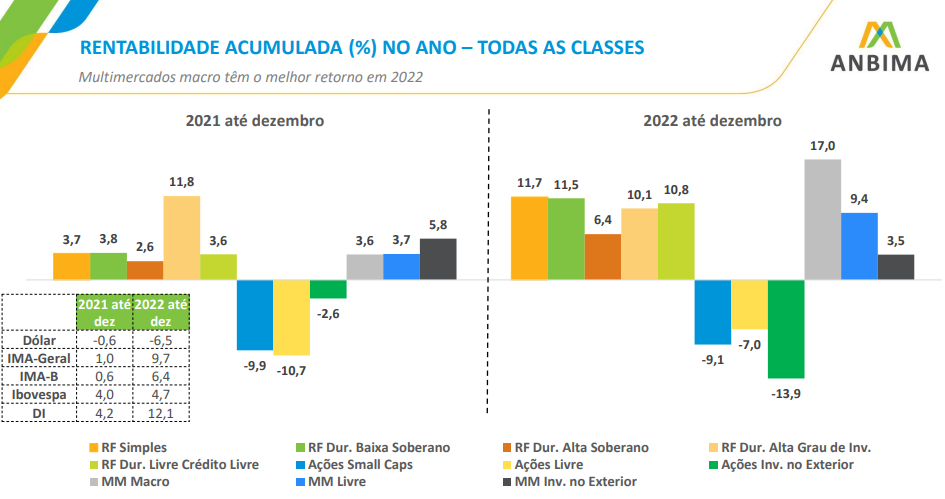

De acordo com dados consolidados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), os fundos multimercados macro tiveram o melhor desempenho da indústria em 2022.

Segundo a Anbima, a rentabilidade acumulada dos multimercados macro alcançou 17% no ano passado, desempenho acima dos principais indicadores de referência. Essa classe de fundos utiliza uma estratégia baseada em indicadores e cenários macroeconômicos, daí o nome.

Os multimercados livres, que não possuem obrigatoriamente o compromisso de concentração em nenhuma estratégia específica, não foram tão bem quanto seus pares, mas, ainda assim, acumularam ganhos de 9,4% em 2022.

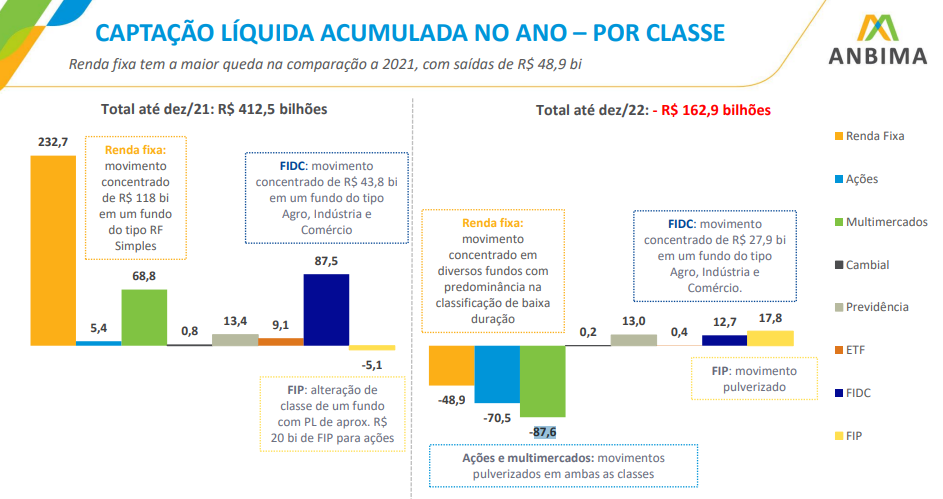

Porém, os dados mostram que os investidores não aproveitaram essa rentabilidade exuberante. Isto porque os fundos multimercados também foram os que sofreram maior resgate de toda a indústria de fundos no ano passado, com R$ 87,6 bilhões.

"Isto mostra a aversão a risco que os investidores têm tido nos últimos meses, muito em função do período pré-eleitoral, e lá fora também, com discussões de inflação e guerra", afirmou Pedro Rudge, vice-presidente da Anbima.

Leia Também

No total, a indústria de fundos teve o pior resultado de captação líquida da série histórica iniciada em 2002, com R$ 162,9 bilhões em resgates. Veja os detalhes no gráfico:

Onde investir em 2023:

- Renda fixa é novamente o grande destaque do ano; veja as melhores oportunidades

- Após ano difícil para o bitcoin (BTC), analistas enxergam oportunidades em DeFis e outras criptomoedas ‘não convencionais’

- Na bolsa, ações de empresas resilientes e com forte potencial de longo prazo são as indicações para o ano

- CDI vira refúgio para se proteger de Lula ‘messiânico’, diz Fábio Kanczuk, ex-diretor do BC

Fundos de ações também tiveram fuga

Em meio a este cenário de busca por segurança, os fundos de ações também sofreram com resgate da ordem de R$ 70,5 bilhões. Mas, diferente do que aconteceu nos multimercados, essa classe teve a pior rentabilidade da indústria.

O destaque negativo ficou com os fundos que investem em ações estrangeiras, que tiveram queda de 13,9% no ano passado. Logo atrás, vieram os fundos de ações small caps, com -9,1%, e os fundos de ações livre, que recuaram 7%. Vale lembrar que o Índice Bovespa fechou o ano em alta de 4,7%.

Veja no gráfico a rentabilidade acumulada em 2021 e em 2022:

Para onde foi o dinheiro?

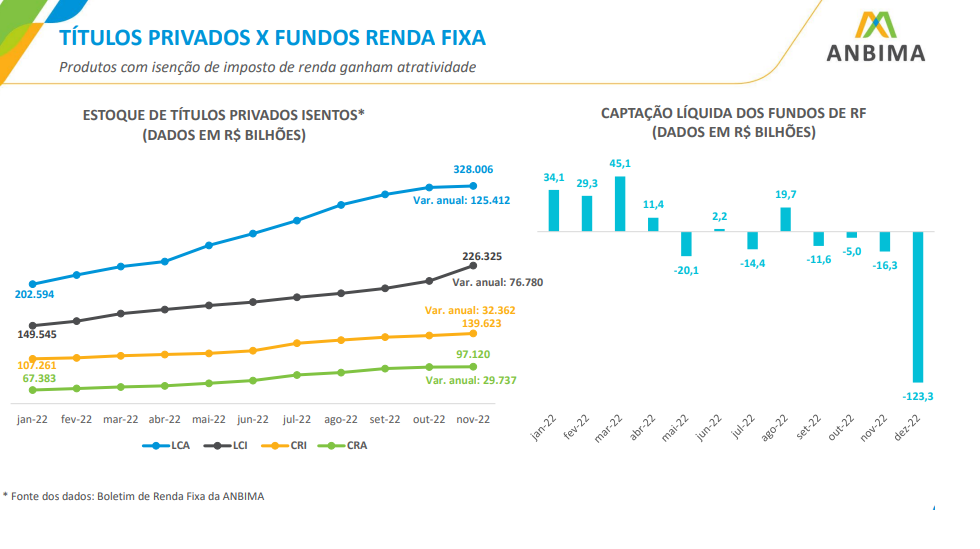

Com tantos resgates na indústria de fundos de investimento, inclusive nos fundos de renda fixa, vem o questionamento: para onde foi o dinheiro?

O vice-presidente da Anbima afirma que é difícil "carimbar" a grana, mas os dados mostram que parte dele está indo para títulos de renda fixa isentos de imposto, como CRIs, CRAs, LCIs e LCAs.

"O investidor tem um tratamento fiscal melhor quando compra títulos diretamente quando se compara com um fundo de renda fixa", afirmou Rudge.

Abaixo, uma comparação entre o estoque de títulos privados isentos versus a captação líquida dos fundos de renda fixa ao longo de 2022.

O que esperar da indústria de fundos em 2023

Se em 2022 a indústria de fundos sofreu, o que esperar do ano que se inicia sob um governo com novas diretrizes econômicas?

Rudge afirma que, no momento, é difícil ter clareza sobre a continuidade ou não do movimento de resgates. Mas ele afirma que as condições para que haja uma virada passam por um "arrefecimento dos ânimos" e uma maior previsibilidade sobre qual será o arcabouço fiscal do novo governo.

De acordo com o vice-presidente da Anbima, o aumento dos gastos do novo governo, aprovado ainda na transição, gerou muita incerteza em relação aos rumos da inflação e dos juros, condições essenciais para fomentar a captação da indústria de fundos.

"Seria muito importante para o governo entender a importância de ter equilíbrio nas contas para que os investidores saibam que é um governo fiscalmente responsável, preocupado em manter a inflação e os juros baixos", afirmou Rudge.

A expectativa de Rudge é que, com o fim da transição e os ministros empossados, haja melhora na sinalização sobre o que o novo governo pretende.

Sem exceções: Ibovespa reage à guerra comercial de Trump em dia de dados de inflação no Brasil e nos EUA

Analistas projetam aceleração do IPCA no Brasil e desaceleração da inflação ao consumidor norte-americano em fevereiro

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

É o fim da “era de ouro” da renda fixa? Investidores sacam quase R$ 10 bilhões de fundos em fevereiro — mas outra classe teve performance ainda pior, diz Anbima

Apesar da performance negativa no mês passado, os fundos de renda fixa ainda mantêm captação líquida positiva de R$ 32,2 bilhões no primeiro bimestre de 2025

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

Entre a crise e a oportunidade: Prejuízo trimestral e queda no lucro anual da Petrobras pesam sobre o Ibovespa

Além do balanço da Petrobras, os investidores reagem hoje à revisão do PIB dos EUA e à taxa de desemprego no Brasil

A culpa é da Selic: seca de IPOs na B3 deve persistir em 2025, diz Anbima

Enquanto o mercado brasileiro segue sem nenhuma sinalização de retomada dos IPOs, algumas empresas locais devem tentar a sorte lá fora

Procuramos independência: Ibovespa tenta se recuperar de queda em dia de IPCA-15, balanços e Haddad

IRB e Vivo divulgam resultados por aqui; lá fora, investidores concentram o foco no balanço da Nvidia

Anbima coloca ESG ‘na régua’ e anuncia regras para títulos de renda fixa sustentáveis

Instituições emissoras precisarão seguir uma série de padrões, incluindo um reporte periódico para os investidores; normas passam a valer no dia 24 de março

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

Banco de investimentos antecipa pagamento de precatórios para até 5 dias úteis; veja como sair da fila de espera

Enquanto a fila de espera dos precatórios já registrou atraso de até 30 anos, um banco de investimentos pode antecipar o pagamento para até 5 dias úteis; veja como

Duas faces de uma mesma moeda: Ibovespa monitora Galípolo para manter recuperação em dia sem Trump

Mercados financeiros chegam à última sessão da semana mostrando algum alívio em relação à guerra comercial norte-americana

6 em cada 10 reais dos brasileiros foi investido em renda fixa em 2024 — e 2025 deve repetir o mesmo feito, diz Anbima

Brasileiros investiram 12,6% mais no ano passado e a renda fixa é a ‘queridinha’ na hora de fazer a alocação, segundo dados da associação

A queda da Nvidia: por que empresas fantásticas nem sempre são os melhores investimentos

Por mais maravilhosa que seja uma empresa — é o caso da Nvidia —, e por mais que você acredite no potencial de longo prazo dela, pagar caro demais reduz drasticamente as chances de você ter um bom retorno

Onde investir R$ 10 mil? Simulador de investimentos indica as melhores oportunidades de acordo com o seu perfil

Seja você conservador, moderado ou arrojado, saiba onde investir com a ajuda do simulador de investimentos da EQI Research

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP