Os dividendos da Petrobras (PETR4) vão cair. Ainda vale a pena investir nas ações da estatal?

O grande medo do mercado é que o governo invista tanto em outros segmentos que o payout caia para o mínimo exigido por lei (25%), o que na minha visão é um cenário pessimista demais

“Tudo indica que os dividendos do segundo trimestre já ocorram sob a nova política. Já devem ocorrer com base na nova regra”.

Essas foram as palavras de Sergio Caetano Leite, o diretor financeiro da Petrobras, em entrevista nesta semana.

Isso, meus amigos, infelizmente deve significar queda nos dividendos distribuídos pela petroleira. Depois de anos pagando quantias absurdas aos seus acionistas, a Petrobras deve começar a reduzir o montante distribuído a partir da divulgação de resultados do segundo trimestre de 2023.

E agora? Será que ainda é uma boa investir em PETR4?

- Está preparado para os próximos 6 meses do ano? Os repórteres do Seu Dinheiro entrevistaram dezenas de profissionais do mercado financeiro para saber quais são os investimentos mais indicados para o 2º semestre. Veja AQUI o que eles falaram.

A (ex?) campeã dos dividendos

Os últimos anos da Petrobras foram ótimos para os acionistas. A companhia decidiu se desfazer de ativos pouco rentáveis e passou a focar mais no segmento de Exploração e Produção (E&P) de petróleo.

Ou seja, ela não só gerava caixa vendendo ativos ruins como a sua operação surfou os melhores preços da commodity dos últimos anos. O resultado dessa combinação foi uma geração de caixa absurda que proporcionou o pagamento de generosos dividendos.

Leia Também

A Petrobras foi, com muita folga, a maior pagadora de dividendos da Bolsa brasileira nos últimos 12 meses. Foram mais de R$ 200 bilhões distribuídos para os acionistas, o que inclusive explica boa parte da alta de 67% da ação no período.

| Ticker | Nome | Dividendos pagos em R$ bilhões * |

| PETR4 | Petrobras | 216,63 |

| VALE3 | Vale | 25,76 |

| BBSA3 | Banco do Brasil | 14,21 |

| ABEV3 | Ambev | 12,26 |

| BBDC4 | Bradesco | 8,9 |

| ITUB4 | Itaú | 6,55 |

| SANB11 | Santander | 6,14 |

| GGBR4 | Gerdau | 5,88 |

| BBSE3 | BB Seguridade | 5,82 |

Fonte: Bloomberg

Infelizmente, as coisas devem mudar a partir de agora. Para começar, a queda da cotação do petróleo no mercado internacional atrapalha um pouco a receita e a margem da companhia. Inclusive, o consenso espera uma queda de 40% no Ebitda e de 50% no lucro no segundo trimestre deste ano.

Como você deve saber, lucros menores também significam menos dividendos para distribuir, o que já não seria tão bom para os acionistas. Mas os problemas vão além.

A nova (velha) política

Depois de um período vendendo ativos ruins e investindo praticamente tudo o que podia no pré-sal, a nova gestão deve fazer com que a Petrobras retome velhos hábitos que acabaram atrapalhando a companhia na década passada.

O discurso pode até ser bonito e conquistar votos, mas a verdade é que, para os acionistas, não faz muito sentido que a Petrobras invista em ativos de geração eólica, fertilizantes, petroquímicos etc..

Primeiro porque ela não tem nenhum diferencial competitivo nesses segmentos e provavelmente teria retornos melhores investindo o dinheiro em Tesouro Selic.

Segundo porque ela possui alguns dos melhores ativos de E&P do mundo, de onde consegue extrair muito petróleo com custos baixos e retornos muito atrativos.

Mas quem decide a estratégia de investimento não somos nós, e como o avanço da Petrobras nessas novas frentes vai demandar maiores investimentos, isso implicará em menos dividendos para os acionistas.

Mas os dividendos não vão morrer

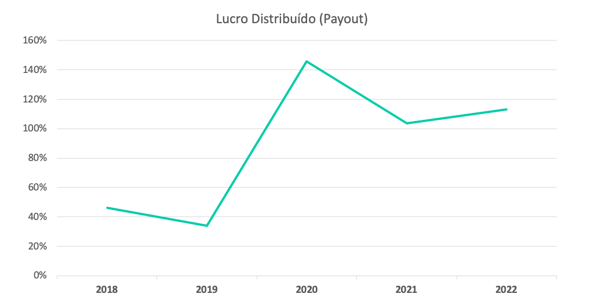

Nos últimos anos, a geração de caixa da Petrobras foi tão absurda que os dividendos superaram o lucro líquido (ou seja, o payout foi maior do que 100%).

Ou seja, se você parar para analisar friamente, mesmo reduzindo os dividendos, a Petrobras ainda tem potencial para continuar a ser uma das melhores pagadoras de dividendos da Bolsa. A questão é tentar entender em quanto esses dividendos serão reduzidos.

O grande medo do mercado é que o governo invista tanto em outros segmentos que o payout caia para o mínimo exigido por lei (25%), o que na minha visão é um cenário pessimista demais.

Primeiro, por conta da necessidade que o próprio governo tem de receber dividendos devido aos seus problemas fiscais. Além disso, é difícil imaginar que a companhia consiga alocar tanto dinheiro em outros setores – estamos falando de um fluxo de caixa livre de mais de R$ 120 bilhões só em 2023, haja criatividade.

Depois de pagar mais de R$ 200 bilhões em dividendos em 2022, a expectativa é que esse número caia para mais próximo de R$ 100 bilhões em 2023, por conta dos fatores mencionados.

Mesmo assim, ainda estamos falando de um dividend yield de mais de 20%, um dos melhores da bolsa brasileira. Ou seja, ainda que os dividendos caiam na comparação com os anos anteriores, a Petrobras ainda tem potencial de ser uma ótima pagadora de proventos.

Por isso, PETR4 segue na série Vacas Leiteiras, e ainda faz sentido para o investidor com foco em dividendos e com uma carteira devidamente diversificada.

Se quiser conferir outras ótimas pagadoras de dividendos, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

JBS (JBSS3) pode subir 40% na bolsa, na visão de Santander e BofA; bancos elevam preço-alvo para ação

Companhia surpreendeu o mercado com balanço positivo e alegrou acionistas com anúncio de dividendos bilionários e possível dupla listagem em NY

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Azzas cortadas? O que está por trás da disputa que pode separar o maior grupo de moda da América Latina

Apesar da desconfiança sobre o entrosamento entre os líderes, ninguém apostava num conflito sem solução para a Azzas 2154, dona de marcas como Hering e Arezzo

Não é só o short squeeze: Casas Bahia (BHIA3) triplica de valor em 2025. Veja três motivos que impulsionam as ações hoje

Além do movimento técnico, um aumento da pressão compradora na bolsa e o alívio no cenário macroeconômico ajudam a performance da varejista hoje; entenda o movimento

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP