Inflação nos Estados Unidos: Qual vai ser o próximo passo do Fed sobre a taxa de juros? Veja o que esperar da decisão do BC norte-americano

Uma nova Super-Quarta dos BCs mundiais se aproxima, com a decisão do Federal Reserve sobre a taxa de juros no radar dos investidores

*Por José Faria Júnior

A inflação nos Estados Unidos segue caindo e finalmente observamos queda mais expressiva nos custo de moradia (shelter).

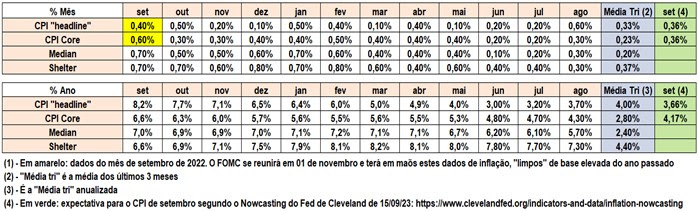

Em 13 de setembro foi divulgado o CPI de agosto e a tabela abaixo mostra a variação mensal e anual do CPI “headline” (inflação “cheia”), do CPI Core (que exclui alimentos e combustível), do CPI Median (mediana) e da inflação da moradia (shelter):

Observe que o núcleo da inflação quando se considera a média dos últimos três meses se aproxima do objetivo do Fed de 2% ao ano.

Além disso, note que a perspectiva para a inflação do mês de setembro (em verde) está abaixo da inflação observada no mês de setembro do ano passado (em amarelo), fato que sugere redução dos índices acumulados dos últimos 12 meses e praticamente manutenção da média trimestral.

Petróleo: novo vilão?

O petróleo entrou em tendência de alta de longo prazo segundo o modelo da Wagner Investimentos na semana passada, conforme o gráfico abaixo.

Leia Também

Não acredito em muita pressão na inflação, mesmo com expectativa de WTI perto de $100 e explico: (1) este é o preço médio aproximado observado há um ano e (2) os preços de bens e serviços relacionados a energia na inflação equivalem a 7% e sem eletricidade apenas 4,5%.

Além disso, observando o passado como guia, o preço do petróleo subiu quase 10 vezes entre 1998 e 2008 e a inflação americana ficou muito próxima da meta do Fed no período. Em todo caso, petróleo mais caro ajudará manter a inflação mais resistente (tecnicamente -> sticky).

Reunião do Comitê de Política Monetária do Fed (FOMC) do dia 20 de setembro

Nesta quarta-feira teremos reunião do FOMC e não há chance dos juros subirem agora e, por isso, acreditamos que o mais importante será a divulgação das novas projeções dos membros do Fed, com destaque para o gráfico de pontos (Dot Plot), que indica a intenção dos mesmos com relação à taxa de juros.

Atenção: as projeções têm a participação dos 18 membros do Fed, o FOMC conta com apenas 11 membros devido a rotação das regionais.

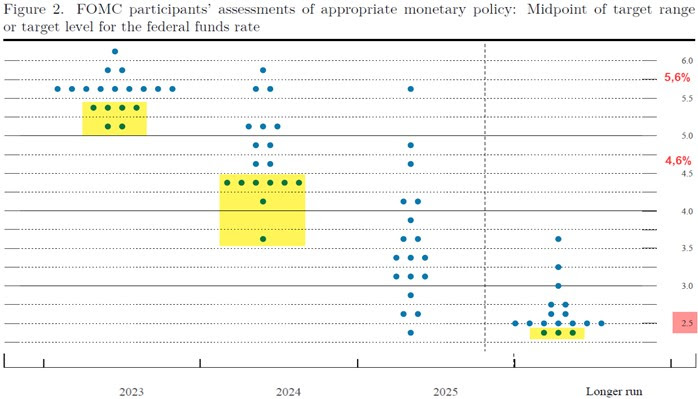

Abaixo o gráfico de pontos mais recente, divulgado na reunião de junho. Lembro que este é atualizado a cada duas reuniões e os atuais discursos são mais favoráveis a nova alta de juros.

1. Projeção sobre a taxa de juros para 2023

Será mantida com juros a 5,6%, ou seja, mais uma alta. Segundo a curva de juros futura publicada pela CME, há 33% de chance dos juros terminarem o ano sem sofrerem nova alta.

A questão é: 6 membros do Fed votaram em junho para os juros não subirem do patamar atual e se a totalidade ou grande parte destes 6 membros mudarem de ideia, qual o impacto no mercado?

2. Projeção sobre a taxa de juros para 2024

Indica 4 quedas de 25 bps nos juros. Pela curva de juros futura da CME, os juros irão terminar o ano que vem no nível previsto pelo Dot Plot.

A questão é: 8 membros do Fed projetam juros abaixo de 4,6% e se a mediana subir para 4,85%, indicando uma queda a menos do que o projetado pelo mercado? Qual será a reação?

3. Projeção sobre a taxa de juros para o longo prazo

Há anos que não há alteração nesta taxa de 2,5% e cresce o temor de que a mesma pode subir nesta reunião.

Este é o resumo do que mais observaria nesta reunião:

Aumento na projeção dos juros deve fortalecer o dólar e os juros das Treasuries, trazendo impactos negativos, ao menos no primeiro momento, para os ativos de risco.

No caso do Dollar Index, o mesmo fechou no dia 15 de setembro marcando a 9ª alta semanal seguida, evento apenas observado mais 5 vezes desde maio de 1972, quando este contrato passou a existir e ser negociado na bolsa CME em resposta ao “Nixon Shock”, evento que culminou com o fim da conversibilidade do dólar em ouro.

Ou seja, em mais de 2.600 semanas, o DXY fechou apenas 6 vezes com 9 ou mais semanas seguidas em alta.

PIB do 3º trimestre: escolha um número entre 2,27% e 4,90% e provavelmente acertará!

A impressão dos dados recentes do emprego (Payroll) e da inflação (CPI) é que o Fed terá sucesso em reduzir a inflação sem provocar uma recessão, cenário conhecido por “soft landing” (ou “pouso suave” da economia).

A princípio, mais uma alta de juros não deveria alterar muito esta expectativa, isto porque seria a última alta, ou como o mercado está dizendo, a última milha do ciclo de alta dos juros (em analogia ao termo da entrega porta a porta em logística).

A discussão do soft landing está “quente”, ainda mais quando modelos preditivos de recessão indicam que não escaparemos da mesma. Entre estes modelos se destaca o diferencial de juros entre as Treasuries de 10 anos e 3 meses e segundo o Fed de Nova York, há 61% de chances de termos em recessão nos próximos 12 meses.

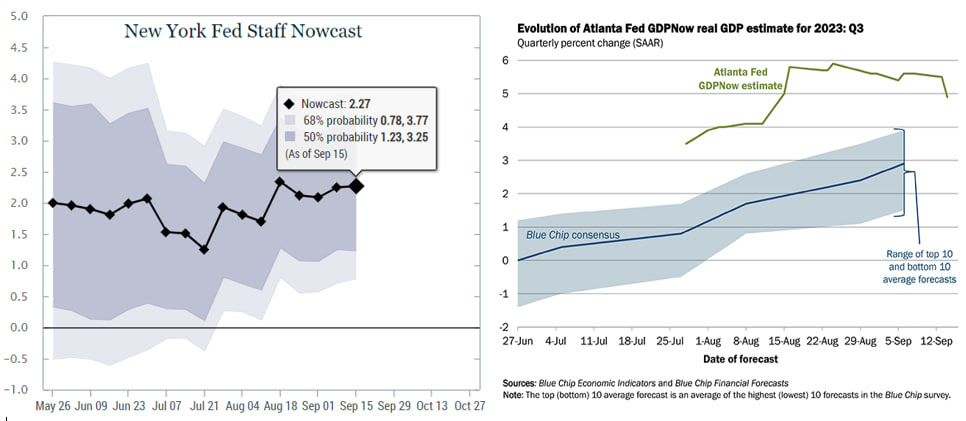

No momento, acompanhamos a projeção do PIB do 3º trimestre, que será divulgado no dia 26 de outubro, uma semana antes da reunião do FOMC de novembro.

A atual projeção do Fed é de PIB crescendo 1% este ano e a mesma deverá ser revista nesta semana, ou seja, teremos que analisar atentamente as novas projeções que o Fed divulgará dia 20 de setembro.

Porém, acompanhamos projeções dinâmicas e destacamos, pela ordem: 1) Fed de Atlanta; 2) média do mercado; e 3) Fed de Nova York (que voltou a fazer projeções após 2 anos). Abaixo o resumo:

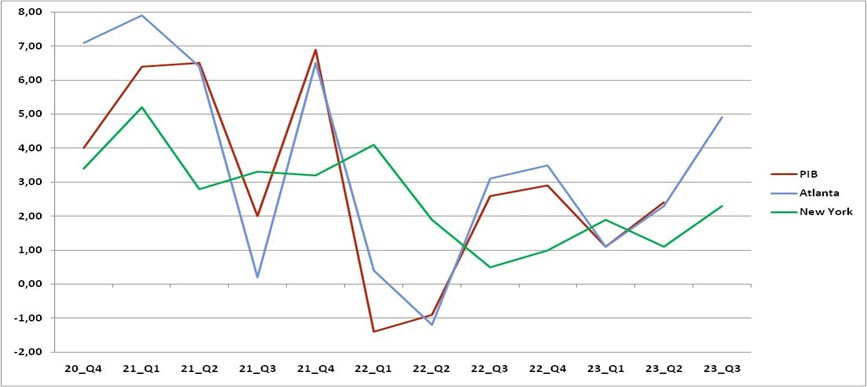

A pergunta que fica é qual a melhor projeção para acompanhar dos dois modelos do Fed: Atlanta ou NY? Pelos estudos que fizemos, Atlanta é muito mais assertivo, conforme o gráfico abaixo:

Se o PIB deste trimestre estiver mesmo rodando próximo de 5%, conforme Atlanta, acreditamos que o FOMC subirá os juros em novembro. Caso o PIB esteja rodando mais próximo de 2%, conforme NY, acreditamos que o FOMC poderá não subir os juros.

Além do PIB, teremos Payroll de setembro (dia 06 de outubro) e CPI de setembro (dia 12 de outubro) como dados fundamentais a serem analisados.

Importante comentar que Atlanta (4,9% atualmente) e NY (2,27% atualmente) rodam seus modelos com muita frequência, ao menos semanalmente, e, assim, daqui a 40 dias, as informações podem estar muito diferentes.

Conclusão sobre juros nos EUA

A inflação americana deve continuar caindo, mas ainda irá demorar um tempo até atingir o objetivo do Fed de núcleo (core) em 2%, e a criação de novas vagas de trabalho começa a convergir para um número mais próximo do normal, que seria a criação de 120.000 vagas de trabalho ao mês.

Caso o PIB siga crescendo, e para os próximos meses não acreditamos em PIB negativo, a economia poderá ter aterrissagem suave, algo muito raro em ser observado em um processo de alta de juros.

Neste caso, seria natural acreditarmos em mais uma alta de juros e manutenção da taxa até que o núcleo da inflação convirja para a meta de 2% ao ano, algo factível apenas em meados de 2024. Enfim, nos resta acompanhar atentamente os dados e projeções para tomarmos decisões.

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

O e-commerce das brasileiras começou a fraquejar? Mercado Livre ofusca rivais no 4T24, enquanto Americanas, Magazine Luiza e Casas Bahia apanham no digital

O setor de varejo doméstico divulgou resultados mistos no trimestre, com players brasileiros deixando a desejar quando o assunto são as vendas online

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

JBS (JBSS3) pode subir 40% na bolsa, na visão de Santander e BofA; bancos elevam preço-alvo para ação

Companhia surpreendeu o mercado com balanço positivo e alegrou acionistas com anúncio de dividendos bilionários e possível dupla listagem em NY

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Azzas cortadas? O que está por trás da disputa que pode separar o maior grupo de moda da América Latina

Apesar da desconfiança sobre o entrosamento entre os líderes, ninguém apostava num conflito sem solução para a Azzas 2154, dona de marcas como Hering e Arezzo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP