Os três fundos imobiliários mais recomendados para investir em julho, segundo 12 corretoras

Quem seguiu a recomendação e comprou cotas de um dos favoritos no mês passado capturou uma valorização de 4,2%, no período

Ao maior estilo conto de fadas, um vislumbre de início de queda dos juros fez com que os fundos imobiliários passassem de patinho feio a cisne dos investidores no final do primeiro semestre.

O IFIX, índice que reúne os principais representantes da classe na B3, disparou 4,6% no mês passado puxado pelos fundos de tijolo. A categoria investe em ativos reais como galpões, shoppings e escritórios e foi impulsionada pela perspectiva de corte da Selic já na próxima reunião do Banco Central.

Quem seguiu a recomendação das corretoras consultadas pelo Seu Dinheiro e comprou cotas do FII BTG Pactual Logística (BTLG11) — o favorito do mês passado — capturou uma valorização muito próxima a do índice, de 4,2%, no período.

Neste mês, os analistas seguem apostando no fundo de logística para quem quer ver a carteira “nadar de braçada” e buscar retorno tanto com a alta das cotas na B3 quanto com o pagamento de dividendos. O FII aparece entre os preferidos de três das 12 corretoras que enviaram o ‘top’ 3 ao SD.

Mas, mostrando que o otimismo dos especialistas com a classe é generalizada, o BTLG11 divide o lago dos cisnes com representantes de outras duas categorias: a de papel — que investe em títulos de crédito imobiliário — e a multiestratégia, que pode comprar desde cotas de outros FIIs a CRIs e imóveis.

Também com três indicações cada, Capitânia Securities II (CPTS11) e RBR Alpha Multiestratégia (RBRF11) completam o pódio de julho.

Leia Também

O CPTS11 é um fundo majoritariamente alocado em títulos atrelados ao IPCA, mas também possui uma parcela do portfólio em cotas de FIIs de logística e renda urbana.

Já o RRBR11 concentra a carteira no tijolo, principalmente via participação em fundos dos segmentos corporativo e de shoppings, e deixa uma parcela de 30% do portfólio para os ativos expostos a recebíveis imobiliários.

Confira abaixo todos os FIIs apontados pelas 12 corretoras consultadas pelo Seu Dinheiro:

Entendendo o FII do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são suas apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 fundos imobiliários, os analistas indicam os seus três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

- O bull market da bolsa brasileira vem aí? Para o vice-presidente da Empiricus Research, sim – e é possível multiplicar o seu patrimônio em até 5x nos próximos 36 meses se as ações certas forem compradas AGORA. [SAIBA QUAIS AQUI]

A lista de favoritos do mês traz fundos imobiliários para todos os gostos (e portfólios)

A perspectiva de queda nos juros é um bálsamo para as feridas acumuladas em toda a renda variável brasileira ao longo do ciclo de alta da taxa Selic.

Os fundos imobiliários não são exceção. Especialmente os de tijolo, que concentraram os segmentos mais penalizados pelo aperto monetário.

Se apenas a projeção de corte já foi suficiente para fazer as cotas caminharem bastante no último mês, a tendência é que os fundos dessa categoria capturem valorizações expressivas com a materialização do fato.

O RBR Alpha Multiestratégia (RBRF11), um dos favoritos das corretoras neste mês, está bem posicionado para esse cenário. Conforme destaca o Santander, uma das casas a recomendar o FII em julho, 70% de seu portfólio está no tijolo e deve render ganho de capital para a carteira.

O banco elogia ainda a gestão ativa da RBR Asset Managment, com uma estratégia bem definida. O time fez a troca de posições na carteira ao longo do último ano — em maio de 2022, a alocação era de 57% no tijolo e 43% no papel — já antevendo a virada no ambiente macro e preparando a carteira para capturar valorização.

A estratégia deve proporcionar retornos atrativos para os cotistas. De acordo com os cálculos do Santander, o dividend yield — indicador que mede o rendimento de um ativo a partir do pagamento de proventos — estimado para os próximos 12 meses está acima de 9,8%.

Além disso, as cotas do RBRF11 são negociadas com deságio de 2,9% ante valor patrimonial dos ativos que compõem o portfólio, ainda segundo a instituição. Ou seja, oferecem um desconto em relação ao que seria considerado o “valor justo” para os ativos.

Outro fundo diretamente exposto ao mercado imobiliário real é o BTG Pactual Logística (BTLG11). A melhora no ambiente de negócios já fez efeito sobre o FII, que vendeu dois imóveis no final do mês passado em uma transação milionária.

O BTLG11 receberá R$ 105 milhões pelos ativos BTLG Dutra e BTLG Ambev Santa Luiza, negociados com o Suno Log (SNLG11), outro fundo do segmento de logística. O FII prevê um lucro de cerca de R$ 0,92 por cota com o negócio, que será pago em três parcelas.

“Enxergamos o BTLG11 como um dos melhores nomes para estar posicionado no setor, visto sua capacidade de alocação e o potencial upside de ativos do portfólio”, afirma a Guide, que incluiu o ativo em seu ‘top 3’ de julho.

Apesar de não estarem no centro dos holofotes dos juros, os fundos do papel ainda devem fazer parte da carteira de quem busca proteção contra possíveis novas viradas macro e dividendos sólidos. E o Capitânia Securities II (CPTS11) foi o escolhido para representar a categoria neste mês.

A Genial Investimentos é uma das corretoras que indica o ativo e sua recomendação baseia-se no portfólio high grade — ou seja, com devedores com baixo risco de crédito —, o resultado acumulado para enfrentar os próximos meses e a gestão da Capitânia Investimentos.

“A gestão continua ativa em sua estratégia de fazer a reciclagem do portfólio para gerar ganho de capital ao investidor”, cita a corretora.

O FII adquiriu R$ 1 bilhão em CRIs no último mês a uma taxa média de IPCA + 6,3% que deve garantir dividendos altos mesmo com o arrefecimento da inflação. Por outro lado, foram vendidos R$ 919 milhões em CRIs com retorno mais baixo, mas que podem ser recomprados no futuro.

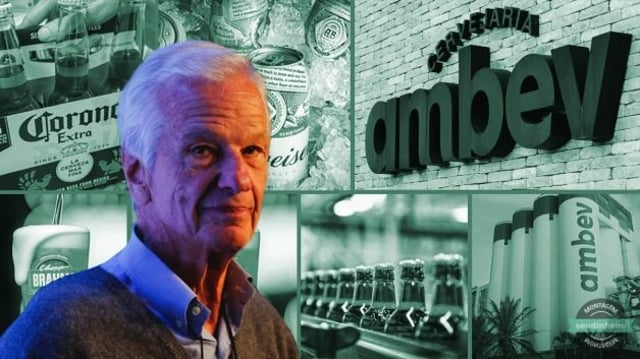

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

Prazo de validade: Ibovespa tenta acompanhar correção das bolsas internacionais, mas ainda há um Trump no meio do caminho

Bolsas recuperam-se parcialmente das perdas dos últimos dias, mas ameaça de Trump à China coloca em risco a continuidade desse movimento

Para ficar perto de Trump, Zuckerberg paga US$ 23 milhões por mansão em Washington — a terceira maior transação imobiliária história da capital americana

Localizada a menos de 4 km da Casa Branca, a residência permitirá ao dono da Meta uma maior proximidade com presidente norte-americano

CDBs do Banco Master pagam até 160% do CDI no mercado secundário após investidores desovarem papéis com desconto

Negócio do Master com BRB jogou luz nos problemas de liquidez do banco, o que levou os investidores a optarem por resgate antecipado, com descontos de até 20%; taxas no secundário tiram atratividade dos novos títulos emitidos pelo banco, a taxas mais baixas

FII PVBI11 cai mais de 2% na bolsa hoje após bancão chinês encerrar contrato de locação

Inicialmente, o contrato não aplicava multa ao inquilino, um dos quatro maiores bancos da China que operam no Brasil, mas o PVBI11 e a instituição chegaram a um acordo

Como declarar aluguéis pagos e recebidos no imposto de renda 2025

Se você mora de aluguel ou investe em imóveis para renda, não se esqueça de informar os valores pagos ou recebidos pelo imóvel na sua declaração de IR 2025. Confira o passo a passo para declarar aluguéis no imposto de renda

Os gigantes estão de volta: XP Malls (XPML11) divide o pódio com FII logístico entre os fundos imobiliários preferidos dos analistas para abril

Dois fundos imobiliários ocupam o primeiro lugar no ranking de recomendações para abril. Os FIIs favoritos entre os analistas ainda estão sendo negociados com desconto

‘Ninguém pendura CDB na parede’: obras de arte ganham força como investimento; como colecionar?

Obras de arte são cada vez mais visadas como forma de diversificação do portfólio de investimentos; leiloeiro que está há 40 anos no mercado dá as principais dicas para começar a investir

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Hyrox no Brasil: conheça a competição que chamou a atenção dos boxes de CrossFit

Hyrox, a competição que mistura corrida e força, virou febre nos boxes de CrossFit do Brasil, e tem provas para o segundo semestre

Com portfólio do RELG11 na mira, fundo imobiliário GGRC11 anuncia emissão de cotas milionária — e já avisou que quer comprar ainda mais imóveis

A operação do GGRC11 faz parte do pagamento pelo portfólio completo do RELG11, que ainda está em fase de negociações

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Nike vai recuperar o pace? Marca perdeu espaço para Adidas e On, mas pode voltar aos pés dos consumidores

Após anos de marasmo, perdendo espaço para concorrentes, empresa americana tenta recuperar influência no mercado focando em um segmento que sempre liderou

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

Napa Valley além dos vinhos: gastronomia, bem-estar e aventura em Yountville, Calistoga e St. Helena

Restaurantes estrelados, trilhas de diferentes intensidades e SPAs com piscinas de água termal: um guia do lado B da região vinícola da Califórnia, nos Estados Unidos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP