Onde investir em 2023: fundos imobiliários de papel devem ser as estrelas do ano, mas há oportunidades de lucro com tijolo — veja 17 FIIs para colocar na carteira

Os fundos de tijolo, cujo patrimônio está em ativos reais, ficarão às margens do tabuleiro para quem busca posições mais seguras; mas para quem quer FIIs com bons portfólios e desconto nas cotas, as melhores opções podem estar nesse segmento

O banco imobiliário é um dos jogos de tabuleiro mais populares do país. E sua enorme fama deve-se ao fato de que ele consiste em brincar com um dos investimentos favoritos do brasileiro: acumular propriedades como casas, hotéis ou empresas.

Os imóveis rendem pagamento de aluguéis toda vez que outro jogador passa por lá. O objetivo final é enriquecer, e ganha o jogo quem não for à falência.

- Como investir em 2023? Com o início do novo governo Lula, a guerra entre Ucrânia e Rússia e o medo de uma recessão nas principais economias do mundo, é normal que o investidor não saiba muito o que fazer agora. Por isso, este material exclusivo do Seu Dinheiro revela as melhores oportunidades de investimento nas principais classes de ativos para quem não quer perder dinheiro em 2023. CONFIRA AQUI GRATUITAMENTE

Os fundos imobiliários (FIIs) também funcionam assim. A diferença — além de usar dinheiro de verdade — é que, ao invés de comprar diretamente os imóveis, o investidor adquire as cotas dos fundos na bolsa de valores.

Mas a meta é a mesma: receber os aluguéis, que aqui são distribuídos na forma de dividendos mensais e isentos de Imposto de Renda, para proteger e engordar o patrimônio.

E, em 2022, essa indústria enfim avançou algumas casas no tabuleiro. Após dois anos consecutivos de queda, o IFIX — índice que reúne os principais FIIs da B3 — encerrou o ano passado com um avanço de 2,22%.

Será que os fundos imobiliários vão emendar mais um ano positivo em 2023, continuando a render frutos para os brasileiros? Se sim, quais os mais recomendados para vencer no tabuleiro dos FIIs?

Leia Também

É hora de aproveitar a sangria dos mercados para investir na China? Guerra tarifária contra os EUA é um risco, mas torneira de estímulos de Xi pode ir longe

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Conversamos com seis especialistas — André Freitas, CEO e CIO da Hedge Investments, Caio Araújo, analista da Empiricus, Fabio Carvalho, sócio da Alianza, Marcelo Potenza, analista do Itaú BBA, Rodrigo França, sócio e gestor da Devant Asset e Ricardo Almendra, sócio e CEO da RBR Asset — e a resposta para estas duas perguntas você confere abaixo.

Esta matéria faz parte de uma série especial do Seu Dinheiro sobre onde investir no primeiro semestre de 2023. Eis a lista completa:

Juros são a chave para o desempenho dos fundos imobiliários

Assim como outros ativos de renda variável, os fundos imobiliários são afetados por fatores macroeconômicos. E, no caso dos FIIs, os juros são um dos elementos mais importantes para o desempenho no mercado secundário.

Isso porque a trajetória da taxa Selic e, principalmente, da curva de juros futuros podem diminuir a atratividade dessa classe de ativos; eles alteram também as expectativas para as taxas de financiamentos imobiliários, um dos pilares da indústria.

“Para onde caminhará o mercado de fundos imobiliários em 2023? Depende dos juros. E para onde vão os juros em 2023? Depende do Lula”, resume André Freitas, CEO e CIO da Hedge Investments, em referência ao presidente recém-empossado Luiz Inácio Lula da Silva (PT).

O temor é que a intenção do novo governo de aumentar os gastos além do esperado possa levar a uma deterioração fiscal e a um novo ciclo de aperto nos juros — confira aqui as previsões de cenário macroeconômico para 2023.

Papel ou tijolo?

Por outro lado, outro efeito dos juros nos fundos imobiliários pode ser positivo para uma classe de ativos específica, o segmento de papel ou de Recebíveis Imobiliários, que investe em títulos de crédito ligados ao setor.

- Essa ação é a ‘queridinha’ dos analistas para 2023: com papéis baratos e grandes perspectivas de crescimento, é a melhor opção para buscar bons lucros na bolsa este ano. CONFIRA AQUI O TICKER

Isso porque a rentabilidade deste tipo de FII pode estar atrelada à inflação, normalmente por meio do Índice Nacional de Preços ao Consumidor Amplo (IPCA), ou aos juros, com ativos indexados ao CDI.

O indicador acompanha de perto os movimentos da Selic e, em caso de aperto, — ou mesmo de manutenção da taxa nos patamares atuais —, deve garantir uma rentabilidade elevada ao cotista.

“Os ativos financeiros são de novo a bola da vez porque esse é um call mais seguro, com menos volatilidade. Os fundos indexados ao CDI vão surfar bons proventos em uma janela de 12 a 18 meses”, afirma Marcelo Potenza, analista do Itaú BBA.

Além disso, os ativos ligados ao IPCA também não devem ser descartados, segundo Caio Araújo, analista da Empiricus, pois devem ajudar a proteger o capital dos investidores das turbulências do cenário macro.

Nesse contexto, os fundos de tijolo, cujo patrimônio está em ativos reais como galpões, escritórios e shoppings centers, ficarão às margens do tabuleiro para quem busca posições mais seguras.

Mas para quem quer FIIs com bons portfólios e desconto nas cotas, as melhores opções podem estar nesse segmento, de acordo com Fabio Carvalho, sócio da Alianza: “Fundos de crédito recuperam-se mais rápido porque transmitem rapidamente a inflação para os dividendos, mas não estão tão baratos quanto alguns fundos de tijolo.”

Essa estratégia, porém, é mais indicada para quem investe com foco no longo prazo. “Não vemos um mercado que trará gatilho para que FIIs de tijolo subam muito rápido no primeiro semestre”, destaca Ricardo Almendra, CEO da RBR.

Como é a carteira ideal de fundos imobiliários?

Ficou confuso na hora de escolher entre a segurança do papel e as oportunidades do tijolo? A boa notícia é que você não precisa optar por apenas uma dessas duas classes na hora de montar sua carteira.

Freitas, da Hedge Investments, relembra que a diversificação é um dos princípios fundamentais dos investimentos para mitigar riscos e maximizar os potenciais de ganhos. O executivo também sugere uma alocação com base em suas perspectivas para este ano.

“Como os fundos de papel são próximos da renda fixa, eu faria um mix de carteira com 40% de fundos de fundos, classe bem descontada e com um dividend yield alto, ao redor de 11%. Temperaria essa mistura com 20% de FIIs corporativos, outro segmento que está barato.”

Os fundos imobiliários de papel preferidos para 2023

Para a parcela da carteira destinada ao papel — na proporção sugerida por Freitas, ou outra mais confortável para o investidor —, os fundos ligados ao CDI são os mais recomendados pelos especialistas consultados pelo Seu Dinheiro.

O Kinea Rendimentos Imobiliários (KNCR11) cujo portfólio está 96,9% alocado no indexador, foi citado pelos representantes da Devant, RBR e Itaú BBA. De acordo com Marcelo Potenza, analista da última casa, quem apostar nele não deve sofrer estresse em 2023.

Almendra, da RBR, e França, da Devant, também indicam outro fundo da Kinea para este ano, o Kinea Índice de Preços (KNIP11). Aqui, o foco da carteira são os ativos indexados à inflação, com o FII 94,8% alocado ao Índice Nacional de Preços ao Consumidor Amplo (IPCA).

O KNIP11 é uma boa opção para quem busca fundos de papel com cotas descontadas. O fundo sofreu no mercado secundário com a deflação do IPCA registrada entre julho e setembro e negocia cerca de 5% abaixo do valor patrimonial das cotas. “É como se comprasse uma nota de R$ 100 por R$ 95, indica o CEO da RBR.

- Não sabe onde colocar seu dinheiro em meio a tantas incertezas? Aqui você pode conferir um material exclusivo e gratuito que reúne os investimentos mais promissores e resilientes que devem estar na sua carteira em 2023. CLIQUE PARA CONHECER

Além dos fundos da Kinea, outros dois ativos são apontados pelos especialistas como promissores para este ano. Araújo, da Empiricus, lista o RBR Rendimento High Grade (RBRR11) por ser de uma casa tradicional de crédito, apresentar uma carteira equilibrada e negociar com desconto.

Já França recomenda um fundo da casa, o Devant Recebíveis Imobiliários (DEVA11), também pelo “desconto exagerado”. O gestor diz que o resultado tende a melhorar com o reaquecimento da inflação.

O que esperar dos fundos imobiliários de tijolo?

Já para a fatia da carteira reservada para os fundos de tijolo, os especialistas divergem sobre qual seria a melhor opção.

Assim como André Freitas, da Hedge, Rodrigo França acredita que a forma mais barata de comprar tijolo é por meio dos fundos de fundos. “Às vezes o desconto chega a 20% ou 25%, em alguns casos até 30%, considerando os valores de mercado e patrimonial dos FOFs.”

Já Araújo, da Empiricus, destaca a logística como uma das classes mais promissoras para 2023.

“O setor já performa bem há algum tempo, com os níveis de vacância em patamares mínimos e preços reajustados com frequência nas principais regiões do Brasil. Vemos também uma expansão na infraestrutura logística do país para além de São Paulo, Rio de Janeiro e Minas Gerais, o que mostra o potencial tanto para o empreendedor quanto para o locatário.”

Freitas menciona ainda as lajes corporativas entre seus favoritos. “Imóvel é hedge [proteção] contra a inflação, de certa forma, porque os aluguéis são indexados a ela, e muitos fundos negociam abaixo do custo de reposição.”

- Proteja seu patrimônio neste ano: Selic estável e instabilidades políticas sugerem que 2023 será mais uma vez o ano da renda fixa, segundo analistas. Conheça os melhores ativos que você pode investir para ter segurança – sem deixar de ganhar dinheiro. ACESSE AQUI GRATUITAMENTE

Vale relembrar que o custo de reposição é o valor necessário para desenvolver novamente os imóveis do portfólio.

Araújo enxerga o desconto nos fundos de lajes com bons olhos, mas aconselha cautela aos investidores. “A saída de locatários diminuiu, mas a demanda continua lenta, e a vacância, próxima às máximas históricas.”

A única unanimidade entre os gestores e analistas é que, apesar da recuperação dos indicadores no último ano, os fundos de shopping não estão em um bom ponto de entrada. Ricardo Almendra, da RBR, argumenta que, para quem quer investir no setor, as ações de administradoras de shoppings listadas na B3 “estão muito mais baratas”.

Já a renda urbana, outro segmento ligado ao consumo, é mais bem-avaliada pelos especialistas. “O setor se destacou pela força dos contratos atípicos e as principais gestoras têm sido bem sucedidas na reciclagem de portfólio”, argumenta Caio Araújo.

Fundos imobiliários de logística, lajes corporativas, FOFs, shoppings e renda urbana para investir em 2023

Traçadas as perspectivas para os principais segmentos de fundos de tijolo, veja abaixo as recomendações para cada uma das classes.

Em logística, o destaque é o VBI Logístico (LVBI11), indicado por Devant e Itaú BBA. O fundo possui 10 ativos no portfólio, vacância física de 2,4% e um dividend yield anualizado de 8,8%.

Ainda dentro do segmento de logística, o BTG Pactual Logística (BTLG11) é o escolhido por Caio Araújo. O analista da Empiricus destaca que este não é o fundo mais descontado do mercado, mas tem conseguido girar a carteira e gerar renda para os cotistas de outras maneiras.

Em lajes corporativas, o nome mais citado é o do VBI Prime Properties (PVBI11), que foi recomendado por RBR e Itaú BBA. O FII tem participações em quatro ativos considerados “de boa qualidade e localização”, além de uma vacância física atualmente zerada.

- Em dúvida sobre como investir? Faça o download GRATUITO do e-book Onde investir em 2023 e confira a opinião dos maiores especialistas do mercado financeiro sobre os ativos mais promissores para este ano. BAIXE AQUI

Os especialistas citam ainda outros cinco fundos promissores dentro do segmento. São eles: CSHG Prime Offices (HGPO11), JS Real Estate Multigestão (JSRE11), Rio Bravo Renda Corporativa (RCRB11), RBR Properties (RBRP11) e Tellus Properties (TEPP11).

Já a lista de recomendações de FOFs é menor. Marcelo Potenza, do Itaú BBA, indica o RBR Alpha Fundo de Fundos (RBRF11) pela estratégia flexível que possibilita ao gestor mais liberdade para balancear o portfólio em momentos difíceis para a indústria.

Caio Araújo, por outro lado, menciona o BTG Pactual Fundo de Fundos (BCFF11). O FII é destaque para o especialistas da Empiricus pela “parcela interessante de crédito” que apresenta em seu portfólio.

Apesar das ressalvas para os FIIs de shoppings, os analistas da Empiricus e do Itaú BBA afirmam que o HSI Malls (HSML11) ainda deve chamar a atenção do mercado pelo desconto nas cotas, a eficiência operacional da gestão nos shoppings centers e o dividend yield médio de 9% nos últimos 12 meses.

Por fim, no segmento de renda urbana, o analista do Itaú BBA recomenda o CSHG Renda Urbana (HGRU11) como uma boa pedida para os investidores. Dono de imóveis do varejo alimentício, vestuário e do setor educacional, o fundo entrega um dividend yield de 8,1%.

Especialistas ainda têm um pé atrás com os Fiagros

Além dos principais segmentos de fundos imobiliários, os especialistas consultados pelo Seu Dinheiro revelaram sua visão sobre os Fundos de Investimento nas Cadeias Produtivas Agroindustriais (Fiagros), o “primo caipira” dos FIIs.

Assim como os parentes da cidade, os Fiagros congregam recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor.

O produto é apresentado em três categorias: direitos creditórios (Fiagro-FIDC), participações (Fiagro-FIP) e imobiliário (Fiagro-FII). Essa última é a que vale para nós, já que as cotas dos dois primeiros só podem ser distribuídas para investidores qualificados, enquanto o Fiagro-FII está disponível ao varejo.

A estrutura é parecida com a dos FIIs, e é possível até separá-los entre fundos de tijolo — ou terras e imóveis do agro, nesse caso — e papel, focados em Certificados de Recebíveis do Agronegócio (CRAs).

Para André Freitas, da Hedge, essa segunda classe deve ir tão bem quanto os fundos de CRI. Mas o CEO e CIO da gestora faz um alerta para os perigos dos Fiagros do tipo high yield, que oferecem retornos maiores para operações mais arriscadas.

Até mesmo os Fiagros do tipo high grade, com risco de crédito mais controlado, não são recomendados por Ricardo Almendra. “Tenho a impressão de que os investidores não conhecem o risco das operações, que são mais high yield do que as taxas mostram”, diz o CEO da RBR.

Uma das maiores ameaças é justamente a distância entre os cotistas e as operações. “É mais difícil você acompanhar um CRA que tem uma garantia lá no Mato Grosso, por exemplo”, ressalta Marcelo Potenza, do Itaú BBA.

O analista da Empiricus faz coro aos avisos sobre o patamar elevado de risco dos Fiagros, mas revela seu top pick do segmento: o Kinea Crédito Agro (KNAC11). A carteira do fundo é composta por 13 CRAs com garantias em 10 estados brasileiros e majoritariamente indexados ao CDI.

Investimento direto em imóveis é uma boa opção para 2023?

Com tantos fatores a considerar na hora de montar uma carteira de FIIs, parte da população ainda prefere o investimento ao estilo banco imobiliário — ou seja, comprando diretamente imóveis como apartamentos, casas e salas comerciais para locação ou venda com ganho de capital.

Contudo, essa modalidade de investimentos é cada vez menos recomendada. Isso porque a liquidez é menor e a burocracia maior do que no investimento por meio de FIIs.

Ainda assim, o mercado segue aquecido. O valor de locação residencial na cidade de São Paulo subiu 11,17% entre dezembro de 2021 e novembro do ano passado, segundo dados do Secovi-SP.

Os destaques de novembro foram os imóveis de dois dormitórios, que registraram um aumento de 2,20%. Os empreendimentos de três dormitórios subiram 1,8% no mesmo período, enquanto o crescimento médio do aluguel de um quarto foi de 1,5% no mês.

- Dólar e ouro são a melhor forma de buscar proteção da carteira este ano? Confira o que analistas dizem sobre essa estratégia e saiba se você está cuidando da melhor forma do seu patrimônio em 2023. LEIA MAIS AQUI

Segundo Ely Wertheim, presidente do Secovi, o mercado deve seguir estável neste ano, e o momento é bom para quem quer investir em imóveis.

“A taxa Selic hoje é maior que a taxa de juros de um financiamento bancário para comprar imóvel. O mercado de locação residencial está se desenvolvendo muito com novas empresas e ferramentas para administração dos empreendimentos. Na área comercial vemos também uma recuperação forte da ocupação dos espaços.”

O momento é ainda mais oportuno para quem está com o dinheiro na mão e pode negociar os preços. Neste caso, os leilões bancários são uma alternativa para comprar imóveis pagando somas abaixo do valor de mercado.

Mas o advogado e especialista em direito imobiliário Marcelo Tapai destaca que é preciso tomar alguns cuidados com empreendimentos leiloados.

Uma das principais precauções, por exemplo, é consultar certidões e débitos de empresas ligadas às pessoas físicas que vendem os imóveis usados para certificar-se de que eles não poderão ser envolvidos em futuros imbróglios judiciais.

Veja outros pontos essenciais a considerar na hora de comprar o imóvel:

- Localização na cidade;

- Estrutura do empreendimento;

- Rental yield, métrica usada pelo setor para calcular o retorno que um investidor provavelmente obterá por meio do aluguel, elevado;

- Estado da documentação;

- Histórico de entrega e a qualidade dos imóveis da construtora, para empreendimentos na planta.

Riza Arctium (RZAT11) anuncia inadimplência de inquilino, mas cotas sobem na bolsa nesta terça

Os investidores do FII não parecem estar assustados com a inadimplência — mas existe um motivo para a animação dos cotistas

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Iguatemi (IGTI11) sobe na bolsa após venda de shoppings por R$ 500 milhões — e bancão diz que é hora de colocar as ações na carteira

Com o anúncio da venda, o BTG Pactual reiterou a recomendação de compra dos papéis da Iguatemi, mas não é o único a ver a transação como positiva

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

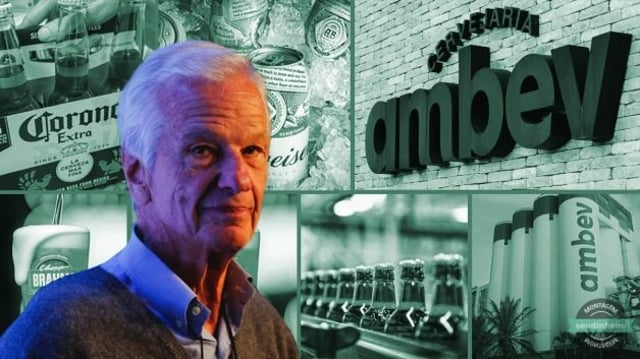

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

“Trump vai demorar um pouco mais para entrar em pânico”, prevê gestor — mas isso não é motivo para se desiludir com a bolsa brasileira agora

Para André Lion, sócio e gestor da estratégia de renda variável da Ibiuna Investimentos, não é porque as bolsas globais caíram que Trump voltará atrás na guerra comercial

Renda fixa para abril chega a pagar acima de 9% + IPCA, sem IR; recomendações já incluem prefixados, de olho em juros mais comportados

O Seu Dinheiro compilou as carteiras do BB, Itaú BBA, BTG e XP, que recomendaram os melhores papéis para investir no mês

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

Prazo de validade: Ibovespa tenta acompanhar correção das bolsas internacionais, mas ainda há um Trump no meio do caminho

Bolsas recuperam-se parcialmente das perdas dos últimos dias, mas ameaça de Trump à China coloca em risco a continuidade desse movimento

CDBs do Banco Master pagam até 160% do CDI no mercado secundário após investidores desovarem papéis com desconto

Negócio do Master com BRB jogou luz nos problemas de liquidez do banco, o que levou os investidores a optarem por resgate antecipado, com descontos de até 20%; taxas no secundário tiram atratividade dos novos títulos emitidos pelo banco, a taxas mais baixas

FII PVBI11 cai mais de 2% na bolsa hoje após bancão chinês encerrar contrato de locação

Inicialmente, o contrato não aplicava multa ao inquilino, um dos quatro maiores bancos da China que operam no Brasil, mas o PVBI11 e a instituição chegaram a um acordo

Sem aversão ao risco? Luiz Barsi aumenta aposta em ação de companhia em recuperação judicial — e papéis sobem forte na B3

Desde o início do ano, essa empresa praticamente dobrou de valor na bolsa, com uma valorização acumulada de 97% no período. Veja qual é o papel

Os gigantes estão de volta: XP Malls (XPML11) divide o pódio com FII logístico entre os fundos imobiliários preferidos dos analistas para abril

Dois fundos imobiliários ocupam o primeiro lugar no ranking de recomendações para abril. Os FIIs favoritos entre os analistas ainda estão sendo negociados com desconto

‘Ninguém pendura CDB na parede’: obras de arte ganham força como investimento; como colecionar?

Obras de arte são cada vez mais visadas como forma de diversificação do portfólio de investimentos; leiloeiro que está há 40 anos no mercado dá as principais dicas para começar a investir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP