Fundos imobiliários: qual é o melhor setor para capturar a queda dos juros?

Alcançamos um momento oportuno para investimento em fundos imobiliários, com uma relação risco vs retorno favorável para a categoria

Influenciados pelo ambiente doméstico, os ativos locais — com destaque para os fundos imobiliários (FIIs) — tiveram performance de destaque nas últimas semanas. Sinceramente, lembrou um pouco a sensação do último bull market, entre 2016 e 2019.

Entre os principais pilares dessa mudança de humor, destaca-se a perspectiva de descompressão da inflação, aliada ao avanço do novo arcabouço fiscal na Câmara dos Deputados e ao anúncio de queda nos preços de combustíveis pela Petrobras.

- O bull market dos fundos imobiliários está próximo? Conheça 5 FIIs que estão muito baratos agora e que podem te ajudar a “capturar” ótimos lucros ainda em 2023 – um deles pode pagar até 13,4% em dividendos. Clique para acessar a lista gratuitamente.

No início do ano, as estimativas de inflação (IPCA) para 2023 rondavam próximas de 7%. Ao que tudo indica, estamos caminhando para algo mais perto de 5%.

Com os preços controlados, abre-se caminho para uma flexibilização da política monetária, com um possível corte de juros no terceiro trimestre. Tudo que os investidores precisavam ouvir para começar o rali.

VEJA TAMBÉM — Socorro, Dinheirista! Inter saiu da Bolsa Brasileira e eu perdi 50% do meu patrimônio: e agora? Veja detalhes do caso real abaixo:

Quatro razões para investir em fundos imobiliários

O Ifix — principal índice de fundos imobiliários na B3 — subiu 5,4% em maio, registrando a marca impressionante de 19 pregões seguidos de alta, bem como superando a marca histórica de 3 mil pontos.

Surfando a onda favorável, alguns fundos aproveitaram para dar sequência a novas emissões de cotas, tal como o Alianza Trust (ALZR11), o CSHG Logística (HGLG11) e o XP Malls (XPML11).

Leia Também

Na minha visão, alcançamos um momento oportuno para investimento em fundos imobiliários, no qual temos uma relação risco versus retorno favorável para a categoria, seja em ativos de tijolo ou de papel. Reuni alguns pontos importantes deste racional:

- Os fundos imobiliários são veículos interessantes para captura de um ciclo de queda de juros, especialmente os ativos de tijolo, mais sensíveis a mudanças na curva – detalhamos este ponto na coluna do mês passado;

- Esse arrefecimento da curva de juros também seria favorável para os FIIs de papel (em menor proporção), dado que a marcação a mercado dos CRIs promoveria uma valorização em suas carteiras, que hoje possuem altas taxas contratadas;

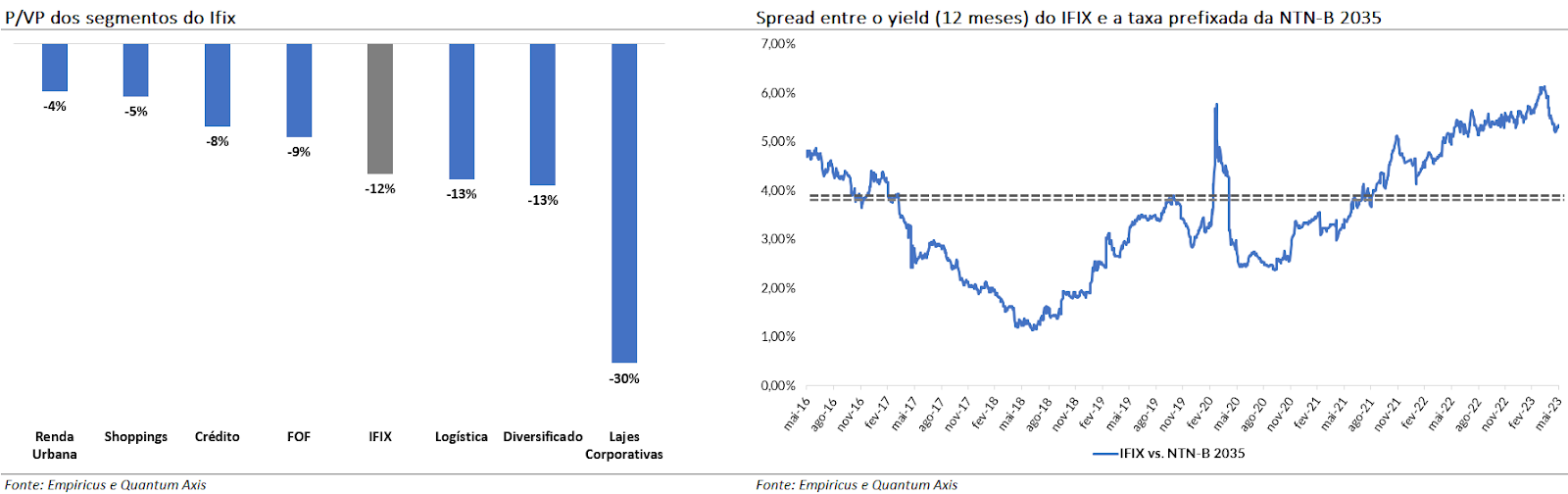

- Por mais que a alta dos últimos meses tenha sido significativa, vale lembrar que praticamente todos os principais segmentos ainda negociam com desconto em relação ao valor patrimonial;

- O spread entre o dividend yield do Ifix e a taxa prefixada da NTN-B (Tesouro IPCA) 2035, indicador clássico do mercado, encontra-se na casa de 5,3%, bem acima da média histórica de 3,5%.

Diante da forte performance recente, é possível que o curtíssimo prazo ainda apresente volatilidade nas cotas. É sempre bom lembrar que estamos no Brasil e eventos negativos para o mercado acontecem com frequência. Além disso, o clima de incertezas lá fora agrega uma pitada de risco adicional na renda variável.

FoFs (ou multiestratégia): veículos bem posicionados na indústria de fundos imobiliários

Gosto da ideia de iniciar uma exposição em Fundos de Fundos (FoFs) neste momento, aproveitando a estabilidade dos rendimentos recorrentes dos fundos e a potencial captura do "duplo desconto" das carteiras.

É verdade que os FoFs já apresentaram descontos maiores ao longo dos últimos meses, diante da tendência de queda dos FIIs. Lembrando que o valor patrimonial do segmento é atualizado de acordo com o valor de mercado dos ativos que integram a carteira.

Por isso, alguns entendem que os FoFs oferecem a oportunidade de acessar o “desconto do desconto”, visto que muitos fundos imobiliários das carteiras apresentam defasagem em relação ao VP.

Particularmente, tenho alguns pontos contrários a essa afirmação. Dado a estrutura dos FoFs atuais, entendo que seria pertinente assumir o desconto de gestão e liquidez na precificação dos ativos, sem considerar os custos de administração.

Ainda assim, é inevitável citar que este será um setor importante em uma eventual recuperação vigorosa do mercado de FIIs. Diante da possibilidade de geração de ganho de capital dentro das carteiras, os FoFs podem entregar proventos acima da média, inclusive.

HFOF11: um dos mais tradicionais da indústria

Criado em fevereiro de 2018, o Hedge TOP FOFII 3 FII (HFOF11) é gerido e administrado pela Hedge Investments, com o objetivo de gerar renda e auferir ganho de capital através do investimento em cotas de outros fundos imobiliários.

| Administrador | Hedge Investments DTVM |

| Patrimônio líquido (R$ bilhão) | R$ 1,75 |

| Quantidade de cotas (milhares) | 23.012 |

| Preço de tela (R$/por cota) | R$ 73,50 |

| Valor de mercado (R$ milhões) | R$ 1.691,30 |

| Liquidez (R$ milhões) | R$ 1,5 |

| Último provento (R$/cota) | R$ 0,63 |

| Yield anualizado | 10,25% |

| Quantidade de cotistas | 71.659 |

| Representação no Ifix (%) | 1,5% |

| Tipo de gestão | Ativa |

| Taxa de administração | 0,6% a.a. sobre o valor de mercado |

Diferente dos outros FoFs, o HFOF11 foi o único que realizou emissões no último ano (duas, ao todo), ambas na casa de R$ 80 milhões. Por se tratar de um fundo que geralmente é alvo de investidores institucionais, as ofertas tinham o objetivo de captar cotistas desse calibre.

Antes de partirmos para o portfólio, é interessante mencionar que, diante da melhora dos proventos dos FIIs presentes na carteira do HFOF11 no último ano, o resultado operacional do fundo apresentou um crescimento de 21,1% em 2022.

Isso contribuiu para a manutenção dos proventos no patamar de R$ 0,60 por cota, e posterior elevação para R$ 0,63 por cota, sem depender dos resultados provenientes de ganho de capital ou das suas reservas de lucro.

Adicionalmente, de acordo com o último relatório gerencial disponível, o fundo possui um resultado acumulado de R$ 0,69 por cota. E sem contar as receitas extraordinárias previstas para o semestre, tal como os ganhos contratados com as operações com CJCT11 e VLOL11.

Partindo para o portfólio atual, o HFOF11 está quase que totalmente alocado em cotas de outros FIIs, que representam 99% de todo o ativo do fundo, sendo o restante mantido como caixa em investimentos de renda fixa.

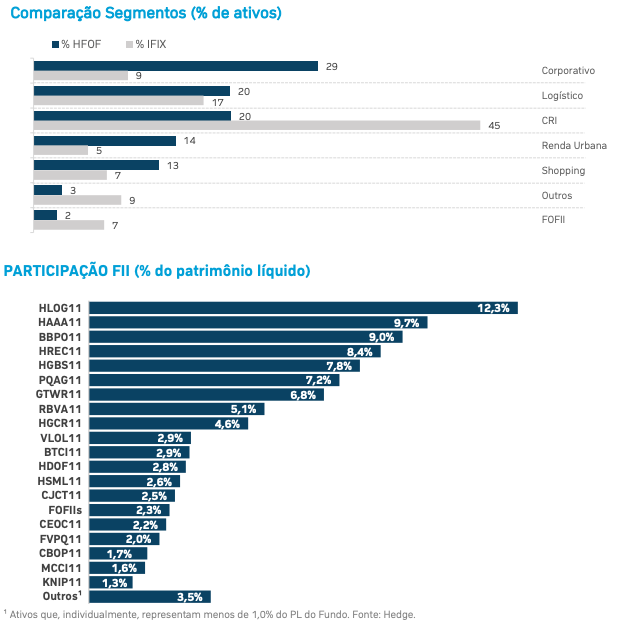

Nota-se que as maiores posições do HFOF11 estão nos segmentos de lajes corporativas (29%), logística (20%) e crédito (20%). Tais posições estão em linha com a tese da gestão de que os fundos de tijolo apresentarão as maiores recuperações em um momento de retomada do mercado.

Inclusive, por se tratar de um portfólio majoritariamente de fundos de tijolo, o HFOF11 é um dos cases que reportam um duplo desconto atrativo, na casa de 24%, ajustado conforme o último relatório gerencial.

De olho nas oportunidades de mercado

Por ter uma gestão ativa, o fundo frequentemente atua em operações de curto / médio prazo, gerando um alfa adicional para a carteira.

A ideia é capturar valor por meio de eventos (tais como as amortizações do VLOL11 e CJCT11, conforme citado acima) ou eventuais distorções de mercado em alguns papéis.

Um exemplo é o investimento nas cotas do RBFF11 (FoF gerido pela Rio Bravo) entre os meses de junho e início de setembro do ano passado. Apesar de se tratar de um fundo com baixa liquidez, o HFOF11 operou 80% do volume do FII negociado no período. Ao encerrar a sua posição no FII, o fundo registrou um ganho de capital de 11,4% em cerca de 2,5 meses (retorno anualizado de 95%).

O ponto de atenção vai para alta concentração em ativos geridos pela própria Hedge, o que eleva o risco de gestão e de conflito de interesses, a depender do movimento.

Também vale citar que o HFOF11 carrega posições com teses deterioradas nos últimos anos, principalmente nos casos de BBPO11, GTWR11 e RBVA11.

Ademais, por não contar com muitas posições em comum com as outras indicações do Décimo Andar, o FII se torna interessante para aqueles que buscam uma maior diversificação por meio de FoFs.

Por fim, a prestação de contas…

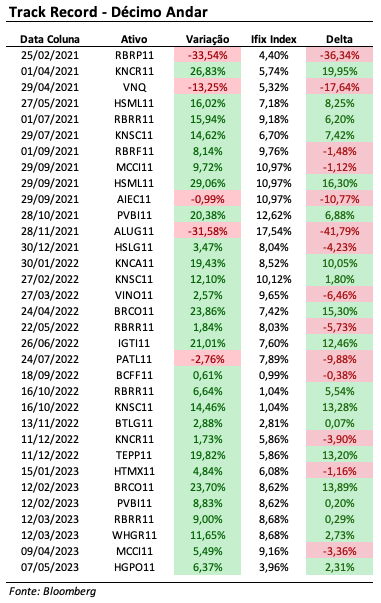

Há algum tempo desejo apresentar o resultado das ideias dessa coluna. Passados quase 30 meses do início do Décimo Andar, chegou o momento de prestar contas.

Em suma, foram 33 ativos apresentados, majoritariamente fundos imobiliários. Favorecidos pela alta recente, 85% deles registram retorno positivo e 58% apresentam performance acima do Ifix nos respectivos períodos.

Para contabilização do retorno, foi considerada a variação das cotas e a distribuição de proventos desde o dia útil seguinte à publicação de cada coluna. O detalhamento pode ser visto abaixo, com o track record até o fechamento de maio.

É claro que o momento favorece a apresentação dos resultados e que existem riscos pela frente. Ainda assim, após pouco mais de dois anos de coluna, posso dizer que estamos no caminho certo.

Como não se trata de uma carteira teórica, o Décimo Andar não prevê o encerramento de operações, que têm diferentes horizontes de investimento. Lembrando que praticamente todas as teses apresentadas neste espaço tem origem na série Renda Imobiliária da Empiricus, na qual disponibilizamos estudos detalhados sobre os ativos e carteiras recomendadas.

Caso queira conferir, deixo aqui um convite.

Abraço,

Caio

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

O e-commerce das brasileiras começou a fraquejar? Mercado Livre ofusca rivais no 4T24, enquanto Americanas, Magazine Luiza e Casas Bahia apanham no digital

O setor de varejo doméstico divulgou resultados mistos no trimestre, com players brasileiros deixando a desejar quando o assunto são as vendas online

RBR Properties (RBRP11) encerra contrato de locação por inadimplência de inquilino — e os cotistas vão sentir os impactos no bolso

Após uma série de atrasos dos aluguéis em 2024 e uma nova inadimplência em fevereiro, o fundo anunciou a rescisão do contrato de locação de um dos principais ativos do portfólio

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

Correios decidem encerrar contrato de locação com o FII TRBL11; fundo imobiliário indica que vai acionar a Justiça

A estatal havia aberto o processo administrativo para a rescisão do contrato de locação com o TRBL11 em dezembro. Com a decisão, os Correios estabeleceram um prazo para a desocupação do galpão

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP