Banco do Brasil (BBAS3) supera projeções e lucra R$ 8,78 bilhões no 2T23, alta de 11,7%; rentabilidade fica acima de 21%

O Banco do Brasil (BBAS3) ficou acima das expectativas do mercado, tanto em termos de ganhos quanto em rentabilidade (RSPL)

O Banco do Brasil (BBAS3) mostrou, mais uma vez, que está na elite das grandes instituições financeiras comerciais: fechou o segundo trimestre de 2023 com um lucro líquido ajustado de R$ 8,78 bilhões, alta de 11,7% em um ano — a cifra só encontra paralelo no Itaú e seu ganho de R$ 8,74 bilhões no período.

O resultado ficou ligeiramente acima das projeções do mercado; a média das projeções de seis casas de análise ouvidas pelo Seu Dinheiro apontava para um lucro de R$ 8,68 bilhões. O dado apresentado pelo BB, inclusive, supera até a mais otimista das estimativas, de R$ 8,76 bilhões, do BTG Pactual.

A força do Banco do Brasil, no entanto, não vem só da última linha do seu balanço. A rentabilidade, medida pelo RSPL (retorno sobre o patrimônio líquido) ficou em 21,3%; ao fim do primeiro trimestre, o índice era de 21%.

Novamente, Itaú e BB estão numa categoria própria, com a rentabilidade — um dos indicadores mais importantes para analisar a saúde das operações de uma instituição financeira — girando em torno dos 20%. Santander e Bradesco, por outro lado, ficaram para trás e permanecem na casa dos 10%.

Novamente, o número do Banco do Brasil ficou acima do esperado pelos analistas: a média das projeções era de 20,7% para o trimestre.

- LEIA MAIS: O bull market da bolsa brasileira pode ser destravado com a queda da Selic? Veja 11 recomendações que podem multiplicar o seu patrimônio em até 5x nos próximos 36 meses

Banco do Brasil (BBAS3): e as provisões?

Já era esperado que o Banco do Brasil mostrasse novamente um sinal de força nas linhas de lucro e rentabilidade. Dito isso, os analistas indicavam que o balanço poderia trazer um calcanhar de Aquiles: uma eventual deterioração na dinâmica das provisões.

Leia Também

E, de fato, as suspeitas se confirmaram: a chamada PCLD ampliada — as provisões para créditos de liquidação duvidosa, o que, na prática, representa o montante reservado para cobrir calotes — foi de R$ 7,2 bilhões, um salto de 22,6% em relação aos níveis de março; na base anual, a cifra mais que dobrou.

O xis da questão foi o segmento de grandes clientes, que obrigou o Banco do Brasil a elevar de maneira significativa a proteção para "risco de crédito": a linha totalizou R$ 8,5 bilhões no trimestre; nos três primeiros meses de 2023, foi de R$ 4,15 bilhões.

"No primeiro trimestre, houve o reperfilamento de dívida de cliente do segmento large corporate, com desconstituição de provisão no montante de R$ 2,546 bilhões e concomitante reconhecimento de perda por imparidade de debênture originada no contexto da mudança do perfil de dívida (de crédito para TVM), fato que impacta parte da comparação com o segundo trimestre", diz o BB.

O problema não para por aí: novamente sem citar nomes e afirmando apenas tratar-se de um cliente large corporate que entrou em recuperação judicial em janeiro, o Banco do Brasil diz ter adicionado R$ 338,8 milhões para proteger-se do risco de perda de crédito.

Por mais que o BB tenha optado por não revelar qual é o tal cliente problemático, analistas já apontavam que a possível alta nos provisionamentos tinha nome: Americanas, a gigante do varejo que revelou uma fraude bilionária em seus balanços no começo deste ano.

Por fim, há também um efeito negativo vindo da carteira de clientes pessoa física, em que, segundo o Banco do Brasil "houve o agravamento de risco nas linhas não consignadas".

Inadimplência em alta

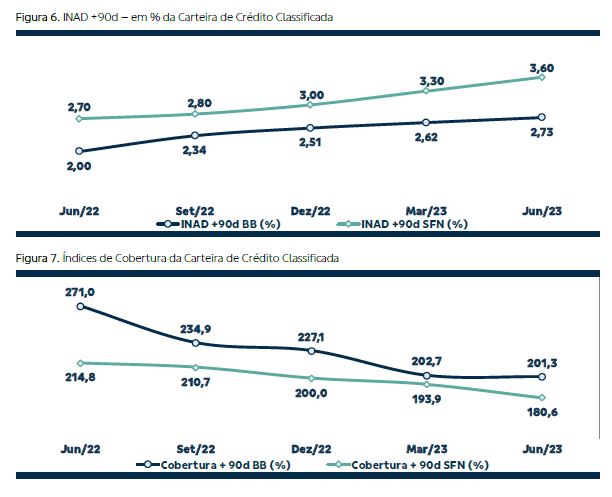

Em paralelo à alta nas provisões, o índice que mede as dívidas vencidas há mais de 90 dias chegou a 2,73% — estava em 2,62% em março e em 2,51% ao fim de 2022. Mesmo assim, a inadimplência do BB segue abaixo do patamar do Sistema Financeiro Nacional (SFN) como um todo, de 3,60%.

"No trimestre, parte das operações de crédito com o cliente específico do segmento large corporate que entrou com pedido de recuperação judicial em janeiro de 2023 passou a impactar o indicador de inadimplência acima de 90 dias", diz o Banco do Brasil, novamente sem dar nome aos bois.

Ainda no que diz respeito à qualidade de crédito, o BB fechou o trimestre com um índice de cobertura — a relação entre o saldo de provisões e o saldo de operações vencidas há mais de 90 dias — de 201,3%, um patamar ligeiramente abaixo dos 202,7% vistos em março.

Banco do Brasil: margens em alta

Em termos de margem financeira bruta, o Banco do Brasil fechou o trimestre com R$ 22,9 bilhões, alta de 34,2% em relação ao mesmo período de 2022 — na base trimestral, a expansão foi de 8,2%. E as boas notícias vieram das duas grandes componentes das receitas financeiras da instituição.

As operações de crédito, por exemplo, tiveram alta de 28,3% em um ano, para R$ 33,6 bilhões. Mas o destaque fica com o resultado da tesouraria, que aumentou 56,1% na mesma base de comparação, para R$ 11,6 bilhões.

"No trimestre, as receitas financeiras se elevaram em 6,7% [em relação aos três primeiros meses do ano] (4,1% em Operações de Crédito e 15,3% em Tesouraria), beneficiadas pelo crescimento da carteira de crédito e dos títulos e valores mobiliários, respectivamente", diz o BB.

Usando termos mais comparáveis com os grandes bancos privados: a margem com clientes aumentou 3% em relação ao primeiro trimestre, atingindo R$ 20 bilhões — o aumento do spread, de 8,8% para 8,9%, ajudou a impulsionar o resultado.

A margem com mercado também cresceu: a alta foi de 22,1%, para R$ 2,8 bilhões, em meio à "elevação do resultado de títulos e valores imobiliários alocados na tesouraria e na margem financeira do Banco Patagonia".

Expansão na carteira de crédito

A carteira de crédito ampliada do Banco do Brasil também se expandiu, conforme previam os analistas: chegou a R$ 1,045 trilhão, alta trimestral de 1,2%. Um aumento tímido, mas que mostra tendências positivas nos segmentos pessoa jurídica, pessoa física e externo; o total do agronegócio teve leve baixa.

"A carteira ampliada Agro recuou 0,3% no trimestre e obteve crescimento de 22,7% em 12 meses. A queda trimestral reflete a liquidação de operações de custeio, que ocorre sazonalmente no último trimestre do Plano Safra", diz o BB.

Projeções e proventos bilionários

Colocando na conta o resultado da primeira metade de 2023, o Banco do Brasil revisou algumas de suas projeções operacionais e financeiras para o ano — as estimativas para a carteira de crédito e a margem financeira melhoraram, mas as de provisões pioraram. Veja um resumo do que mudou:

Guidance revisado do Banco do Brasil (BBAS3) para o ano

| Projeções para 2023 | Antigas | Revisadas |

| Carteira de crédito | alta entre 8% e 12% | alta entre 9% e 13% |

| - Segmento empresas | alta entre 7% e 11% | alta entre 8% e 12% |

| - Segmento agro | alta entre 11% e 15% | alta entre 14% e 18% |

| Margem financeira bruta | alta entre 17% e 21% | alta entre 22% e 26% |

| Provisões totais | entre R$ 19 bi e R$ 23 bi | entre R$ 23 bi e R$ 27 bi |

| Receitas de prestação de serviços | alta entre 7% e 11% | alta entre 4% e 8% |

Além disso, houve espaço até para um anúncio de remuneração extra aos acionistas: ao todo, serão distribuídos R$ 410,1 milhões sob a forma de dividendos e R$ 1,868 bilhão como juros sob o capital próprio (JCP), totalizando R$ 2,278 bilhões em proventos:

- Dividendos: R$ 0,14372164692 por ação

- JCP complementar: R$ 0,65465514197 por ação

O pagamento é referente ao segundo trimestre de 2023 e terá como base a posição acionária de 21 de agosto; os papéis BBAS3 passam a ser negociados "ex-direitos" no dia seguinte. O dinheiro cairá na conta dos acionistas em 30 de agosto.

Vitória da Eletronuclear: Angra 1 recebe sinal verde para operar por mais 20 anos e bilhões em investimentos

O investimento total será de R$ 3,2 bilhões, com pagamentos de quatro parcelas de R$ 720 milhões nos primeiros quatro anos e um depósito de R$ 320 milhões em 2027

Banco do Brasil (BBAS3): vale a pena investir? Confira opinião dos analistas do BTG Pactual

O Banco do Brasil (BBAS3) foi o último dos “bancões” brasileiros a divulgar seus resultados do 3T24, na noite da última quarta-feira (13). Os números vieram positivos de maneira geral, com destaque para: Apesar dos números não estarem totalmente no vermelho, o mercado mostrou certa apreensão. Os papéis do bancão fecharam o pregão da quinta-feira […]

Angústia da espera: Ibovespa reage a plano estratégico e dividendos da Petrobras (PETR4) enquanto aguarda pacote de Haddad

Pacote fiscal é adiado para o início da semana que vem; ministro da Fazenda antecipa contingenciamento de mais de R$ 5 bilhões

Bolsa caindo à espera do pacote fiscal que nunca chega? Vale a pena manter ações na carteira, mas não qualquer uma

As ações brasileiras estão negociando por múltiplos que não víamos há anos. Isso significa que elas estão baratas, e qualquer anúncio de corte de gastos minimamente satisfatório, que reduza um pouco os riscos, os juros e o dólar, deveria fazer a bolsa engatar um forte rali de fim de ano.

Em recuperação judicial, AgroGalaxy (AGXY3) planeja grupamento de ações para deixar de ser ‘penny stock’; saiba como será a operação

Empresa divulgou um cronograma preliminar após questionamentos da B3 no início deste mês sobre o preço das ações ordinárias de emissão da varejista

Inter (INBR32) projeta Ibovespa a 143.200 mil pontos em 2025 e revela os setores que devem puxar a bolsa no ano que vem

Mesmo com índice pressionado por riscos econômicos e valuations baixos, o banco estima que o lucro por ação da bolsa deve crescer 18%

Vale (VALE3) é a nova queridinha dos dividendos: mineradora supera Petrobras (PETR4) e se torna a maior vaca leiteira do Brasil no 3T24 — mas está longe do pódio mundial

A mineradora brasileira depositou mais de R$ 10 bilhões para os acionistas entre julho e setembro deste ano, de acordo com o relatório da gestora Janus Henderson

Regulação do mercado de carbono avança no Brasil, mas deixa de lado um dos setores que mais emite gases estufa no país

Projeto de Lei agora só precisa da sanção presidencial para começar a valer; entenda como vai funcionar

‘O rali ainda não acabou’: as ações desta construtora já saltam 35% no ano e podem subir ainda mais antes que 2024 termine, diz Itaú BBA

A performance bate de longe a do Ibovespa, que recua cerca de 4% no acumulado anual, e também supera o desempenho de outras construtoras que atuam no mesmo segmento

Rede D’Or (RDOR3), Odontoprev (ODPV3) ou Blau Farmacêutica (BLAU3)? Após resultados “sem brilho” do setor de saúde no 3T24, BTG elege a ação favorita

Embora as operadoras tenham apresentado resultados fracos ou em linha com as expectativas, as três empresas se destacaram no terceiro trimestre, segundo o banco

“Minha promessa foi de transformar o banco, mas não disse quando”, diz CEO do Bradesco (BBDC4) — e revela o desafio que tem nas mãos daqui para frente

Na agenda de Marcelo Noronha está um objetivo principal: fazer o ROE do bancão voltar a ultrapassar o custo de capital

O Google vai ser obrigado a vender o Chrome? Itaú BBA explica por que medida seria difícil — mas ações caem 5% na bolsa mesmo assim

Essa seria a segunda investida contra monopólios ilegais nos EUA, desde a tentativa fracassada de desmembrar a Microsoft, há 20 anos

Nvidia (NVDC34) vê lucro mais que dobrar no ano — então, por que as ações caem 5% hoje? Entenda o que investidores viram de ruim no balanço

Ainda que as receitas tenham chegado perto dos 100% de crescimento, este foi o primeiro trimestre com ganhos percentuais abaixo de três dígitos na comparação anual

Do pouso forçado às piruetas: Ibovespa volta do feriado com bolsas internacionais em modo de aversão ao risco e expectativa com pacote

Investidores locais aguardam mais detalhes do pacote fiscal agora que a contribuição do Ministério da Defesa para o ajuste é dada como certa

Que crise? Weg (WEGE3) quer investir US$ 62 milhões na China para aumentar capacidade de fábrica

O investimento será realizado nos próximos anos e envolve um plano que inclui a construção de um prédio de 30 mil m², com capacidade para fabricação de motores de alta tensão

Como a Embraer (EMBR3) passou de ameaçada pela Boeing a rival de peso — e o que esperar das ações daqui para frente

Mesmo com a disparada dos papéis em 2024, a perspectiva majoritária do mercado ainda é positiva para a Embraer, diante das avenidas potenciais de crescimento de margens e rentabilidade

Quais os planos da BRF com a compra da fábrica de alimentos na China por US$ 43 milhões

Empresa deve investir outros US$ 36 milhões para dobrar a capacidade da nova unidade, que abre caminho para expansão de oferta

De agricultura e tecnologia nuclear à saúde e cultura: Brasil e China assinam 37 acordos bilaterais em várias áreas; confira quais

Acordo assinado hoje por Xi Jinping e Lula abrange 15 áreas estratégicas e fortalece relação comercial entre países

É hora de colocar na carteira um novo papel: Irani (RANI3) pode saltar 45% na B3 — e aqui estão os 3 motivos para comprar a ação, segundo o Itaú BBA

O banco iniciou a cobertura das ações RANI3 com recomendação “outperform”, equivalente a compra, e com preço-alvo de R$ 10,00 para o fim de 2025

Devendo e apostando: 29% dos inadimplentes jogaram em bets para ganhar dinheiro rápido, diz Serasa

Estudo mostra que 46% dos inadimplentes na base da Serasa já apostaram pelo menos uma vez na vida

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP