Nubank (NUBR33) vira piada por ‘comemorar’ perda de dinheiro dos seus acionistas; ‘fuja da fintech enquanto pode’, diz analista

Banco digital saiu avaliado a um preço estratosférico, mas mercado já está corrigindo e queda deve continuar; para equipe de research, outra ação do setor financeiro é mais promissora

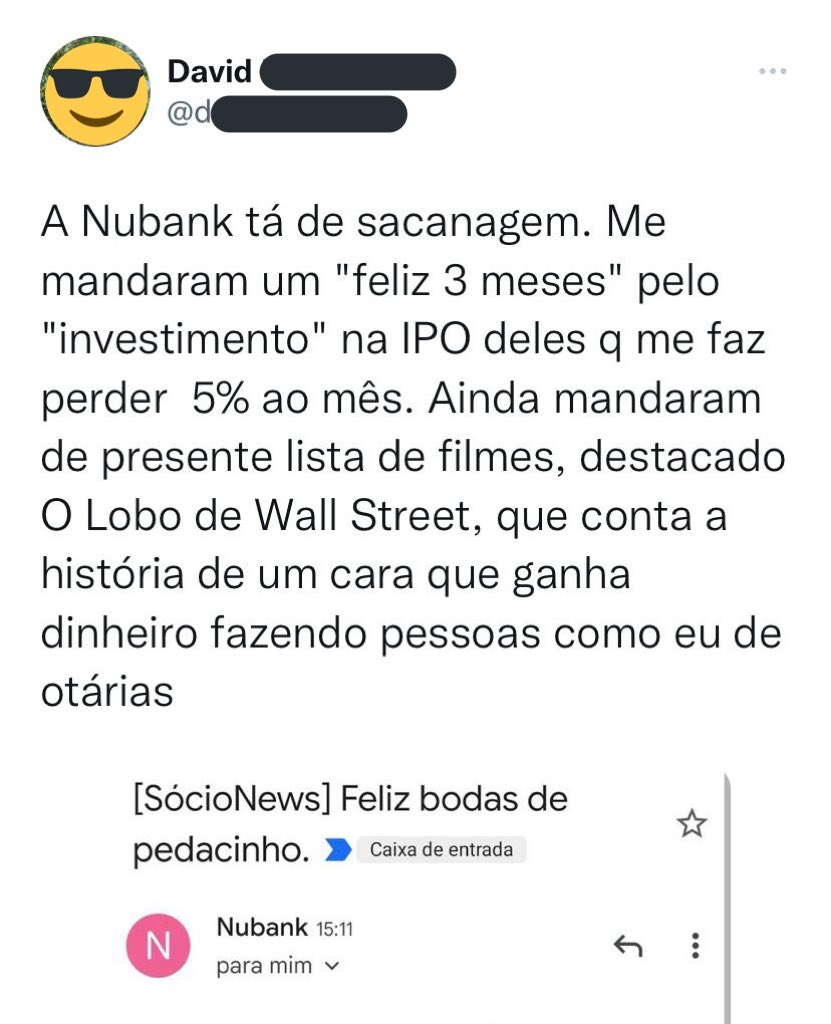

O Nubank (NUBR33) virou motivo de chacota na semana passada após mandar uma mensagem indelicada aos seus clientes que aderiram à sua recente abertura de capital e compraram BDRs (depósitos de ações listadas no exterior).

“Feliz bodas de pedacinho”, dizia o comunicado. “Estamos comemorando 3 meses de ‘mais do que cliente, sócio’. Poderíamos chamar de bodas de algodão doce, mas vamos chamar de bodas de pedacinho pra dar sorte e pra que seja duradouro”, continuava.

O tom informal do e-mail, que poderia apenas ser encarado como infantil, acabou revoltando alguns clientes que compraram as ações do Nubank. E o motivo é simples: o BDR, que no IPO valia R$ 11,50, hoje (16 de fevereiro) é vendido por R$ 7,67, uma queda de 33% em pouco mais de três meses. Observe a reação de um dos novos “sócios” do roxinho:

A revolta não é para menos. Em dezembro, o “roxinho” abriu seu capital em Nova York e também disponibilizou BDRs no Brasil. À época, o banco foi avaliado em US$ 41,5 bilhões, valor de mercado superior ao do Itaú Unibanco (ITUB4), maior instituição financeira do país.

Muitos analistas, entre eles o estrategista-chefe Felipe Miranda, da maior research independente do país, criticaram o valuation exagerado, argumentando que o Nubank estava “muito caro” para sua capacidade de geração de caixa e de lucros.

Dito e feito: depois do alvoroço inicial, o mercado começou a precificar a fintech, que, por ser considerada uma empresa de tecnologia, com fluxos de caixa no futuro, sofre com a alta global dos juros.

Para piorar, o Nubank investiu pesado em uma campanha de marketing para que seus 48 milhões de clientes adquirissem um BDR da empresa, o que ajudaria na capitalização do grupo e também estimularia a entrada de um enorme grupo de investidores na bolsa de valores.

Batizado de NuSócios, o programa prometia elevar o relacionamento entre banco e correntista, mudando o status de “cliente” para “dono” de um pedaço da companhia. Só que o tiro vem saindo pela culatra: com quedas constantes no valor da ação, a entrada na bolsa vem se tornando frustrante para esses novos acionistas.

Para este analista, NuBank deve seguir despencando; confira os motivos

De acordo com a equipe de research chefiada por Miranda, a ação do NuBank deve continuar em baixa por conta de quatro motivos:

1 - Valuation excessivo

O banco ainda está caro diante de sua capacidade de geração de lucro e de caixa e mesmo se considerarmos diversas métricas aplicadas tanto por gigantes do setor, como Itaú e Santander, como por concorrentes mais digitais, como Inter e Banco Pan.

“Nossas contas apontam que o preço justo de NUBR33 está mais próximo de R$ 2 do que da faixa atual de R$ 7”, resume Miranda.

Isso sem falar que a alta dos juros aumenta a exigência dos acionistas para arriscar seu dinheiro em empresas, especialmente nas que projetam receitas no futuro, como é o caso do NuBank.

2 - Problemas de monetização

Com um faturamento por cliente cerca de 20 vezes menor do que os grandes bancos, o NuBank detém parte relevante de seu portfólio de contas vinculado às classes C, D e E, o que dificulta a geração de receita.

3 - Necessidade de capital

Para expandir a carteira de crédito, o banco precisa ter aportes em seu patrimônio líquido. Esse foi, inclusive, um dos motivos do IPO. Contudo, a carteira ainda está longe dos “gigantes” – e uma eventual expansão exigiria maior incorporação de capital, em outras palavras, emissão de mais ações.

4 - Possível aumento na inadimplência

O índice que mede a baixa inadimplência do NuBank pode estar distorcido pela expansão recente da carteira de crédito da fintech

Mas calma: o setor financeiro brasileiro traz uma oportunidade espetacular

Ao contrário do que acontece com o Nubank, Miranda enxerga uma oportunidade ímpar no setor financeiro brasileiro: a ação de uma empresa listada que tem um valuation muito mais barato do que seus pares no setor – e de graça se comparado ao do NuBank.

“Está negociando a 0,6 vezes seu patrimônio líquido atual. De longe, é a empresa mais barata do setor financeiro nacional”, destaca o relatório, que pode ser baixado no botão abaixo: