Chama o bombeiro! Fed tenta apagar incêndio da inflação com terceira alta de juro de 0,75 pp — veja detalhes

A taxa básica está na faixa entre 3,00% a 3,25% ao ano, depois do quinto aperto monetário de 2022. Essa também é a sexta vez em quase 40 anos que o BC dos EUA sobe o juro nesse calibre.

Se existisse uma linha direta para a política monetária do Federal Reserve (Fed), certamente ela atenderia no 911 — o número dos bombeiros dos EUA. Em mais uma tentativa de apagar o incêndio da inflação, o banco central norte-americano elevou pela terceira vez seguida o juro em 0,75 ponto percentual (pp).

Agora, a taxa básica por lá está na faixa entre 3,00% a 3,25% ao ano — o maior nível desde 2008, ano da crise financeira global, e o sexto desse calibre em quase 40 anos.

O quinto aperto monetário do ano teve endereço certo: conter as chamas do índice de preços ao consumidor norte-americano (CPI, na sigla em inglês), que subiu 8,3% em agosto em relação a um ano atrás.

Embora esse número ainda esteja abaixo dos 8,5% em julho e dos 9,1% em junho, excluindo os preços voláteis de alimentos e energia, a taxa permaneceu elevada. O chamado núcleo do CPI subiu 0,6% em agosto, o dobro dos 0,3% de junho e também o dobro do que os economistas previam.

Por conta disso, alguns investidores apostavam em um aumento ainda maior do juro na reunião de hoje, de 1 pp. Dados compilados pelo CME Group mostravam que a probabilidade de uma alta de 0,75 pp agora era de 80%, contra 20% de chance de uma elevação de 1 ponto.

Embora a maioria já esperasse um aperto desse calibre, a reação inicial do mercado foi negativa. O Dow Jones, o S&P 500 e o Nasdaq reverteram a alta, passando a operar em queda.

Leia Também

911: a chamada do Fed

No comunicado do Fed que trouxe a decisão, que foi unânime, o comitê de política monetária (Fomc, na sigla em inglês) reafirmou o forte compromisso em devolver a inflação para a meta de 2%.

Segundo o Fomc, a inflação permanece elevada, refletindo desequilíbrios de oferta e demanda relacionados à pandemia, preços mais altos de alimentos e energia e pressões mais amplas sobre os preços.

O documento atribuiu à guerra entre Rússia e Ucrânia uma pressão ascendente adicional sobre a inflação e de queda sobre a atividade econômica global.

O incêndio vai se alastrar?

Os membros do comitê de política monetária do Fed indicaram um caminho muito mais forte de aumento da taxa de juros à frente para tentar segurar a inflação.

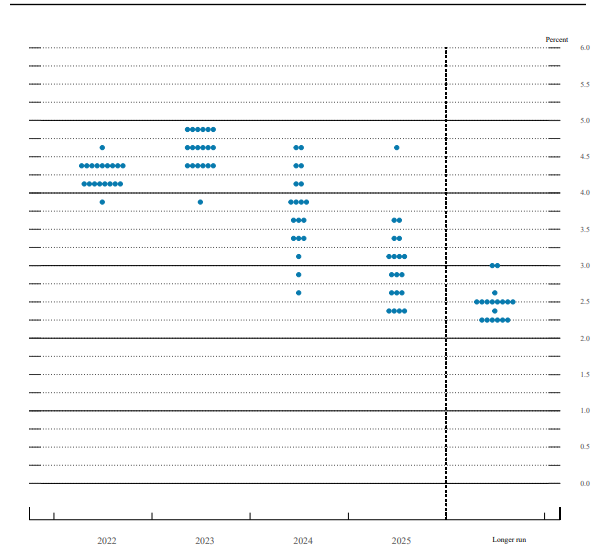

De acordo com o dot plot — o gráfico de pontos que traz as expectativas individuais dos membros do comitê —, a taxa de juros terminará o ano acima dos 4%, em 4,4%, uma revisão para cima de 1 ponto percentual em relação à estimativa de junho.

O comitê então vê a taxa subindo para 4,6% em 2023, 0,8 ponto percentual mais alto do que o projetado em junho. Confira abaixo o gráfico de pontos do Fed de setembro:

A partir de 2024, a tendência é de que o juro nos EUA diminua. Segundo o gráfico de pontos, em 2024 a taxa básica deve encerrar o ano em 3,9% e depois em 2,9% em 2025. No longo prazo, deve haver uma normalização ainda maior, com o juro em 2,5%.

Os sinais de fumaça do Fed

Além do grau do aperto em si, a reunião de política monetária de hoje estava sendo aguardada por conta das projeções econômicas do Fed para este ano e os próximos — e, ao que tudo indica, a chama seguirá ardendo.

Para se ter uma ideia, o banco central norte-americano passou a prever um crescimento de 0,2% este ano ante 1,7% estimados em junho.

Além disso, a inflação deve alcançar 5,4% ao final de 2022 ante 5,2% projetados anteriormente, e a taxa de desemprego deve ir a 3,8%, ante 3,7% previstos em junho.

Confira abaixo a mediana de outras previsões feitas pelo Federal Reserve:

PIB dos EUA

- 2023: 1,2%, de 1,7% previstos em junho

- 2024: 1,7%, de 1,9% previstos em junho

- 2025: 1,8%

- Longo prazo: 1,8%

Inflação medida pelo PCE

- 2023: 2,8%, de 2,6% previstos em junho

- 2024: 2,3%, de 2,2% previstos em junho

- 2025: 2,0%

- Longo prazo: 2,0%

Taxa de desemprego

- 2023: 4,4%, de 3,9% previstos em junho

- 2024: 4,4%, de 4,1% previstos em junho

- 2025: 4,0%

- Longo prazo: 4,3%

Powell apaga incêndio em Nova York

Se as bolsas em Nova York reagiram mal ao comunicado com a decisão de elevar o juro em 0,75 ponto percentual, foi só o presidente do Fed, Jerome Powell, começar a falar na coletiva de imprensa, que as coisas em Wall Street se acalmaram — embora por pouco tempo.

Na prática, ele não disse nada muito diferente do que já vinha falando nos últimos meses — talvez o fato de ter seguido o script e não ter contratado uma alta de 1 ponto percentual para o próximo encontro tenha trazido alívio momentâneo ao mercado.

Na coletiva de hoje, Powell reafirmou que o Fed continuará com uma política monetária mais agressiva para trazer a inflação para a meta de 2% ao ano, ainda que isso custe a desaceleração da economia dos EUA.

"Não é possível ter uma economia que beneficie a todos sem a estabilidade de preços ou ter um crescimento sustentando sem a estabilidade de preços. Por isso, não vamos medir esforços para trazer a inflação para a meta e temos as ferramentas necessárias para isso", disse.

Questionado sobre a possibilidade de recessão nos EUA, Powell se limitou a afirmar que uma política monetária restritiva como a que o Fed está conduzindo tem efeitos sobre o desempenho na economia, mas que é difícil prever se haverá recessão e, se houver, qual será a magnitude dessa recessão.

O chefe do banco central norte-americano também não quis se comprometer com outro aumento de juro de 0,75 pp ou de 1 pp, dizendo que as decisões serão tomadas encontro por encontro e de acordo com os indicadores econômicos.

"Não falamos sobre uma alta de 1 ponto percentual na reunião de hoje", disse Powell, reforçando o compromisso do Fed com a inflação em 2%.

O que dizem os especialistas

Para Rafael Marques, economista e CEO da Philos Invest, o comunicado do Fed que trouxe o aumento de 0,75 pp não trouxe grandes novidades, mas teve um tom mais duro.

"A decisão veio dentro do esperado, e o comunicado trouxe poucas alterações, mas sinalizando um pouco mais de pressão, com a declaração de 'taxa de juro mais alta por mais tempo' mais evidenciada", afirmou Marques.

Já João Beck, economista e sócio da BRA, não descarta um aumento mais agudo da taxa de juro nos EUA por conta da inflação.

"De uma forma ou de outra, o mercado projeta uma taxa terminal de 4,5% em março de 2023. Por isso, o Fed ainda tem a opção de manter a porta aberta para um grau de aperto monetário ainda maior", disse.

Celso Pereira, diretor de investimentos da Nomad, acredita que o Fed vai continuar subindo o juro até que a taxa atinja um pico entre 4% e 5%.

"De forma geral, nossa expectativa é de que o cenário de juro mais elevado nos EUA deverá ser mantido até pelo menos o final do ano que vem, considerando as informações atuais e a incerteza sobre a gravidade de uma recessão nos EUA", afirmou.

Já Nicole Kretzmann, economista-chefe da Upon Global Capital, disse que Powell foi coerente com seus últimos discursos, mantendo o tom hawkish — isto é, favorável ao aperto monetário.

"Powell manteve o tom hawkish e evitou dar margem para qualquer interpretação mais branda como já ocorreu em outras ocasiões", disse. "Acreditamos que o Fed terá de ser mais agressivo para fazer a inflação convergir para a meta", acrescentou.

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Warren Buffett enriquece US$ 22,5 bilhões em 2025 e ultrapassa Bill Gates — estratégia conservadora se prova vencedora

Momento de incerteza favorece ativos priorizados pela Berkshire Hathaway, levando a um crescimento acima da média da fortuna de Buffett, segundo a Bloomberg

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP