Apesar dos resgates, fundos multimercados conseguem fechar o 1º semestre no azul; emissões de renda variável desabam 75% no período

Período difícil para ativos de risco beneficiou a renda fixa e levou investidores a fugirem de fundos de ações e multimercados

Você já deve estar careca de ler aqui no Seu Dinheiro que um dos poucos destaques positivos do mundo dos investimentos no primeiro semestre de 2022 foi a renda fixa.

Com a escalada global dos juros e as incertezas no cenário macroeconômico, essa classe de ativos foi a única que viu alta nas emissões de ativos, e uma das poucas em que os fundos terminaram o período com captação líquida.

Os ativos de risco, por sua vez, sofreram na primeira metade do ano: as emissões de ativos de renda variável despencaram 75,1% ante o mesmo período de 2021, para apenas R$ 19 bilhões, segundo o balanço semestral divulgado nesta semana pela Anbima - Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais.

Fundos de ações e multimercados terminaram o semestre com resgates líquidos, com a debandada dos investidores para ativos mais seguros, sobretudo os fundos de renda fixa e ativos isentos de imposto de renda.

Mas mesmo sendo a classe de fundos com maior volume de resgates líquidos, a maioria das subclasses dos multimercados conseguiu fechar o primeiro semestre no azul.

Esses fundos, que podem investir em diversos tipos de ativos e se proteger de quedas no mercado, foram capazes de aproveitar os ativos e operações que se saíram bem no período.

Leia Também

Os fundos de ações, por sua vez, terminaram o semestre majoritariamente em baixa.

Emissões de ativos no primeiro semestre

Em comparação ao primeiro semestre do ano passado, o total de emissões de ativos caiu 12,1% nos primeiros seis meses de 2022. A renda fixa foi a classe de ativos com maior volume emitido e a única a ver crescimento. A renda variável teve uma queda brusca nas emissões.

| Total de emissões | Renda fixa | Renda variável | Híbridos | |

| Volume | R$ 233 bilhões | R$ 202 bilhões | R$ 19 bilhões | R$ 12 bilhões |

| Variação ante o 1º semestre de 2021 | -12,1% | +25,0% | -75,1% | -56,1% |

Os únicos ativos a verem crescimento nas emissões em relação ao primeiro semestre do ano passado foram os Certificados de Recebíveis do Agronegócio - CRA (+53,9%), as debêntures (+35,3%) e os Certificados de Recebíveis Imobiliários - CRI (+13,4%), todos títulos de renda fixa.

Na renda variável, os IPOs - ofertas iniciais de ações, quando uma empresa abre capital na bolsa - praticamente desapareceram. Enquanto no primeiro semestre de 2021 eles movimentaram R$ 35,7 bilhões, de janeiro a junho deste ano o volume de IPOs foi de apenas R$ 400 milhões.

O restante das emissões se referiu a ofertas subsequentes (follow ons), que totalizaram R$ 18,5 bilhões no primeiro semestre de 2022, contra R$ 40,0 bilhões no mesmo período do ano passado.

Apesar do volume baixo, a maioria das emissões deste ano, diz a Anbima, foi primária: 95,2% se referiram a recursos que foram para o caixa da empresa.

VEJA TAMBÉM: RISCOS PARA A ECONOMIA NO 2° SEMESTRE: Lula x Bolsonaro, inflação e JUROS I RECESSÃO NOS EUA?

Captações e resgates líquidos nos fundos de investimento

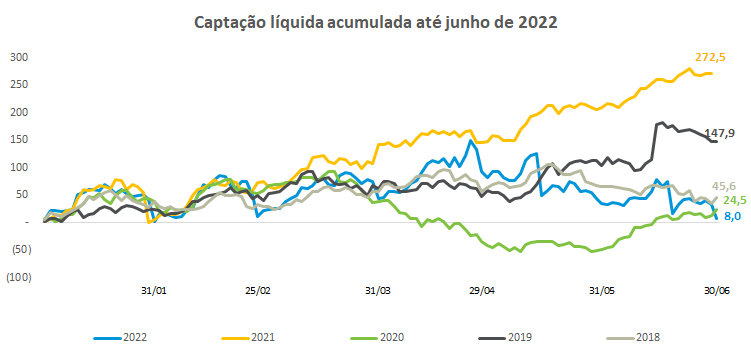

A indústria de fundos teve uma captação líquida de apenas R$ 8 bilhões no primeiro semestre de 2022, bem abaixo do registrado no mesmo período nos últimos cinco anos.

Os fundos de renda fixa apresentaram a maior captação líquida, seguidos dos FIDCs (que também são ativos de crédito) e dos fundos cambiais. Todas as demais grandes classes de fundos viram resgates líquidos. Os fundos de ações tiveram uma saída de quase R$ 50 bilhões, enquanto os multimercados perderam quase R$ 62 bilhões.

| Classe de fundos | Captação/Resgate líquido |

| Renda fixa | R$ 88,8 bilhões |

| Fundos de Investimento em Direitos Creditórios (FIDC) | R$ 31,6 bilhões |

| Cambial | R$ 1,2 bilhão |

| Fundos de Investimento em Participações (FIP) | -R$ 554,7 milhões |

| ETF | -R$ 667,2 milhões |

| Previdência | -R$ 1,1 bilhão |

| Ações | -R$ 49,5 bilhões |

| Multimercados | -R$ 61,8 bilhões |

| Total | R$ 8 bilhões |

Rentabilidade dos fundos por tipo

Renda fixa

| Tipo de fundo | Retorno no primeiro semestre |

| Renda Fixa Duração Alta Grau de Investimento | 8,22% |

| Renda Fixa Duração Livre Grau de Investimento | 6,09% |

| Renda Fixa Duração Baixa Crédito Livre | 6,07% |

| Renda Fixa Duração Média Crédito Livre | 5,76% |

| Renda Fixa Duração Alta Crédito Livre | 5,72% |

| Renda Fixa Duração Livre Soberano | 5,69% |

| Renda Fixa Duração Baixa Grau de Investimento | 5,68% |

| Renda Fixa Duração Média Grau de Investimento | 5,61% |

| Renda Fixa Duração Livre Crédito Livre | 5,39% |

| Renda Fixa Indexados | 5,37% |

| Renda Fixa Duração Média Soberano | 5,25% |

| Renda Fixa Simples | 5,07% |

| Renda Fixa Duração Baixa Soberano | 4,82% |

| Renda Fixa Duração Alta Soberano | 4,61% |

| Renda Fixa Investimento no Exterior | -8,65% |

| Renda Fixa Dívida Externa | -12,75% |

Multimercados

| Tipo de fundo | Retorno no primeiro semestre |

| Multimercados Long and Short Neutro | 8,73% |

| Multimercados Balanceados | 6,18% |

| Multimercados Dinâmico | 6,07% |

| Multimercados Trading | 5,56% |

| Multimercados Juros e Moedas | 5,53% |

| Multimercados Livre | 4,75% |

| Multimercados Capital Protegido | 3,01% |

| Multimercados Long and Short Direcional | 2,46% |

| Multimercados Macro | 11,21% |

| Multimercados Estratégia Específica | -1,00% |

| Multimercados Investimento no Exterior | -0,58% |

Ações

| Tipo de fundo | Retorno no primeiro semestre |

| Ações FMP-FGTS | 8,82% |

| Fundo Mono Ação | 11,51% |

| Ações Índice Ativo | -9,73% |

| Ações Sustentabilidade / Governança | -9,56% |

| Ações Indexados | -6,64% |

| Fechados de Ações | -6,33% |

| Ações Setoriais | -30,35% |

| Ações Investimento no Exterior | -17,07% |

| Ações Small Caps | -15,56% |

| Ações Valor / Crescimento | -15,52% |

| Ações Livre | -13,35% |

| Ações Dividendos | -1,78% |

Cambiais

| Tipo de fundo | Retorno no primeiro semestre |

| Cambial | -6,29% |

Procuramos independência: Ibovespa tenta se recuperar de queda em dia de IPCA-15, balanços e Haddad

IRB e Vivo divulgam resultados por aqui; lá fora, investidores concentram o foco no balanço da Nvidia

Anbima coloca ESG ‘na régua’ e anuncia regras para títulos de renda fixa sustentáveis

Instituições emissoras precisarão seguir uma série de padrões, incluindo um reporte periódico para os investidores; normas passam a valer no dia 24 de março

Duas faces de uma mesma moeda: Ibovespa monitora Galípolo para manter recuperação em dia sem Trump

Mercados financeiros chegam à última sessão da semana mostrando algum alívio em relação à guerra comercial norte-americana

6 em cada 10 reais dos brasileiros foi investido em renda fixa em 2024 — e 2025 deve repetir o mesmo feito, diz Anbima

Brasileiros investiram 12,6% mais no ano passado e a renda fixa é a ‘queridinha’ na hora de fazer a alocação, segundo dados da associação

Não se esqueça: Ibovespa tenta reação em dia de IPCA-15 e reunião ministerial para discutir inflação dos alimentos

IBGE divulga hoje a prévia da inflação de janeiro; em Brasília, Lula reúne ministros para discutir alta dos preços dos alimentos

Em meio à seca de IPOs na bolsa, renda fixa foi campeã em emissões em ano recorde de captação pelas empresas

Segundo dados divulgados pela Anbima, empresas captaram R$ 783,4 bilhões e 2024, sendo R$ 709 bilhões advindos de instrumentos como debêntures e FIDCs

Fundos Imobiliários e Fiagros serão taxados? Entenda o impasse gerado pelo veto de Lula na reforma tributária

A lei complementar da reforma tributária trouxe a possibilidade da taxação dos fundos; entidades de investidores criticaram a medida, que pode afetar os fundos imobiliários e Fiagros

A renda fixa vai reinar em 2025? Fundos voltam a ter saldo positivo depois de dois anos; saiba quais receberam mais aportes em 2024 e o que esperar agora

Saldo positivo quebrou uma sequência de dois anos de performance ruim para os fundos de investimentos; ‘é uma demonstração da solidez e da resiliência da indústria’, comenta o diretor da Anbima

Restrições a LCIs, LCAs, CRIs e CRAs não intimidaram investidor, e apetite para renda fixa isenta de IR continuou a crescer em 2024

Mesmo com novas regras de emissão e liquidez, ativos isentos de IR chegaram a ver altas de dois dígitos no ano, na busca do investidor por segurança e rentabilidade

Quanto custa a ‘assessoria gratuita’? O que muda com a regra que obriga à divulgação da remuneração dos assessores de investimento

A norma da CVM obriga os assessores de investimentos e outros profissionais do mercado a divulgarem suas formas e valores de remuneração, além de enviarem um extrato trimestral aos clientes

Sem IPOs, empresas apostam na renda fixa e captam valor recorde de R$ 542 bilhões no mercado de capitais neste ano; debêntures e FIDCs são destaques

Do total captado até setembro, a grande maioria veio da classe, cujo ativo de maior destaque são as debêntures, especialmente de infraestrutura

Por que as novas regras para investimentos de quem não mora no Brasil devem ajudar o mercado brasileiro?

Após a consulta da CVM e do BC realizada no início de setembro, a expectativa é que as novas normas saiam até o final do ano e entrem em vigor em 2025

Nvidia já vale quase quatro ‘Ibovespas’ — e ainda tem investidor de olhos fechados para o exterior, diz sócio do BTG

Segundo Marcelo Flora, a expansão no exterior é “inevitável”, mas ainda há obstáculos no caminho de uma verdadeira internacionalização da carteira dos brasileiros

A seca de IPOs não abalou: captação chega a recorde de R$ 96 bilhões em julho — e a “culpa” não é só das debêntures

Consideradas as estrelas das captações neste ano, as debêntures continuaram com a maior fatia, com R$ 50,1 bilhões em emissões no mês

Investimentos dos brasileiros em LCI, LCA e outros títulos isentos de IR ultrapassam R$ 1 trilhão, enquanto apetite pela bolsa cai

Com a seca de IPOs e o Ibovespa tombando mais de 7% no primeiro semestre, o investimento nos papéis da bolsa caiu 1,5%

FIDC será o novo queridinho da renda fixa? Cresce em 70% o número de pessoas físicas que investem nos fundos do tipo

Vale relembrar que os fundos de direitos creditórios só puderam passar a ser oferecidos ao público geral em outubro do ano passado

Sem IPOs e com restrições a CRIs, CRAs, LCIs e LCAs, renda fixa domina emissões no 1º semestre; debêntures batem recorde de captação

Ofertas no mercado de capitais totalizaram R$ 337,9 bilhões no período, sendo que R$ 206,7 bilhões corresponderam a debêntures; ofertas de ações totalizaram apenas R$ 4,9 bilhões

Na renda fixa, aplicações conservadoras tiveram o melhor desempenho no semestre; confira as variações

Títulos emitidos por empresas indexados ao DI mostraram os melhores ganhos do período, segundo índices calculados pela Anbima; entre os títulos públicos, títulos Tesouro Selic foram os campeões

A farra das LCI e LCA continua? Investimentos em títulos isentos sobe 9,1% em 2024 — mesmo após mudança nas regras

Alocação das pessoas físicas em títulos isentos de Imposto de Renda chegaram a R$ 1,12 trilhão entre janeiro e abril deste ano

Só duas em cada dez pessoas se preparam para a aposentadoria; confira detalhes de pesquisa da Anbima

Quase 60% das pessoas pretendem poupar para a aposentadoria, embora ainda não tenham iniciado

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP