Primeira parcela do 13º salário cai na conta hoje; veja como você pode multiplicar essa grana

Confira opções de fundos de investimento para investir a primeira parcela da gratificação natalina de trabalhadores menos ou mais inclinados ao risco

O final de novembro vai se aproximando e os brasileiros só pensam em uma coisa: a primeira parcela do 13º salário, que deve cair na conta dos trabalhadores nesta quarta-feira (30). Só os jogos do Brasil na Copa do Mundo rivalizam com o dinheiro extra.

Mas arrisco dizer que, para muita gente, a gratificação natalina ainda é mais esperada do que o Hexa. Afinal, o recurso suplementar ajuda nas pendências de final de ano, nos presentes de Natal e na organização para os tradicionais boletos que chegam logo após o réveillon.

Para os mais organizados, o depósito do 13º salário também dá a chance de engordar os investimentos feitos ao longo do ano com um aporte mais generoso. Mas quais são os melhores ativos para aplicar a primeira parcela do dinheiro extra?

Conversei com três especialistas — do Itaú Unibanco, Empiricus e Santander — para encontrar a resposta para essa pergunta. Mas é importante destacar que ela depende de fatores como o perfil do investidor e o prazo da aplicação.

Nesta matéria, trazemos opções de fundos de investimento para investir o 13º de trabalhadores conservadores, ou seja, menos inclinados ao risco, e também para os arrojados.

Outro elemento importante é o tempo disponível para aplicação. Aqui consideramos que o leitor já tem uma reserva de emergência que cobre de seis meses a um ano de seus gastos essenciais, e investirá com objetivos de médio e longo prazo. Se esse não é o seu caso, recomendamos a leitura desta reportagem do Seu Dinheiro.

Leia Também

Por que investir o 13º salário por meio de fundos?

Para Bruno Mérola, analista da Empiricus, uma boa escolha para o destino do 13º salário são os fundos de investimento, por três fatores.

O primeiro é que, para quem não consegue dedicar muito tempo para estudar diversas classes de produtos, esses veículos garantem a diversificação do portfólio com uma gestão qualificada.

Outro ponto positivo é a eficiência tributária: quem compra e vende ativos diretamente no mercado precisa lidar com os impostos de cada operação. Já nos fundos a alíquota não recai sobre o rebalanceamento da carteira e é calculada apenas na venda das cotas.

“A terceira vantagem é diversificação para além do que está disponível para uma pessoa física. Juntando os investimentos de todos os cotistas é possível ter acesso a produtos com uma aplicação mínima elevada e instrumentos restritos a grandes investidores”, destaca o analista da Empiricus.

Martin Iglesias, professor e líder em investimentos e alocação de ativos do Itaú Unibanco, concorda que os fundos são uma boa opção para o 13º salário. Mas o especialista aponta alguns cuidados que os investidores devem tomar na hora de escolher um ativo.

"Quanto mais ativo for o gestor, mais é preciso estar atento à experiência e ao nível de risco. O processo decisório deve ser robusto. Já nos fundos com menos atividade da gestão o custo é bastante importante para não comprometer a rentabilidade com altas taxas administração."

Martin Iglesias, Itaú Unibanco

Já ouviu a palavra da previdência hoje?

Além de listar todas aquelas vantagens, Bruno Mérola indica uma classe de fundos que, em sua visão, não é bem aproveitada pelo investidor: a previdência.

“Eu acredito que o 13º salário tem que ir para a previdência todos os anos, por dois motivos. O primeiro é que, independente do perfil, é preciso pensar sempre no longo prazo. O segundo é porque o salário extra ajuda a completar aqueles 12% de limite do PGBL”, argumenta.

Para quem não conhece a sigla, PGBL corresponde ao Plano Gerador de Benefício Livre, um tipo de plano de previdência privada com incentivos tributários.

Vale destacar, contudo, que o PGBL é indicado apenas para quem entrega a declaração completa do imposto de renda, é segurado da Previdência Social e investe pensando no longo prazo — superior a oito anos.

O percentual a que o analista da Empiricus se refere é a possibilidade de deduzir as contribuições feitas ao plano em até 12% da renda bruta tributável anual na declaração do IR.

Os produtos desse tipo também chamam a atenção pela ausência do “come-cotas”, tributação semestral dos fundos de investimento comuns. Em vez de pagar IR de seis em seis meses, o participante de um PGBL só paga imposto na hora de resgatar ou receber uma renda do plano.

Previdência para todos os gostos — e perfis

Está convencido das vantagens dos fundos previdenciários? Mérola indica que, para começar, a carteira Nova SuperPrevidência, da Empiricus Investimentos, é uma boa opção.

“Acredito que essa deveria ser a previdência principal do investidor, porque ela diversifica muito ao comprar um pouco de cada classe de ativos. Dentro do portfólio temos inflação, crédito, ações, criptomoedas, dólar e ouro.”

Se a super diversificação, porém, é demais para o seu coração avesso aos riscos, o analista tem uma alternativa: o SP Conservador, que concentra o patrimônio em renda fixa e crédito.

Já para o investidor com mais apetite ao risco, Mérola recomenda o SP Arrojado. A estratégia combina os benefícios previdenciários com o percentual máximo de ações permitido para um fundo com investidores comuns, de 70%.

É conservador? Veja fundos para investir o seu 13º salário

Mas nem só de previdência vive uma carteira de fundos de investimentos. Por isso, com a ajuda dos outros dois especialistas, também apresentamos outras opções para os menos tolerantes ao risco.

Leonardo Siqueira, superintendente de Investimentos do Santander, destaca os fundos de crédito privado e de infraestrutura. E, assim como ocorre com a previdência, o segundo tipo pode trazer um benefício fiscal: portfólios formados por debêntures incentivadas são isentos de IR.

Mas Siqueira reforça que, como o mercado de debêntures está oscilando atualmente, a rentabilidade dos fundos de infraestrutura também varia e pode ficar levemente abaixo do CDI em alguns momentos.

Martin Iglesias, do Itaú, também indica o crédito privado para os conservadores, além de uma pequena parcela em fundos multimercados e de ativos indexados à inflação.

Na alocação sugerida pelo especialista os juros pós-fixados ocupam 85% da carteira, enquanto os multimercados ficam com 10% e a inflação com apenas 5%. Confira os produtos recomendados por Iglesias:

- Active Fix All Crédito Privado

- Vinland Macro Seleção Multimercado

- Absolute Hedge Seleção FIC FIM

- Itaú Seleção Multifundos MM

- Kinea IPCA Dinâmico II RF

E os investidores arrojados?

Os especialistas consultados pelo Seu Dinheiro não se esqueceram dos investidores arrojados. Eles deixaram suas indicações para quem quer investir o 13º salário em produtos com uma parcela maior de risco para obter uma rentabilidade superior.

O especialista do Santander acredita que, para esse público, os fundos multimercados são adequados, especialmente os produtos macro e multigestão.

"O nosso destaque é o fundo Alocação Multimercado Macro, pois acreditamos que, como temos muitos gestores no mercado com o desempenho descorrelacionado — ou seja, tem casa muito bem e casa muito mal —, um produto desse tipo deveria capturar melhor o mercado. E realmente capturou: o fundo tem uma performance de quase 300% do CDI e com uma volatilidade baixa."

Leonardo Siqueira, Santander.

Siqueira diz que outra boa pedida para os arrojados são os fundos de ações, especialmente os nacionais. “O consenso da Bloomberg projeta um upside de cerca de 34% para a bolsa brasileira nos próximos 12 meses, contra 13% para a americana. Ou seja, há mais oportunidades no mercado local.”

As ações da B3 também são parte importante da estratégia traçada pelo Itaú para os investidores mais agressivos. Martin Iglesias recomenda uma alocação de 19% na classe por meio dos fundos Moat Long Bias e Itaú Kinea Gama FICFIA.

Já o percentual dedicado a papéis internacionais é de 11%; os destaque são o fundo Itaú Index MM S&P500 USD e o ETF EMEG11, um fundo de índice. Confira a sugestão completa de alocação do Itaú para o perfil agressivo:

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

Dividendos e JCP: Santander (SANB11) anuncia o pagamento de R$ 1,5 bilhão em proventos; veja quem mais paga

Acionistas que estiverem inscritos nos registros do banco no dia 17 de abril terão direito ao JCP

Obrigado, Trump: China aumenta compra de soja brasileira e Santander vê uma empresa bem posicionada para se beneficiar da maior demanda

A guerra de tarifas entre China e Estados Unidos nem esfriou e as empresas asiáticas já começaram os pedidos de soja brasileira: 2,4 milhões de toneladas nesta primeira semana

BofA, Itaú BBA e Santander reforçam recomendação de investimento na Sabesp (SBSP3) após anúncio de precatório bilionário

Segundo os bancos, o acordo com a prefeitura de São Paulo pode resultar numa geração de valor presente líquido que pode representar até 2% do valor de mercado da Sabesp

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

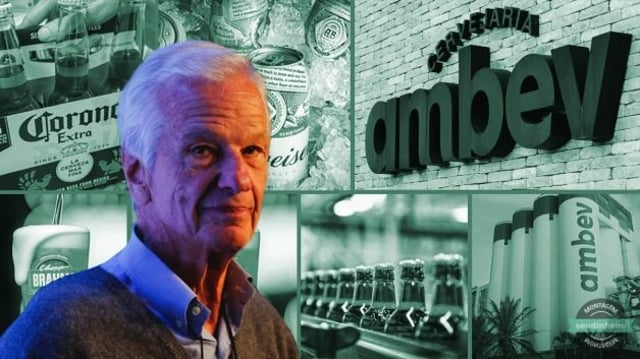

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Não foi só o Banco Master: entre os CDBs mais rentáveis de março, prefixado do Santander paga 15,72%, e banco chinês oferece 9,4% + IPCA

Levantamento da Quantum Finance traz as emissões com taxas acima da média do mercado; no mês passado, estoque de CDBs no país chegou a R$ 2,57 trilhões, alta de 14,3% na base anual

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

Renda fixa para abril chega a pagar acima de 9% + IPCA, sem IR; recomendações já incluem prefixados, de olho em juros mais comportados

O Seu Dinheiro compilou as carteiras do BB, Itaú BBA, BTG e XP, que recomendaram os melhores papéis para investir no mês

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

As melhores empresas para crescer na carreira em 2025, segundo o LinkedIn

Setor bancário lidera a seleção do LinkedIn Top Companies 2025, que mede o desenvolvimento profissional dentro das empresas

CDBs do Banco Master pagam até 160% do CDI no mercado secundário após investidores desovarem papéis com desconto

Negócio do Master com BRB jogou luz nos problemas de liquidez do banco, o que levou os investidores a optarem por resgate antecipado, com descontos de até 20%; taxas no secundário tiram atratividade dos novos títulos emitidos pelo banco, a taxas mais baixas

Banco Master: Reunião do Banco Central indica soluções para a compra pelo BRB — propostas envolvem o BTG

Apesar do Banco Central ter afirmado que a reunião tratou de “temas atuais”, fontes afirmam que o encontro foi realizado para discutir soluções para o Banco Master

‘Ninguém pendura CDB na parede’: obras de arte ganham força como investimento; como colecionar?

Obras de arte são cada vez mais visadas como forma de diversificação do portfólio de investimentos; leiloeiro que está há 40 anos no mercado dá as principais dicas para começar a investir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP