Dia das crianças: quais são as melhores contas para menores de idade para ensinar seu filho a lidar com dinheiro

Veja quais bancos e fintechs oferecem hoje contas para menores que permitem aos responsáveis ficar de olho nas finanças dos jovens

A abertura de contas para menores de idade não é coisa da era das fintechs e dos bancos digitais. Eu mesma já contei aqui no Seu Dinheiro que meu avô abriu uma conta-poupança na Caixa para mim quando nasci. Já a minha primeira conta-corrente eu abri com a minha mãe no Bradesco com 16 ou 17 anos.

A prática de abrir poupança para recém-nascidos ou tirar CPF para os filhos e netos a fim de começar a investir em nome deles - em produtos de longo prazo, como ações ou previdência privada - não é exatamente nova; está apenas, felizmente, mais disseminada entre os brasileiros.

Nos grandes bancos, as contas para crianças e adolescentes são similares às contas tradicionais dos adultos, com acesso a saques, transferências, pagamentos de conta, cartão de débito, investimentos e caderneta de poupança. Só não podem ter cartão de crédito, empréstimos ou financiamentos, já que esses produtos são restritos, por Lei, aos maiores de 18 anos.

Além disso, só podem ser abertas mediante o comparecimento dos responsáveis a uma agência, tal como faziam os antigos fenícios, munidos de RG e CPF do jovem, um comprovante de residência e, no caso dos futuros clientes maiores de 16 anos, acompanhados do próprio adolescente.

Por se tratarem de contas-correntes tradicionais, apenas sem produtos de crédito, os responsáveis não têm muito como controlar seu uso caso ele seja feito pelo próprio jovem.

Especialistas em educação financeira infantil recomendam que as crianças tenham suas primeiras lições sobre finanças com dinheiro em espécie. Mas a partir da pré-adolescência, o jovem já pode começar a aprender a gerenciar uma conta própria e um cartão de débito; mais tarde, pode até utilizar um cartão de crédito adicional ao cartão do responsável.

Leia Também

Num mundo tão digitalizado, é até saudável introduzir os jovens a esse aprendizado e já acostumá-los a certas tecnologias. Isso sem falar na segurança de eles não ficarem andando com dinheiro vivo por aí.

Para não perder o controle

Mas se “o dinheiro eletrônico” e “o dinheiro de plástico” já fazem os mais velhos perderem o controle, como evitar que uma conta administrada pelo próprio jovem acabe se tornando um verdadeiro desastre de gastos com games em vez de ser usada para pagar a conta da cantina da escola?

Para os pais que querem monitorar o uso da conta pelos filhos, já que são eles que vão financiar a brincadeira, alguns bancos digitais criaram produtos específicos para menores de idade.

São contas digitais gratuitas, similares às contas tradicionais dessas instituições financeiras, mas que permitem, de alguma forma, o controle das movimentações pelos responsáveis.

Assim como no caso dos grandes bancos, também é necessário tirar CPF e RG para o menor antes de abrir a conta, mas o processo de abertura é todo digital, e o jovem pode acessá-la do seu próprio celular, ter um cartão próprio, realizar saques, transferências e, em alguns casos, até investir.

Atualmente, quatro dos principais bancos digitais do mercado dispõem de contas para menores que permitem o monitoramento e o controle pelos pais: o Inter, com sua Conta Kids; o Next, com a NextJoy; o C6 Bank, com a C6 Yellow; e o bs2, com a Blu. Há ainda duas fintechs que oferecem unicamente esse tipo de produto: o Yours Bank, que tem entre os investidores o Banco do Brasil, e a mexicana Mozper.

A seguir eu listo as vantagens e desvantagens dessas contas, avalio suas funcionalidades e destaco as melhores:

Uma nota sobre as contas para menores de idade dos bancões

Antes de passar para as contas dos bancos digitais, gostaria de mencionar que três dos grandes bancos brasileiros tradicionais têm, hoje, produtos específicos para menores de idade.

O Banco do Brasil oferece o BB Conta Jovem para clientes entre 12 e 21 anos incompletos, desde que ainda não tenham ingressado na universidade. Já o Bradesco tem a Click Conta, disponível para todos os menores de 18 anos. Finalmente, o Itaú estendeu a conta do seu banco digital iti para clientes a partir de 14 anos.

No caso da conta iti, trata-se da mesma conta digital gratuita já disponível para os maiores de 18 anos, apenas com algumas restrições: não há cartão de crédito, e os limites de pagamento são de R$ 1 mil por dia e R$ 2 mil por mês.

Mas, no mais, a conta dispõe das mesmas funcionalidades da conta iti para maiores de idade, com cartão de débito físico e virtual, rendimento automático de 100% do CDI (superior ao retorno da poupança, o que é um bom diferencial), pagamentos de contas e boletos, PIX e saques, sendo um gratuito por mês.

Não há, entretanto, nenhuma ferramenta de controle pelos pais e responsáveis - nem mesmo necessidade de autorização deles para a abertura da conta.

No caso das contas do BB e do Bradesco, ambas são contas-correntes tradicionais, o que significa que podem ser gratuitas, caso se opte pela cesta de serviços essenciais, ou cobradas, caso se escolha uma das cestas padronizadas da instituição financeira.

Uma das vantagens, para aqueles que já querem começar a investir em nome dos filhos, é que elas têm acesso aos investimentos oferecidos pelo banco; uma grande inconveniência, porém, é a necessidade de comparecer a uma agência bancária para abrir a conta. Afinal, não são exatamente contas digitais, com toda aquela praticidade oferecida pelas fintechs.

Por um lado, os pais não precisam ser clientes da instituição financeira para abrirem a conta para os filhos; por outro, também não há muitas ferramentas para que eles monitorem o uso que os jovens fazem da conta.

Apenas a Click Conta Bradesco conta com algo nesse sentido, ao permitir que os responsáveis definam os limites diários de saques e compras. Mas, para isso, é preciso entrar em contato com o gerente.

Também é possível programar o recebimento de SMS pelos pais a cada transação feita com o cartão de débito e o pagamento periódico da mesada, mas estas são funcionalidades disponíveis também em contas tradicionais, não apenas naquelas destinadas a menores de idade.

As contas jovens dos bancos digitais

Os bancos digitais, por sua vez, têm produtos mais práticos e adequados para os responsáveis que querem ficar de olho na vida financeira dos jovens, além de aproveitar a oportunidade para dar lições de educação financeira.

O próprio Bradesco, ao ser questionado sobre a Click Conta, me orientou a procurar também o seu banco digital Next, a fim de buscar mais informações sobre a NextJoy, fruto de uma parceria do Next com a Disney e especificamente voltada para menores de idade.

A seguir, eu apresento as principais características e funcionalidades de cada conta jovem digital, com foco nas ferramentas que permitem aos responsáveis monitorarem as movimentações e gastos dos jovens:

Inter: Conta Kids

- Conta gratuita e sem tarifas, com transferências e saques na rede Banco24Horas ilimitados e gratuitos, assim como a conta tradicional do Inter;

- Sem app específico - é acessada pelo mesmo app da conta tradicional;

- Cartão de débito Mastercard em nome do jovem;

- Acesso à plataforma de investimentos do Inter (PAI);

- Sem acesso ao home broker.

Como monitorar a conta

O responsável não precisa ter uma conta no Inter para abrir uma Conta Kids para o seu dependente. Nesse caso, ele mesmo pode movimentá-la em nome do dependente, se desejar. Por exemplo, no caso de pais que queiram abrir contas para já começar a investir para os filhos pequenos.

Se a intenção for permitir que o jovem utilize a conta e apenas monitorá-la, o responsável pode fazer isso acessando a conta do seu dependente do seu próprio celular. Basta ter o app do Inter instalado, além dos dados da conta e a senha.

Caso o responsável seja cliente Inter, ele pode abrir e/ou acessar uma Conta Kids no app Inter do seu próprio celular. Basta clicar em “Trocar” assim que abrir o app, selecionar "entrar com outra conta" e digitar os dados da Conta Kids. Também há a opção de acessar pelo próprio celular do menor.

Vantagens:

- Responsável não é obrigado a ter conta Inter;

- Acesso a investimentos;

- Possibilidade de acessar a Conta Kids e a conta tradicional pelo mesmo app e num mesmo celular, o que permite ao responsável monitorar a conta de perto.

Desvantagens:

- Para monitorar o uso da Conta Kids, é preciso acessá-la, trocando da conta tradicional para a conta do menor no próprio celular ou entrando pelo próprio celular do menor. Não há, por exemplo, a possibilidade de visualizar as movimentações dentro da conta do responsável ou receber alertas de movimentações.

Next: NextJoy

- Conta gratuita, sem tarifas, com transferências e saques na rede Banco24Horas ilimitados e gratuitos, assim como a conta tradicional do Next;

- Acesso pelo app NextJoy, personalizável com temas da Disney;

- Cartão de débito Visa em nome do jovem;

- Conteúdo específico sobre educação financeira para crianças;

- Sem acesso a investimentos, mas a conta paga o rendimento da poupança.

Como monitorar a conta

Para abrir uma conta NextJoy, o responsável precisa ser cliente Next. Então, basta acessar a conta pelo app do Next, escolher a opção NextJoy no menu e seguir o passo a passo.

Uma vez aberta, a NextJoy deverá ser acessada por aplicativo próprio, pelo responsável ou então pelo próprio jovem, se este já tiver autonomia. Neste caso, ele deverá baixar o app NextJoy no seu celular e terá também acesso a um cartão de débito personalizado.

A conta NextJoy fica vinculada à conta Next do responsável, e todas as movimentações do jovem são espelhadas na conta principal. Assim, os pais conseguem acompanhar, dentro da própria conta, por meio do app Next, todas as movimentações financeiras do filho.

Eles podem ainda programar missões para o jovem cumprir, como fazer as tarefas da escola, arrumar o quarto e economizar a mesada. O jovem, por sua vez, pode pedir dinheiro pelo app, que é transferido da conta principal para a sua NextJoy apenas mediante um ok do responsável.

Também é possível programar o pagamento recorrente da mesada (o que não é realmente um diferencial, pois a programação de transferências regulares é possível em qualquer tipo de conta-corrente), além de pagar boletos.

Vantagens:

- Conteúdo e ferramentas para a educação financeira do jovem;

- Ferramentas práticas para monitorar as movimentações e facilitar a interação entre pais e filhos;

- Rentabilidade da caderneta de poupança (o dinheiro não fica “parado”).

Desvantagens:

- Responsável precisa ter conta no Next para abrir a conta;

- Não há investimentos, mas está nos planos.

C6 Bank: C6 Yellow

- Conta gratuita e sem tarifas, com transferências e saques na rede Banco24Horas gratuitos e ilimitados, assim como a conta tradicional do C6;

- Acesso pelo app C6 Yellow;

- Cartão de débito Mastercard em nome do jovem, com nome e cor personalizáveis;

- Investimento por objetivos a partir de R$ 10 em CDB do C6 com liquidez diária e retorno de 102% do CDI.

Como monitorar a conta

Para abrir uma conta Yellow para o seu dependente, o responsável precisa ter uma conta ativa no C6, à qual ficará vinculada a conta do menor de idade.

A conta Yellow pode ser aberta pelo responsável no seu próprio celular, pelo app do C6, mas o acesso e movimentação da conta deve ser feito por meio de um app específico, o C6 Yellow.

Caso o jovem já tenha autonomia, ele poderá utilizar a conta no seu próprio celular, e o responsável terá acesso ao extrato e às suas movimentações. Os pais recebem uma notificação por SMS sempre que os filhos usam o cartão de débito e também podem solicitar, pelo chat do C6, um extrato da Conta Yellow.

Também é possível programar o pagamento recorrente da mesada, o que não é realmente um diferencial, pois a programação de transferências regulares é possível em qualquer tipo de conta-corrente.

Recentemente, a C6 Yellow passou também a oferecer uma opção de investimento com aplicação mínima de R$ 10. Agora o jovem pode estabelecer até três objetivos financeiros e poupar para eles em um CDB do C6 com liquidez diária e retorno de 102% do CDI, uma boa rentabilidade para esse tipo de produto e superior ao retorno da poupança.

Assim como a caderneta de poupança, os CDBs têm proteção do Fundo Garantidor de Créditos (FGC) para valores de até R$ 250 mil por CPF, por instituição financeira. Saiba mais sobre o que são e como funcionam os CDBs.

Vantagens:

- Conteúdo de educação financeira para o jovem;

- Ferramentas para monitorar as movimentações sem necessidade de acessar a conta Yellow;

- Acesso a um investimento de baixo risco e mais rentável que a poupança.

Desvantagens:

- Responsável precisa ter conta no C6 para abrir a conta;

- Pouca variedade de investimentos.

Blu: bs2

- Conta gratuita para apenas 1 dependente, que inclui somente PIX, poupança e ferramentas de controle parental; e conta paga para até 5 dependentes, que inclui PIX, cartão físico e virtual, poupança e ferramentas de controle parental;

- Acesso pelo app Blu;

- Cartão Mastercard em nome de cada dependente (apenas nas versões pagas);

- Aplicação apenas em caderneta de poupança.

Como monitorar a conta

É possível abrir uma conta Blu para qualquer dependente menor de idade, como netos, sobrinhos ou afilhados. Não é necessário que eles sejam seus filhos.

O responsável é o titular da conta e ele adiciona os jovens como dependentes. Para isso, ele deve baixar o app Blu no seu celular e nos aparelhos dos dependentes e fazer um cadastro. Em seguida, basta se conectar com seus dependentes.

A conta Blu conta com uma opção gratuita, que no entanto é bem limitada. Nela, você pode adicionar apenas um dependente e não há o fornecimento do cartão de débito, nem mesmo em sua versão virtual. O jovem pode apenas usar o PIX e aplicar na poupança.

Nas versões pagas, além do PIX e da poupança, é possível adicionar até cinco dependentes, há um cartão virtual gratuito e é possível solicitar o cartão físico.

No plano mensal (R$ 14,90 por mês), cada cartão físico solicitado custa R$ 19,90; no plano semestral (R$ 59,90 por semestre, o equivalente a R$ 9,98 por mês), há um cartão físico já incluso, e os demais custam R$ 19,90; já no plano anual (R$ 99,90 por ano, o equivalente a R$ 8,33 por mês), há dois cartões físicos inclusos, e os demais custam R$ 19,90.

As ferramentas de controle parental, porém, estão disponíveis para todos os níveis de conta. Elas incluem a visualização da movimentação que os dependentes fazem nas contas pelo responsável em um mesmo painel; avisos quando a conta fica sem saldo; e bloqueio e desbloqueio dos cartões pelo app a qualquer momento.

O responsável também pode receber notificações instantâneas de movimentações feitas pelos filhos e programar o pagamento de mesada, funcionalidades também oferecidas por contas-correntes comuns.

Vantagens:

- Conteúdo de educação financeira para o jovem;

- Ferramentas para monitorar as movimentações e possibilidade de bloquear o cartão sem necessidade de acessar a conta dos dependentes;

- Possibilidade de adicionar até cinco dependentes com cartões próprios, que não precisam necessariamente ser filhos do titular;

- Acesso a caderneta de poupança (ajuda a ensinar o jovem a poupar para seus objetivos).

Desvantagens:

- Responsável precisa se cadastrar e manter o app Blu para fazer o monitoramento da conta do menor;

- Não há investimentos;

- Não há saques;

- Versão gratuita muito limitada, sendo preciso pagar até mesmo para ter um cartão de débito virtual.

As contas para menores das fintechs especializadas

Yours Bank

A fintech Yours Bank, que conta com o Banco do Brasil entre seus parceiros e investidores, oferece uma conta gratuita para menores de idade que pode ser monitorada pelos responsáveis por meio de um aplicativo.

Ela conta com um cartão de débito pré-pago (usado na função crédito, mas que debita o valor do saldo da conta) físico e virtual com bandeira Visa em nome do usuário menor de idade.

Com ele é possível fazer compras online e presenciais, além de fazer saques na rede Banco24Horas, mas todos os saques sofrem cobrança de tarifa de R$ 8.

A conta também possibilita recarga de celular e transferências por PIX e TED, sendo que esta última tem tarifa de R$ 8 por transação. Os pais podem depositar na conta por transferência, PIX ou boleto, cuja emissão custa R$ 2.

Embora seja possível para o jovem estabelecer objetivos de curto, médio e longo prazo pelo app, a conta Yours Bank ainda não oferece alternativas de investimento.

Mozper

A conta para menores de idade da Mozper é a que mais dispõe de opções de controle parental, mas a fintech não oferece nenhuma versão gratuita do serviço. Há um plano mensal, que custa R$ 25 por mês, e um anual, que sai a R$ 228 por ano, o equivalente a R$ 19 por mês.

Em ambos os casos, a conta permite adicionar até 4 filhos, além de incluir:

- Um cartão físico de débito Visa internacional para cada dependente (sem custo de envio);

- Um cartão virtual Visa para os pais;

- Transferências gratuitas entre contas Mozper, além de PIX e TEDs gratuitas;

- Até quatro saques gratuitos por mês nas redes Banco24Horas e Saque e Pague (depois do quarto saque, as tarifas por retirada são de R$ 5,08 na rede Banco24Horas e R$ 2,84 na rede Saque e Pague, respectivamente).

Os pais podem depositar recursos na conta dos filhos por TED e PIX, além de programar a mesada digital. Também é possível atribuir tarefas aos filhos pelo próprio aplicativo.

Todos os gastos feitos pelos jovens são notificados aos pais, que também podem estabelecer limites de valores para os filhos gastarem em cada coisa (por exemplo, roupas, saques, entretenimento e assim por diante). Além disso, é possível bloquear possíveis gastos em negócios restritos a menores de idade, como álcool e tabaco.

Qual a melhor conta jovem?

Comparando-se as contas dos bancões com as contas digitais, me parece que em termos de praticidade, agilidade, custo e facilidade de acompanhamento das movimentações do jovem, as contas digitais são bem superiores.

Dito isto, qual é a melhor conta para crianças e adolescentes?

Para quem já quer ter acesso a uma ampla gama de investimentos para os filhos, ensiná-los a investir e/ou simplesmente acessar a conta para monitorá-la de perto, a Conta Kids, do Inter, é a mais interessante.

Ela dá acesso à ampla gama de produtos da plataforma de investimentos do Inter e é a única, por enquanto, que oferece uma prateleira de investimentos completa. E tudo isso de graça.

Se o foco for mais educação financeira e controle de gastos, a NextJoy me parece a mais interessante, sem abrir mão de já oferecer alguma rentabilidade, o que ajuda os pais a ensinarem os filhos sobre as vantagens de poupar e investir.

A possibilidade de acompanhar a conta do jovem diretamente da própria conta é uma facilidade e tanto. Assim que investimentos estiverem disponíveis, é possível que a NextJoy se torne a melhor opção entre as contas jovens, pois também é gratuita.

Caso você queira mais ferramentas para controlar os gastos dos filhos, porém, há as opções não gratuitas da Blu, do bs2, e da Mozper.

Na primeira, além de visualizar todas as movimentações pelo app, os responsáveis conseguem bloquear e desbloquear o cartão quando desejarem. Já na segunda, é possível limitar quanto o jovem pode gastar com cada tipo de item, como roupas, games etc., ser notificado de cada gasto e atribuir tarefas aos filhos.

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Vítima da guerra comercial, ações da Braskem (BRKM5) são rebaixadas para venda pelo BB Investimentos

Nova recomendação reflete o temor de sobreoferta de commodities petroquímicas no cenário de troca de farpas entre Estados Unidos e o restante do mundo

Banco do Brasil (BBSA3) pode subir quase 50% e pagar bons dividendos — mesmo que a economia degringole e o agro sofra

A XP reiterou a compra das ações do Banco do Brasil, que se beneficia dos juros elevados no país

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

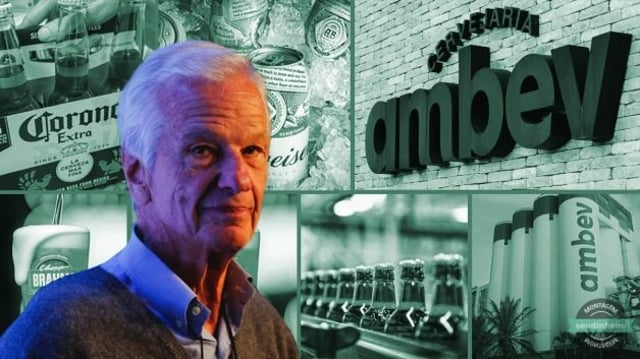

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

Taxa sobre taxa: Resposta da China a Trump aprofunda queda das bolsas internacionais em dia de ata do Fed

Xi Jinping reage às sobretaxas norte-americanas enquanto fica cada vez mais claro que o alvo principal de Donald Trump é a China

Renda fixa para abril chega a pagar acima de 9% + IPCA, sem IR; recomendações já incluem prefixados, de olho em juros mais comportados

O Seu Dinheiro compilou as carteiras do BB, Itaú BBA, BTG e XP, que recomendaram os melhores papéis para investir no mês

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

JP Morgan eleva avaliação do Nubank (ROXO34) e vê benefícios na guerra comercial de Trump — mas corta preço-alvo das ações

Para os analistas do JP Morgan, a mudança na avaliação do Nubank (ROXO34) não foi fácil: o banco digital ainda enfrenta desafios no horizonte

As melhores empresas para crescer na carreira em 2025, segundo o LinkedIn

Setor bancário lidera a seleção do LinkedIn Top Companies 2025, que mede o desenvolvimento profissional dentro das empresas

Sai Durigan, entra Anelize: Banco do Brasil (BBAS3) convoca assembleia de acionistas para trocar 5 dos 8 membros do conselho; veja as indicações

Colegiado passará por mudanças depois de governo Lula ter manifestado a intenção de trocar liderança do conselho; reunião está marcada para 30 de abril do Banco do Brasil

As três ações brasileiras “à prova de Trump”? As empresas que podem se salvar em meio ao desespero global, segundo o BofA

Diante do pandemônio que as tarifas de Trump causaram nos mercados, o BofA separou quais seriam as ações que funcionariam como “porto seguro”

BRB vai ganhar ou perder com a compra do Master? Depois de S&P e Fitch, Moody’s coloca rating do banco estatal em revisão e questiona a operação

A indefinição da transação entre os bancos faz as agências de classificação de risco colocarem as notas de crédito do BRB em observação até ter mais clareza sobre as mudanças que podem impactar o modelo de negócios

CDBs do Banco Master pagam até 160% do CDI no mercado secundário após investidores desovarem papéis com desconto

Negócio do Master com BRB jogou luz nos problemas de liquidez do banco, o que levou os investidores a optarem por resgate antecipado, com descontos de até 20%; taxas no secundário tiram atratividade dos novos títulos emitidos pelo banco, a taxas mais baixas

FII PVBI11 cai mais de 2% na bolsa hoje após bancão chinês encerrar contrato de locação

Inicialmente, o contrato não aplicava multa ao inquilino, um dos quatro maiores bancos da China que operam no Brasil, mas o PVBI11 e a instituição chegaram a um acordo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP