Como pagar menos imposto e garantir a sua aposentadoria sem depender do Lula

Chegou a época do ano de pensar sobre previdência privada; saiba como usá-la para driblar o Leão e não depender da aposentadoria pública no futuro

Chegou aquela época de se fazer um balanço do ano que passou, planejar o próximo e contar com aquela ajudinha do 13º salário (que, aliás, cai hoje!) para atingir os objetivos financeiros. Mas não são só as metas de curto e médio prazo que se veem contempladas nesses momentos de reflexão; os sonhos para um futuro mais distante também aparecem.

E se você se sente inseguro acerca do futuro econômico e fiscal do Brasil - até porque o país não está "voando" e nem sabemos bem o que esperar do próximo governo - certamente também se preocupa com o futuro da Previdência Social e como vai estar o sistema de aposentadorias públicas quando chegar a sua vez de pendurar as chuteiras.

Bem, já falamos algumas vezes aqui no Seu Dinheiro que contar única e exclusivamente com o governo para se aposentar é bastante arriscado para quem ganha mais que um salário mínimo - especialmente para aqueles que recebem acima do teto do INSS.

Passamos recentemente por uma Reforma da Previdência que estabeleceu idade mínima para aposentadoria, e do jeito que andam as contas do país, futuramente talvez a gente precise de outra.

Além disso, do ponto de vista estrutural, o Brasil está se tornando um país mais velho, com cada vez menos jovens para sustentar os aposentados, o que é um problema.

Assim, se você ainda está em tempo de poupar para o futuro, busca uma aposentadoria confortável e não quer (sabiamente) depender do governo - seja ele comandado por Lula ou qualquer outro presidente -, melhor investir para o longo prazo, de forma a complementar a previdência pública.

Leia Também

- Quanto você deve investir por mês para sua aposentadoria? Esta ferramenta te ajuda a calcular. [ACESSE GRATUITAMENTE AQUI]

Está aberta a temporada da previdência privada

Talvez o seu gerente de banco ou consultor financeiro já tenha contatado você neste fim de ano para falar sobre planos de previdência privada.

Isso tem um bom motivo: é que, no fim do ano, o investidor consegue ter uma boa noção de que tipo de declaração de imposto de renda vai entregar no ano seguinte e, com isso, decidir o tipo de plano mais adequado ao seu perfil.

Só que este tema está cheio de pegadinhas, e o funcionamento desse produto não é tão simples quanto as instituições financeiras querem fazer parecer. Ainda assim, vale a pena conhecê-lo um pouco melhor, pois seus benefícios tributários são apetitosos e podem acelerar muito o seu processo de acumulação de patrimônio para a aposentadoria.

A seguir, eu listei todas as principais informações que você precisa saber para escolher um bom plano de previdência privada e fazer os aportes da maneira certa, fugindo do Leão e investindo no seu futuro.

O que é e como funciona a previdência privada

Mas afinal, o que é um plano de previdência privada, e como ele se diferencia de outros investimentos financeiros?

Um plano de previdência nada mais é que um produto financeiro que mistura características de seguro e fundo de investimentos. Ao investir em um plano, seu dinheiro é aplicado em um fundo, gerido por um profissional, que vai alocá-lo em diferentes ativos para fazê-lo render, de acordo com o mandato do fundo.

- Não deixe o seu futuro ser afetado por investimentos ruins: acesse a lista gratuita com os 150 piores fundos previdenciários do Brasil, de acordo com especialistas, e saiba para onde fugir, caso você invista em algum deles.

Assim, pode ser que o plano invista apenas em renda fixa, em todos os tipos de ativos ou majoritariamente em ações; há ainda planos que investem em diferentes perfis de fundos, com níveis de risco distintos, e até aqueles que começam mais arrojados e vão tornando a carteira mais conservadora conforme o investidor vai chegando perto da idade de se aposentar.

A principal diferença de um plano de previdência para um fundo “normal” são os benefícios tributários, que tornam o processo de acumulação muito mais rápido e eficiente em prazos mais longos.

Basicamente, ao investir em previdência privada por um prazo longo, você paga bem menos imposto de renda do que se fizesse um investimento equivalente em fundos de investimento comuns ou ativos como ações, títulos públicos etc.

Os recursos que seriam destinados ao Leão no presente permanecem investidos e continuam rendendo, acelerando o processo de acumulação e fazendo com que você consiga se aposentar mais rápido do que se estivesse investindo em investimentos não previdenciários.

Além disso, os planos de previdência contam também com características securitárias que podem ser interessantes. Por exemplo, eles permitem a contratação de coberturas para morte e invalidez, garantindo recursos para você ou sua família caso uma fatalidade interrompa a sua geração de renda pelo trabalho.

Planos de previdência também não entram em inventário quando o titular do plano morre, permitindo a transferência automática dos recursos investidos aos beneficiários, que podem ser quaisquer pessoas escolhidas pelo titular.

Outra possibilidade é, em vez de efetuar resgates na hora de usufruir dos recursos, contratar uma modalidade de renda que te possibilite, por exemplo, receber uma mesada vitalícia, ou mesmo deixar uma pensão para seu cônjuge ou filhos após a sua morte.

Há algumas desvantagens em contratar uma modalidade de renda, mas essa pode ser uma boa alternativa para quem tem situações específicas de família: por exemplo, deseja que um dos beneficiários receba o dinheiro aos poucos, e não tudo de uma vez.

Mas, afinal, quais as vantagens tributárias da previdência privada?

1. Ausência de come-cotas

Ao contrário de muitos fundos de investimento comuns, fundos de previdência não estão sujeitos ao come-cotas, aquele mecanismo de tributação em que o IR é recolhido a cada seis meses e pago na forma de cotas, mesmo que não tenha havido resgates.

A ausência de come-cotas faz com que os recursos que seriam subtraídos do fundo para pagar o imposto continuem investidos, engordando os seus rendimentos. O IR só será pago na hora do resgate ou pagamento da renda.

2. Duas tabelas de tributação para escolher (e a possibilidade de pagar apenas 10% de IR)

As demais aplicações financeiras costumam ser tributadas em 15% (caso das ações e fundos de ações), 20% (caso da valorização de fundos imobiliários e, em breve, dos dividendos de ações) ou em alíquotas que variam de 22,5% a 15%, de acordo com o prazo de aplicação (caso da maioria dos fundos e da renda fixa).

É claro que há aplicações isentas de IR, mas elas são exceções, compondo, geralmente, apenas uma parte pequena de uma carteira de investimentos bem diversificada.

Os planos de previdência privada, por sua vez, permitem ao investidor escolher entre duas tabelas diferentes de imposto de renda, independentemente de quais investimentos compõem a sua carteira.

A tabela progressiva é a mesma dos salários e outras formas de renda tributável, como os aluguéis. Quanto maior o valor recebido, maior a alíquota de IR, que varia de zero a 27,5%. Nesse caso, os resgates/renda são tributados conforme o valor e se somam aos demais rendimentos tributáveis do investidor, ficando sujeitos ao ajuste anual.

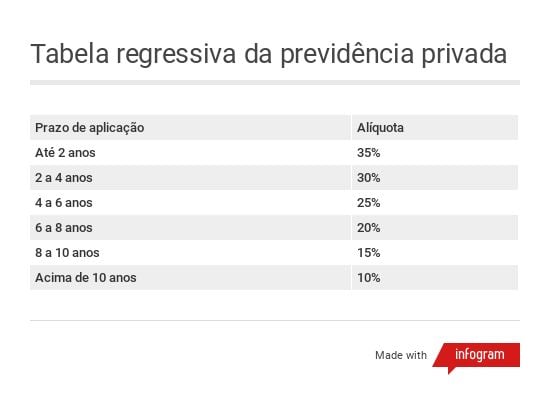

Já a tabela regressiva é exclusiva dos planos de previdência privada. Suas alíquotas são decrescentes de acordo com o tempo em que os recursos permanecem aplicados no plano.

As maiores alíquotas, válidas para os prazos de investimento mais curtos, são mais altas do que as maiores alíquotas das demais aplicações financeiras.

Por exemplo, na previdência privada, a maior alíquota de IR é de 35%, para aplicações de até dois anos. Já na renda fixa tradicional, a cobrança máxima é de 22,5%, para aplicações inferiores a seis meses.

Em compensação, a menor alíquota da previdência privada, válida para investimentos de prazo superior a dez anos, é de apenas 10%. Já a alíquota mínima dos demais investimentos é de 15%, válida depois de apenas dois anos.

Repare que, no caso da previdência privada, o investidor é “punido” com uma alíquota elevada caso resgate o plano em um prazo curto, mas é beneficiado caso mantenha os recursos aplicados por mais tempo.

- Baixe o Guia da Previdência Privada gratuitamente aqui e saiba como investir de forma inteligente para buscar uma aposentadoria melhor, sem depender do INSS.

3. Possibilidade de dedução das contribuições na declaração de imposto de renda

Os planos de previdência privada permitem também postergar o pagamento de uma parte do seu imposto de renda para o futuro distante - a época da sua aposentadoria. Assim, em vez de gastar com impostos hoje, você deixa esse dinheiro rendendo no plano, turbinando as suas reservas.

Existem basicamente dois tipos de previdência privada oferecidos pelas instituições financeiras. O PGBL - Plano Gerador de Benefício Livre - é aquele que permite ao investidor deduzir, na declaração de imposto de renda, as suas contribuições feitas ao plano, num limite de até 12% da sua renda bruta tributável anual.

O benefício, no entanto, só pode ser aproveitado por quem entrega a declaração completa do imposto de renda, aquela que leva em conta todas as deduções legais.

Além disso, se o investidor tiver 16 anos ou mais, ele precisa ser também segurado da Previdência Social (INSS ou regime próprio de servidores públicos), da ativa ou aposentado, para aproveitar esse benefício.

Vamos a um exemplo numérico simples. Se você tem uma renda bruta tributável de R$ 100 mil em um ano, pode contribuir com até R$ 12 mil e abater esta quantia na próxima declaração de imposto de renda (entregue no ano seguinte).

Dessa forma, você economizará R$ 3.300 em imposto de renda, o equivalente a 27,5% de R$ 12 mil. Esse IR que você deixa de pagar retorna a você na restituição.

Note que não se trata de uma isenção, mas sim de uma postergação do recolhimento do imposto. Você só vai pagar o IR que deixou de pagar hoje quando optar pelo resgate ou pagamento do benefício da previdência privada em forma de renda mensal.

Mas atenção: nessa hora, a alíquota vai incidir sobre todo o valor recebido, não apenas sobre o valor referente à rentabilidade.

Ao adiar o pagamento do imposto, você pode direcionar os recursos que alimentariam o Leão (aqueles R$ 3.300 do exemplo) para outra aplicação financeira, onde eles vão render e engordar ainda mais seu patrimônio.

Além disso, contribuintes com renda tributada pelas alíquotas mais altas da tabela progressiva de fato pagam menos imposto quando escolhem a tabela regressiva.

Digamos que sua renda se enquadre na faixa mais alta de tributação. Você deixará de pagar 27,5% sobre o valor destinado ao PGBL para pagar apenas 10% na hora de resgatar ou receber o benefício em forma de renda mensal.

Quem costuma entregar a declaração simplificada não deve fazer PGBL, ou pagará IR duas vezes. O mais adequado, nesse caso, é fazer um plano tipo VGBL - Vida Gerador de Benefício Livre -, que não permite abater as contribuições.

Em compensação, no VGBL, a tributação na hora do resgate incide apenas sobre os rendimentos, e não sobre o valor total acumulado no plano. E de qualquer maneira, o VGBL ainda pode te beneficiar com a alíquota de 10% e a ausência de come-cotas.

Parece complicado… tem certeza que previdência privada é para mim?

Toda essa explicação foi apenas para mostrar que sim, investir em previdência privada pode acelerar a sua acumulação de patrimônio e te ajudar a se aposentar mais cedo, sem depender totalmente da Previdência Social.

Tudo isso porque, ao investir nestes produtos, você pode de fato pagar menos imposto de renda, além de adiar o pagamento do IR, mantendo os recursos aplicados no plano e rendendo por mais tempo.

Se você achou a explicação anterior muito complexa, saiba que é importante focar apenas em três grandes cuidados, para as vantagens dos planos de previdência não acabarem se tornando desvantagens:

- Investir para o longo prazo: a tabela regressiva só se torna realmente vantajosa para quem tem, no mínimo, oito anos de prazo de investimento pela frente. O ideal são dez anos.

- Escolher um bom plano, sem taxa de carregamento e com taxa de administração adequada ao nível de risco da carteira, além de um bom gestor. Hoje em dia você não precisa mais depender dos planos do seu bancão, embora muitos grandes bancos tenham melhorado bastante seus produtos de previdência. Mesmo gestores de fundos independentes renomados oferecem versões previdenciárias dos seus fundos, e já é possível investir até mesmo em carteiras com aplicações no exterior.

- Escolher um produto adequado ao seu perfil. Por exemplo, que não seja excessivamente conservador quando você ainda tem um prazo longo até se aposentar, ou não investir em PGBL quando, na verdade, o mais vantajoso para você seria o VGBL. Erros como esses podem matar a vantagem da previdência.

Sobre essa questão PGBL vs. VGBL, muita gente costuma sempre entregar o mesmo tipo de declaração de imposto de renda, mas algumas pessoas ora entregam a declaração simplificada, ora entregam a completa.

- Baixe o Guia da Previdência Privada gratuitamente aqui e saiba como investir de forma inteligente para buscar uma aposentadoria melhor, sem depender do INSS.

Se for este o seu caso, o ideal é ter um PGBL e um VGBL, mas aportar no PGBL apenas no fim do ano, depois de simular sua declaração do ano seguinte e verificar que, de fato, a versão mais vantajosa será a completa.

Aí, nesse caso, você calcula a sua renda tributável anual com ajuda do programa da Receita Federal para preencher a declaração e destina 12% dela para o plano. Assim, você consegue aproveitar a vantagem tributária sem sustos.

O mesmo vale para quem sempre entrega a declaração completa e faz aportes em PGBL ao longo do ano: chegada esta época, é bom verificar se você já investiu tudo que poderia no seu plano; se não, é bom complementar com aportes extras, a fim de aproveitar todo o benefício.

No ano seguinte, basta informar as contribuições feitas na sua declaração de IR para se valer dos abatimentos.

Se você gostou dessa matéria e quer saber mais sobre previdência privada, nesta reportagem eu trago um guia completo com o assunto, inclusive me aprofundando sobre alguns tópicos mais "cabeludos", como a questão do inventário, da escolha dos beneficiários e do que acontece com o plano quando o titular morre.

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Não foi só o Banco Master: entre os CDBs mais rentáveis de março, prefixado do Santander paga 15,72%, e banco chinês oferece 9,4% + IPCA

Levantamento da Quantum Finance traz as emissões com taxas acima da média do mercado; no mês passado, estoque de CDBs no país chegou a R$ 2,57 trilhões, alta de 14,3% na base anual

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

Renda fixa para abril chega a pagar acima de 9% + IPCA, sem IR; recomendações já incluem prefixados, de olho em juros mais comportados

O Seu Dinheiro compilou as carteiras do BB, Itaú BBA, BTG e XP, que recomendaram os melhores papéis para investir no mês

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

Como declarar previdência privada no imposto de renda 2025

Aprenda a declarar no imposto de renda as contribuições feitas a PGBL, VGBL e fundos de pensão, bem como os rendimentos recebidos dos planos de previdência privada

CDBs do Banco Master pagam até 160% do CDI no mercado secundário após investidores desovarem papéis com desconto

Negócio do Master com BRB jogou luz nos problemas de liquidez do banco, o que levou os investidores a optarem por resgate antecipado, com descontos de até 20%; taxas no secundário tiram atratividade dos novos títulos emitidos pelo banco, a taxas mais baixas

‘Ninguém pendura CDB na parede’: obras de arte ganham força como investimento; como colecionar?

Obras de arte são cada vez mais visadas como forma de diversificação do portfólio de investimentos; leiloeiro que está há 40 anos no mercado dá as principais dicas para começar a investir

Hyrox no Brasil: conheça a competição que chamou a atenção dos boxes de CrossFit

Hyrox, a competição que mistura corrida e força, virou febre nos boxes de CrossFit do Brasil, e tem provas para o segundo semestre

O ativo que Luis Stuhlberger gosta em meio às tensões globais e à perda de popularidade de Lula — e que está mais barato que a bolsa

Para o gestor do fundo Verde, Brasil não aguenta mais quatro anos de PT sem haver uma “argentinização”

Nike vai recuperar o pace? Marca perdeu espaço para Adidas e On, mas pode voltar aos pés dos consumidores

Após anos de marasmo, perdendo espaço para concorrentes, empresa americana tenta recuperar influência no mercado focando em um segmento que sempre liderou

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Napa Valley além dos vinhos: gastronomia, bem-estar e aventura em Yountville, Calistoga e St. Helena

Restaurantes estrelados, trilhas de diferentes intensidades e SPAs com piscinas de água termal: um guia do lado B da região vinícola da Califórnia, nos Estados Unidos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP