Na Totvs (TOTS3), a união com o Itaú (ITUB4) junta a fome com a vontade de comer. Mas a que preço?

A Totvs (TOTS3) ganhará a força do Itaú (ITUB4) para oferecer crédito, produtos e serviços financeiros aos seus clientes, especialmente as pequenas e médias empresas. Mas o valor da operação levantou algumas dúvidas no mercado

A Totvs (TOTS3) nunca escondeu de ninguém o seu desejo de crescer e atuar em diversas fronteiras do setor de tecnologia; o Itaú (ITUB4) sempre foi vocal em seu plano de ampliar a presença junto às pequenas e médias empresas. Uma união entre as duas gigantes de seus setores, portanto, parece um plano perfeito: juntas, elas ganham escala e têm potencial para dominar o mercado de serviços financeiros para as PMEs.

E, de fato, o racional da joint-venture anunciada na noite de terça-feira (12) é bastante direto — a Totvs Techfin terá 50% de participação de cada uma das parceiras e emerge como uma potência inegável entre as fintechs. De um lado, a expertise operacional da Totvs em sistemas de gestão integrados; do outro, o canhão financeiro do Itaú, viabilizando produtos e transações a taxas atrativas.

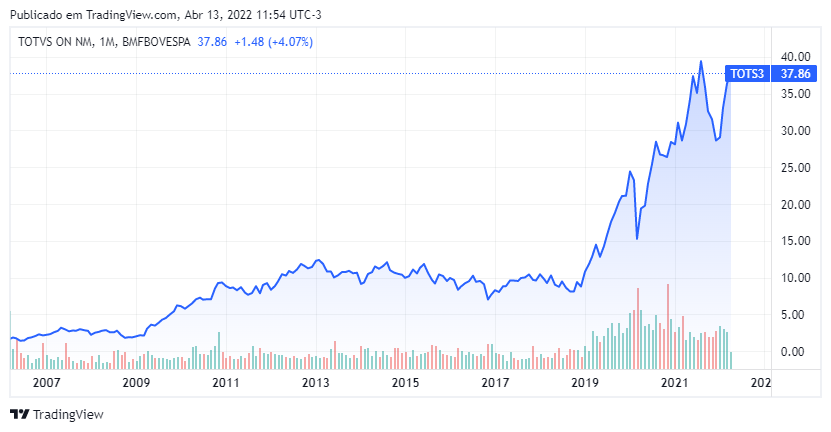

À primeira vista, o mercado gostou desse aperto de mãos. Por volta de 11h40, as ações ON da Totvs (TOTS3) avançavam quase 6%, superando a barreira dos R$ 37,50 e se aproximando das máximas históricas — e, de quebra, liderando a ponta positiva do Ibovespa. O Itaú (ITUB4) mostra um desempenho mais contido, em leve baixa de 0,4%.

Mas se a união de forças entre as duas empresas mostra bastante potencial, os valores envolvidos na transação levantam algumas dúvidas. Ao todo, o Itaú vai colocar R$ 200 milhões no caixa da joint-venture, pagando outros R$ 410 milhões à vista pelos 50% da Totvs Techfin; outros R$ 450 milhões podem ser desembolsados após cinco anos, a depender do desempenho da empresa.

Ou seja: no melhor dos cenários, estamos falando de uma cifra de pouco mais de R$ 1 bilhão — e se esse valor não é exatamente uma pechincha, ele também não chega a saltar aos olhos, dado o potencial visto pela Faria Lima e pelo Leblon na Totvs Techfin.

É uma equação complexa, que envolve variáveis e potenciais de sinergia a serem conquistados a partir da junção das forças entre Totvs e Itaú. E, sendo assim, convém voltar alguns passos nessa história para explicar melhor os interesses de cada um dos players — e as dúvidas quanto aos valores acertados.

Leia Também

O que é a Totvs Techfin?

Antes de tudo, vale lembrar que a Totvs Techfin já existia: era uma divisão da gigante de tecnologia com foco no oferecimento de serviços financeiros personalizados para empresas. Através do uso de tecnologia e dados, a Totvs (TOTS3) disponibilizava produtos mais competitivos, ágeis e baratos aos seus clientes, mordendo um pedaço da torta dos bancos tradicionais.

É o conceito clássico das fintechs — desburocratizar as finanças corporativas por meio do uso de tecnologia. E uma fintech com o pedigree da Totvs já tem uma vantagem natural em relação às demais, considerando a expertise operacional da companhia no processamento de dados e na criação de sistemas de gestão integrada.

Essa divisão deu um primeiro salto de relevância em 2019, quando a Totvs anunciou a compra da Supplier, uma fintech de crédito B2B (business-to-business, ou comércio entre empresas). A empresa, que já contava com uma enorme gama de clientes, agora poderia oferecer soluções financeiras junto a seus outros serviços.

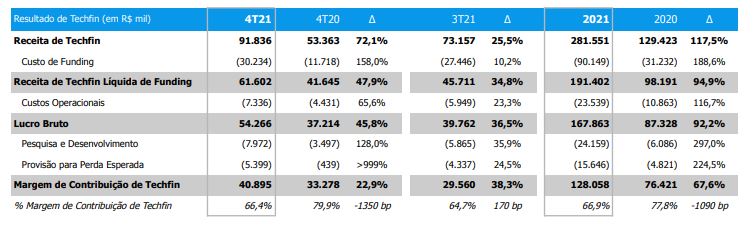

Em 2021, a divisão Techfin teve receita de R$ 281,5 milhões, mais que o dobro do resultado reportado em 2020. No entanto, os custos de financiamento das atividades da divisão cresceu num ritmo ainda mais elevado: um salto de 189% em um ano, para R$ 90,1 milhões. Sendo assim, a receita líquida de financiamento teve uma expansão menos intensa, de 95%, a R$ 191,4 milhões.

E eis o calcanhar de Aquiles da Techfin: os custos de financiamento. Para oferecer serviços de crédito aos clientes, é preciso ter alguma fonte de financiamento, e a Totvs recorria a um Fundo de Direitos Creditórios (FIDC). Não era a solução mais barata e tampouco a mais farta, mas era a solução do momento.

É aí que entra o Itaú.

Itaú (ITUB4): a solução para o quebra-cabeças

Bem, se há alguém que pode oferecer financiamento neste mundo, esse alguém é um banco do porte do Itaú (ITUB4): ao estabelecer a parceria com a Totvs (TOTS3), a instituição elimina as dúvidas quanto à sustentabilidade dos fundos para a Techfin oferecer seus serviços financeiros aos clientes.

E o que o Itaú ganha com isso? Bem, ele poderá explorar a imensa base de usuários dos sistemas Totvs, especialmente as pequenas e médias empresas. É uma espécie de ganha-ganha:

- Para a Totvs, a união com o Itaú representa financiamento extra e fôlego financeiro, além do oferecimento de mais produtos e serviços financeiros personalizados;

- Para o Itaú, a junção com a Totvs abre as portas para uma gama enorme de clientes em potencial, abrindo uma nova avenida de crescimento e, de quebra, escanteando as fintechs que atuam junto às PMEs.

Com a parceria, a Techfin deixa de ser uma simples divisão da Totvs e passa a ser uma empresa separada. A imagem de junção de forças é bastante efetiva: a joint-venture conta com a expertise operacional e a base de clientes da Totvs, e também com o poder financeiro do Itaú, que pode oferecer crédito a taxas mais atrativas e criar produtos financeiros customizados às PMEs.

Portanto, do lado do racional da operação, tudo parece bastante azeitado. Mas se há fome e há vontade de comer, também há um preço a ser pago pelo banquete — e aqui começam as dúvidas.

Totvs (TOTS3): vendeu barato ou criou valor?

No mercado, é unânime a percepção de que a joint-venture entre Itaú (ITUB4) e Totvs (TOTS3) será positiva para ambas as empresas. No entanto, há um foco de preocupação no que diz respeito aos valores da transação — uma sombra que recai especialmente sobre a companhia de tecnologia.

Vamos fazer algumas contas simples: contando com os R$ 450 milhões que o Itaú poderá desembolsar caso a Totvs Techfin cumpra as metas operacionais, o banco estará pagando R$ 1,06 bilhão por 50% da joint-venture. Portanto, 100% da nova companhia valeria R$ 2,12 bilhões (R$ 1,9 bilhão, descontada a injeção de R$ 200 milhões no caixa).

Essa é uma avaliação justa? Para vários analistas, não — a Totvs Techfin deveria valer mais. O JP Morgan, por exemplo, atribuía um valor de mercado de R$ 3,7 bilhões à divisão; o Credit Suisse estimava uma cifra de pouco mais de R$ 2,2 bilhões.

Isso quer dizer que a Totvs fez um mal negócio? A resposta não é tão simples assim. Primeiro, porque o potencial de ganho futuro a partir da união com o Itaú pode destravar valor de maneira bastante rápida à Techfin, com ganhos de escala e participação de mercado junto às pequenas e médias empresas.

E, em segundo lugar, porque é preciso colocar algumas informações em perspectiva. Voltemos à aquisição da Supplier, em 2019: na ocasião, a Totvs pagou pouco menos de R$ 500 milhões pela empresa, que tornou-se quase 100% da receita da Techfin. Portanto, em cerca de dois anos, o valor de mercado da divisão chegou a R$ 2 bilhões — uma geração e tanto de valor.

Dito isso, o copo meio cheio ou o copo meio vazio dependem agora da execução estratégica dos parceiros recém-formados. Se, de fato, a Techfin passar a oferecer produtos variados e competitivos às empresas que fazem parte da base de clientes da Totvs, dominando o mercado de serviços financeiros às PMEs, a joint-venture pode atingir valores de mercado ainda mais altos em pouco tempo, fazendo jus à visão otimista do Credit Suisse e do JP Morgan.

Mas, caso a integração operacional mostre-se mais lenta que o esperado, Itaú e Totvs podem ser penalizadas, com o otimismo dando lugar à frustração. E, a julgar pela reação dos mercados hoje, o benefício da dúvida está sendo concedido à gigante de tecnologia.

TOTS3: perto da máxima, com espaço para ir além

Com a valorização de hoje, as ações ON da Totvs (TOTS3) já acumulam ganhos de mais de 30% desde o começo de 2022. E, por mais que estejam muito próximas da faixa dos R$ 40,00 — os papéis nunca chegaram a romper esse patamar de preço —, os analistas mostram-se confiantes quanto à continuidade da valorização dos ativos.

Veja abaixo um resumo da visão dos analistas em relação aos papéis TOTS3:

| Banco | Recomendação | Preço-alvo | Potencial de alta* |

| Morgan Stanley | Compra | 39,00 | +8,9% |

| XP | Compra | 48,00 | +34,1% |

| Santander | Compra | 40,00 | +11,7% |

| Safra | Compra | 37,00 | +3,4% |

| JP Morgan | Compra | 43,50 | +21,5% |

| Bradesco | Compra | 40,00 | +11,7% |

| Bank of America | Compra | 45,00 | +25,7% |

| Credit Suisse | Compra | 38,00 | +6,1% |

Em termos de valuation, as ações TOTS3 são negociadas com um múltiplo preço/lucro projetado para o fim de 2022 de 60x, de acordo com dados do TradeMap. O EV/Ebitda ao término do ano é de cerca de 30x.

Melhor que Magazine Luiza (MGLU3)? Apesar do resultado forte no 3T24, Empiricus prefere ação de varejista barata e com potencial de valorizar até 87,5%

Na última quinta-feira (8), após o fechamento do pregão, foi a vez do Magazine Luiza (MGLU3) divulgar seus resultados referentes ao terceiro trimestre de 2024, que agradaram o mercado, com números bem acima das expectativas. Entre julho e setembro deste ano, o Magalu registrou um lucro líquido de R$ 102,4 milhões, revertendo o prejuízo de […]

Preço mínimo da ação da Sabesp foi fixado em 20 de junho, e pouca gente sabia disso

Preço mínimo de R$ 63,56 por ação se tornou público hoje, com a publicação da ata de reunião do dia 20; Equatorial pagou R$ 67,00

Tragédia no Rio Grande do Sul: Confira as perdas do varejo causadas pelas enchentes

Turismo no RS teve perdas de mais de R$ 1,3 bilhão durante o mês de maio, segundo a CNC

E agora, Ozempic? Caneta emagrecedora Zepbound se mostra promissora no tratamento da apneia do sono

De acordo com dados preliminares de ensaios clínicos, a Zepbound foi mais eficaz que um placebo na redução da gravidade da apneia obstrutiva do sono

Fundo que detém direitos de músicas de Beyoncé e Shakira anuncia venda de US$ 1,4 bilhão a investidor

A negociação será feita com apoio da Apollo Capital Management, parceira da Concord, gigante de private equity dos EUA

O Galaxy desbanca o iPhone: Apple (AAPL34) perde liderança global de smartphones no 1T24

Embora o setor esteja em crescimento, a gigante de tecnologia apresentou uma queda de quase 10% nas remessas de iPhone no primeiro trimestre do ano

Os ‘cigarrinhos’ de chocolate vão voltar: Pan é vendida em leilão por R$ 3,1 milhões

Companhia entrou em recuperação judicial em 2021, mas o processo não foi bem sucedido e dois anos depois decretou falência

O pior já passou? O que diz a Fitch sobre as empresas brasileiras um mês após ter elevado a nota de crédito do Brasil

As empresas sob o guarda-chuva da agência de classificação de risco têm R$ 425 bilhões em dívidas com vencimento até 2024; o número assusta, mas pode não ser tão ruim assim; entenda por quê

Big techs na mira: Google (GOGL34) é multado por União Europeia e Coreia do Sul em bilhões de dólares

A maior das penalidades foi de US$ 4,126 bilhões, referente a um processo aberto pela União Europeia em 2015 por práticas anticompetitivas

Elon Musk quer te ouvir: Onde a Tesla deve instalar a próxima rede de carregadores para os carros elétricos?

Tesla Charging pediu que o público comentasse os locais que desejam que seja inaugurada uma nova unidade de Supercharger. Os nomes mais curtidos devem entrar para uma votação oficial da empresa

Café com selo colecionável: Starbucks (SBUB34) anuncia programa de fidelidade com NFT; entenda como vai funcionar

O “selo digital” é uma recompensa para clientes membros do ‘Starbucks Rewards’ e funcionários nos EUA; a iniciativa deve ser lançada ainda neste ano

De olho no varejo digital, Raia Drogasil (RADL3) compra startup de tecnologia focada em soluções de mídia

Segundo a RD, a aquisição da eLoopz deve fortalecer a estratégia de publicidade dos anunciantes nos canais físicos e digitais da companhia

Twitter, Vale e Americanas têm processos seletivos abertos para estágio e trainee; veja oportunidades com bolsas-auxílio de até R$ 7 mil

Os processos seletivos aceitam candidaturas até outubro, com início previsto a partir de janeiro de 2023

Vagas de emprego: PagBank PagSeguro, C6 Bank e Banco Inter estão com processos seletivos abertos; confira as principais oportunidades da semana

Ao todo, são mais de 200 vagas de emprego para diversas áreas no formato híbrido ou remoto, em todo o país

Vale e Ambev estão processos seletivos abertos para estágio e trainee; veja oportunidades com bolsas-auxílio de até R$ 7 mil

Os processos seletivos aceitam candidaturas até setembro, com início previsto a partir de janeiro de 2023

IRB (IRBR3) lidera pelotão de perdas do Ibovespa e Eztec (EZTC3) vai na direção oposta — veja o que foi destaque na bolsa na semana

Lá fora, as negociações da semana continuaram sendo marcadas pela expectativa em torno da condução da política monetária do Federal Reserve; por aqui, o principal índice da B3 acumulou perdas de 1,28%

Gerdau (GGBR4) e Randon (RAPT4) se unem para competir com a Vamos (VAMO3) no ramo de locação de caminhões

As duas empresas vão investir R$ 250 milhões em uma joint venture para atuar no segmento; ações reagem em alta ao negócio

JHSF (JHSF3) é ação de luxo com potencial de valorização de mais de 60%; saiba por que vale a pena ter

O Bank of America iniciou a cobertura da empresa com recomendação de compra e preço-alvo de R$ 10,50

Mais que petróleo! Como a PRIO (PRIO3) pode lucrar com a compra da Dommo (DMMO3), a antiga joia do império de Eike Batista

A Prisma Capital, dona da antiga OGX de Eike Batista, estava em busca de um comprador para a Dommo Energia e assinou na quinta-feira (01) um memorando de entendimento com a PetroRio, que deve assumir a empresa

Vagas de emprego: Ambev está com inscrições abertas; confira as principais oportunidades da semana

Ao todo, são mais de 200 vagas de emprego para diversas áreas no formato híbrido ou remoto

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP