Na BRF (BRFS3), um começo de ano horripilante — e uma teleconferência para tentar resgatar a confiança do mercado

A BRF (BRFS3) viu suas margens piorarem drasticamente no trimestre, em meio à alta dos custos e ajustes na cadeia de produção

Poucos minutos após as 10 horas, Lourival Luz, CEO da BRF, deu boas-vindas aos analistas e investidores que estavam presentes na teleconferência de resultados trimestrais da companhia. Em paralelo, as ações BRFS3 começavam a ser negociadas na bolsa — e os primeiros movimentos do dia deixavam clara a insatisfação do mercado com o balanço da companhia: logo na abertura, os papéis já ensaiavam uma queda de cerca de 10%.

"Não foi um trimestre bom, foi aquém da nossa capacidade, aquém do que gostaríamos", disse Luz, numa espécie de mea-culpa pelo desempenho da BRF entre janeiro e março deste ano. O prejuízo de R$ 1,5 bilhão, somado à fraqueza vista nas operações do Brasil, surpreenderam até os analistas que não estavam lá muito confiantes com a empresa.

É verdade: o dia está particularmente duro para o mercado de ações brasileiro. Por volta das 12h20, o Ibovespa despencava cerca de 3,5%, e quase todos os ativos do índice operavam no vermelho. Dito isso, a perplexidade gerada pelo balanço da BRF no primeiro trimestre ajuda a puxar seus papéis para baixo, a patamares de preço que não eram vistos há anos.

Dando uma dimensão mais precisa: na mínima do dia, as ações BRFS3 chegaram a ser negociadas a R$ 11,77, cotações que não eram vistas desde abril de 2009 — nas máximas históricas, em 2015, os papéis chegaram a superar o nível de R$ 70,00.

"Tomamos decisões e impactos ocorreram, mas o primeiro trimestre ficou para trás. O cenário para 2022, de forma geral, é positivo", continuou Luz. "Temos confiança na reversão desses resultados".

BRF: piora generalizada

Mas o que aconteceu de tão ruim com a BRF (BRFS3) no primeiro trimestre deste ano?

Leia Também

A priori, a linha de receita líquida não foi trágica: R$ 12 bilhões entre janeiro e março, cifra 13,7% maior na base anual e que ficou apenas ligeiramente abaixo das expectativas do mercado. Mas, a partir daí, os efeitos negativos começam a se acumular.

Começando pelos custos, que saltaram quase 30% na mesma base de comparação e se aproximaram de R$ 11 bilhões. E, com os gastos crescendo num ritmo superior à receita, a margem bruta da BRF desabou 10,5 pontos percentuais (p.p.) em um ano, para 9,2%.

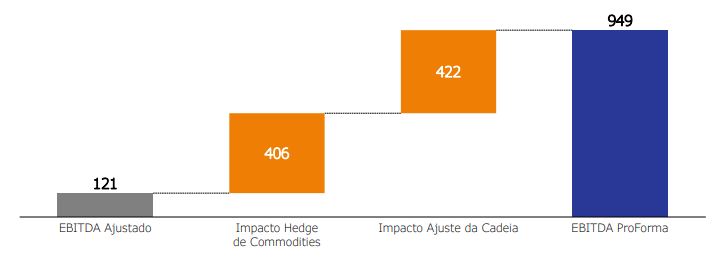

O lucro antes de juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) foi de R$ 121 milhões, recuando quase 90% ante os três primeiros meses de 2021 — o consenso do mercado apontava para um resultado superior a R$ 900 milhões. Por fim, o prejuízo de R$ 1,5 bilhão foi muito maior do que as previsões mais pessimistas dos analistas.

Essa visão geral da BRF consolidada é bastante incômoda, mas o quadro fica ainda pior quando analisamos o balanço com uma lupa. Ao olharmos para as divisões da empresa de maneira separada, é possível ver que algumas áreas em específico tiveram um desempenho surpreendentemente fraco neste começo de ano.

E o destaque negativo ficou justamente com as operações do Brasil, responsáveis por quase metade da geração de receita da companhia. Por aqui, os custos dispararam e a demanda dos consumidores mostrou-se bastante desfavorável, dada a inflação pesada e a perda no poder de compra da população.

Custos e ajustes, os vilões da BRF

Pois vamos, então, falar do Brasil: as vendas da BRF (BRFS3) por aqui chegaram a 549 mil toneladas, alta de 2,6% em um ano — suínos e processados tiveram um crescimento, enquanto a demanda por aves recuou. Mas se, em volume, as coisas parecem razoáveis, o quadro muda drasticamente ao analisarmos o lado financeiro.

A receita líquida do Brasil somou R$ 2,88 bilhões, avançando 9,1% na base anual. Mas, por outro lado, o custo dos produtos vendidos disparou 35%, para R$ 5,69 bilhões. Com isso, a margem bruta das operações domésticas desabou para meros 3,3% — no primeiro trimestre do ano passado, estava em 21,6%.

E, ainda pior: o Ebitda da divisão brasileira ficou negativo em R$ 411 milhões entre janeiro e março deste ano.

O xis da questão, naturalmente, é a linha de custos: houve uma espécie de 'tempestade perfeita', combinando uma alta nos preços de milho e farelo de soja — os insumos para a ração animal —, elevação nos gastos com frete (os combustíveis, afinal, dispararam neste começo de ano), e subida forte nas despesas com embalagens, tanto plástico quanto papelão.

Mas falar sobre os custos sob a ótica dos insumos é contar apenas metade da história da BRF no trimestre. O grande problema foi a incapacidade da empresa de repassar essa elevação aos consumidores; na verdade, a companhia precisou fazer o contrário, promovendo descontos e promoções para não ficar com estoques elevados demais.

Ou seja: o volume vendido, que parece saudável a primeira vista, ocorreu às custas do preço dos produtos, derrubando as margens — uma constatação que muitos analistas classificaram como um erro de execução da estratégia.

Para evitar esse descasamento entre a demanda e os estoques daqui para frente, a BRF optou por promover "ajustes de cadeia": redução no abate e no ritmo de corte, alteração no mix de produtos vendidos, dando preferência a produtos mais baratos e que se adequem ao momento mais difícil do mercado consumidor e outras medidas. Esses ajustes, por si só, aumentaram a linha de custos total em R$ 422 milhões.

Por fim, houve ainda um impacto extraordinário com hedge de commodities agrícolas; com a disparada nos preços do milho e do farelo de soja, a empresa contabilizou perdas de R$ 406 milhões com suas políticas de proteção — os mecanismos adotados pela BRF acabaram não tendo um resultado adequado.

Saindo do Brasil, a BRF também encontrou dificuldades no trimestre: na Ásia, a demanda por todos os tipos de cortes e processados caiu, resultando em outro desempenho fraco e Ebitda negativo; quem amenizou parte dos problemas foi a operação Halal, que se expandiu em termos de volume e teve crescimento no lucro e Ebitda.

E agora?

Conforme dito no começo do texto, Lourival Luz, o CEO da BRF (BRFS3), não se esquivou em admitir a fraqueza da empresa no primeiro trimestre; sendo assim, seu foco durante boa parte da teleconferência foi o futuro da companhia — e a tentativa de passar uma mensagem de que o pior ficou para trás.

A começar pelos ajustes vistos neste começo de ano: o executivo ressaltou que tanto as perdas com hedge quanto os ajustes de cadeia foram pontuais e não serão mais vistos daqui em diante — as mudanças sistemáticas no abate, corte e mix de produção, inclusive, devem amenizar as linhas de custo e permitir margens mais elevadas.

"Vamos simplificar a operação como um todo, o modo de operar em várias frentes, em todos os níveis. Vamos, inclusive, deixar de fazer algumas coisas", disse Luz, sem dar mais detalhes — ele adiantou que o plano oficial será reportado "em breve", dizendo apenas que a venda de ativos ou a descontinuidade de operações não está inclusa.

No lado de perspectivas operacionais, a BRF diz ver uma "recuperação sequencial" da demanda, após um mês de janeiro bastante fraco. Dado o ambiente inflacionário bastante elevado no país e a disparada da carne bovina, a empresa vê uma oportunidade para ganho de participação de mercado — aves e embutidos, dois pontos fortes da companhia, podem ver um aumento de demanda em detrimento de outros cortes mais caros.

O CEO da BRF também abordou o plano estratégico da empresa para 2030, divulgado no fim de 2020; na ocasião, era estimada uma receita líquida de mais de R$ 100 bilhões e um crescimento de cerca de 3,5 vezes do Ebitda em dez anos — a ideia também é simplificar e revisitar os números.

Dado o cenário global que a gente vive, as mudanças macro e geopolíticas, faz-se necessária uma ampla e profunda revisão para adequação do plano, revisitando prioridades, avenidas de crescimento, foco. A ambição de longo prazo continua, mas temos que adequar, revisar as prioridades

Lourival Luz, CEO da BRF (BRFS3), em teleconferência com analistas e investidores

A postura do executivo parece ter surtido efeito no mercado: os papéis BRFS3 se afastaram das mínimas e, por volta de 13h20, recuavam "apenas" 5,2%, a R$ 12,95.

BRFS3: analistas decepcionados

Mas, independente da mensagem passada por Luz durante a teleconferência, fato é que o balanço da BRF caiu mal entre os analistas de bancos e casas de investimento. O consenso foi o de que os números apresentados surpreenderam negativamente, ao ponto de causar espanto.

O JP Morgan, por exemplo, soltou um relatório mais cedo com o sugestivo título "Não esperávamos por essa" — o banco americano inclusive não hesitou em rebaixar a recomendação para as ações BRFS3, de neutro para venda. O Itaú BBA fala em "trimestre para esquecer"; o Credit Suisse, em "tempos difíceis"; o BTG Pactual, em "volta ao passado".

Veja abaixo um resumo das recomendações e preços-alvo para as ações BRFS3; quase todas as casas, no entanto, destacam que ainda irão revisar — potencialmente para baixo — as estimativas para a empresa depois dos resultados do primeiro trimestre:

| Instituição | Recomendação | Preço-alvo (R$) | Potencial de alta/queda* |

| JP Morgan | Venda | 12,00 | -12,2% |

| BTG Pactual | Neutro | 25,00 | +83,0% |

| Itaú BBA | Neutro | 24,00 | +75,7% |

| Genial Investimentos | Neutro | 15,00 | +9,8% |

| XP | Neutro | 30,40 | +122,5% |

| Santander | Compra | 25,00 | +83,0% |

| Credit Suisse | Compra | 30,00 | +119,6% |

No relatório, o JP Morgan destaca o "erro estratégico" de excesso de produção da BRF, o que culminou na necessidade de ajustes na cadeia e concessão de descontos para regular os estoques. E, apesar do tom otimista da administração da empresa, o banco americano se mostra cético quanto ao futuro.

"A cadeia de suínos é mais difícil de ser ajustado, dado que os ciclos são mais longos que os de aves, e essa situação vai persistir no segundo trimestre", escreve a instituição, citando também que as propostas para simplificação das operações ainda são "vagas".

Mas, mesmo com a decepção generalizada, alguns analistas tentaram ver o copo meio cheio. É o caso do Credit Suisse: para os analistas do banco, os "tempos difíceis" citados no título devem pressionar as ações da BRF para baixo — e, se o patamar mais baixo de preço se concretizar, os investidores podem ter um bom ponto de entrada em BRFS3.

Victor Saragiotto, o analista do Credit Suisse responsável pelo relatório, diz que falar em compra da ação neste momento pode soar "ingênuo" ou "desconfortável", mas que, ao longo do trimestre, a BRF mostrou uma melhora operacional e que essa tendência positiva pode se estender de abril em diante, colocando a companhia num patamar de rentabilidade bem melhor num curto período de tempo.

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Lula firma acordos com Japão, mas frustração do mercado ajuda a derrubar as ações dos frigoríficos na bolsa

Em rara visita de Estado ao Japão, o presidente brasileiro e o primeiro-ministro japonês, Shigeru Ishiba, firmaram nesta quarta-feira (26) dez acordos de cooperação em áreas como comércio, indústria e meio ambiente

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Dólar atinge o menor patamar desde novembro de 2024: veja como buscar lucros com a oscilação da moeda

A recente queda do dólar pode abrir oportunidades estratégicas para investidores atentos; descubra uma forma inteligente de expor seu capital neste momento

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Sem OPA na Oncoclínicas (ONCO3): Empresa descarta necessidade de oferta pelas ações dos minoritários após reestruturação societária

Minoritários pediram esclarecimentos sobre a falta de convocação de uma OPA após o Fundo Centaurus passar a deter uma fatia de 16,05% na empresa em novembro de 2024

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Ação da Petz (PETZ3) acumula queda de mais de 7% na semana e prejuízo do 4T24 não ajuda. Vender o papel é a solução?

De acordo com analistas, o grande foco agora é a fusão com a Cobasi, anunciada no ano passado e que pode ser um gatilho para as ações

Hora de comprar: o que faz a ação da Brava Energia (BRAV3) liderar os ganhos do Ibovespa mesmo após prejuízo no 4T24

A empresa resultante da fusão entre a 3R Petroleum e a Enauta reverteu um lucro de R$ 498,3 milhões em perda de R$ 1,028 bilhão entre outubro e dezembro de 2024, mas bancos dizem que o melhor pode estar por vir este ano

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP