As prévias das incorporadoras “enganaram” o mercado e as ações despencaram, mas o setor merece um novo voto de confiança; veja por quê

As empresas surpreenderam positivamente no início do ano, mas os balanços mostraram resultados abaixo das expectativas e margens pressionadas pela inflação

Há mais coisas entre a prévia operacional e o balanço de uma empresa do que sonha nossa vã economia, diria William Shakespeare, se fosse um analista da bolsa brasileira. Que o digam os resultados das incorporadoras e construtoras com ações listadas na B3.

Pressionadas pela alta da Selic e dos custos da construção, as empresas surpreenderam positivamente no início do ano, quando divulgaram as prévias operacionais dos resultados do quarto trimestre. Os lançamentos e vendas cresceram em 2021, mesmo quando confrontados com a forte base de comparação de 2020.

O problema é que as prévias exibiam apenas uma parte dessa fotografia. Quando os balanços completos começaram a ser divulgados, o que se viu foram resultados abaixo das expectativas e margens pressionadas. E a reação do mercado foi proporcional à decepção.

O caso emblemático foi o da Tenda (TEND3), cujas ações desabaram mais de 20% após a divulgação do balanço classificado como “fraco” e “muito negativo” pelos analistas.

Os números da Tenda atropelaram todo o setor como um caminhão desgovernado. Os danos foram intensificados com a divulgação dos dados da MRV (MRVE3), a maior do setor voltada ao segmento de baixa renda, que também decepcionou.

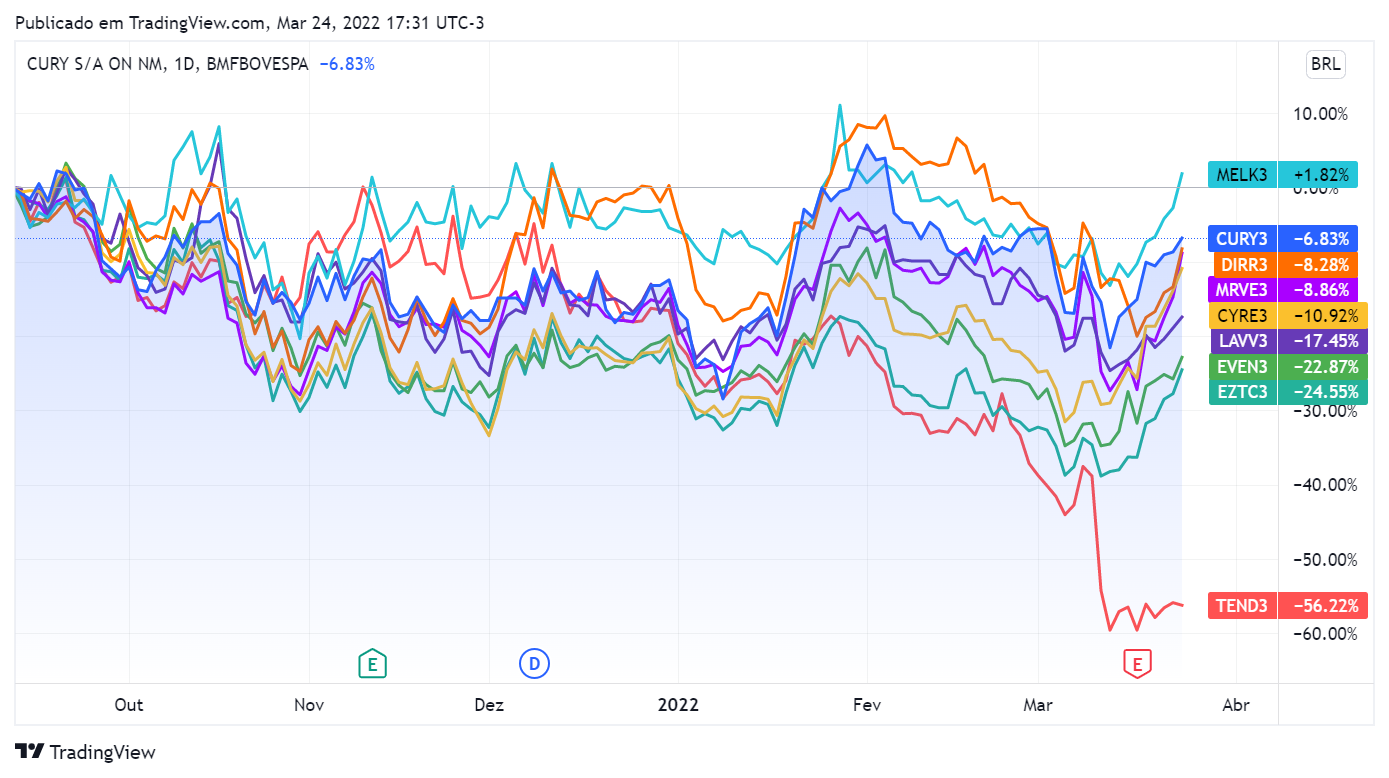

O estrago só não foi maior porque outras empresas, como Direcional (DIRR3), Cury (CURY3) e Cyrela (CYRE3), apresentaram números melhores e margens mais comportadas. Mas a desconfiança já havia se instalado nos investidores, antes otimistas com as prévias, e o vermelho tomou conta do setor. Veja quanto recuam as ações das principais construtoras da B3 nos últimos 12 meses:

Leia Também

Se você é um dos acionistas que se iludiu um pouco com as prévias operacionais, não se culpe. Indicadores como esses acabam, de certa forma, enganando o mercado quando se trata do setor imobiliário.

Sergio Berruezo, da Ativa Investimentos, argumenta que, apesar de realmente parecerem melhores, sozinhos os números operacionais “não contam a história toda”.

Uma das explicações para isso, segundo Fabiano Vaz, analista da Nord Research, é que as receitas das construtoras que aparecem nos balanços referem-se a empreendimentos lançados e vendidos no passado, enquanto as despesas trazem um retrato mais próximo do presente. Já as prévias dão uma dimensão da capacidade da incorporadora em gerar novas receitas no futuro.

Portanto, quem quer ter uma ideia melhor do quadro geral da empresa deve juntar os dois tipos de indicadores — as prévias e os balanços — em sua análise.

O problema de vender sonhos

Ao analisarmos as razões para o descompasso entre as prévias operacionais e os balanços, precisamos lembrar que, diferente da maioria das companhias da B3, as construtoras e incorporadoras não vendem apenas um produto ou serviço, mas sim um sonho. Em muitos casos literalmente, por se tratarem de imóveis que ainda estão na planta.

Em um país com um déficit habitacional de 5,8 milhões de moradias — segundo os últimos dados disponibilizados pela Fundação João Pinheiro —, a casa própria é a compra da vida da maioria dos brasileiros, afirma Roberto Sampaio, sócio e diretor executivo da Empírica Investimentos.

E sonhos não custam barato. Por isso, os financiamentos imobiliários são uma das ferramentas mais importantes para o setor — e a taxa básica de juros, uma das maiores vilãs. A Selic, que saiu de sua mínima histórica em 2020 e está hoje em 11,75% ao ano, influencia todas as taxas de juros do país, incluindo as de financiamentos de longo prazo.

Os investidores sabem que juros altos não combinam com resultados de incorporadoras. Mas as prévias operacionais mostraram números de lançamentos e vendas que pintavam um quadro melhor que o esperado.

O outro lado dessa moeda — o custo das incorporadoras para tirar os projetos do papel — apareceu com mais detalhes apenas no balanço, especialmente porque a produção de sonhos também não é rápida.

Mesmo com orçamentos cuidadosos, o tempo decorrido entre o início da construção e a entrega das casas ou prédios pode provocar alterações drásticas nos custos — e nas margens das incorporadoras. Foi exatamente o que aconteceu nos balanços de 2021, publicados pelas empresas após as prévias.

Neste ano, outro acontecimento difícil de prever já provoca uma nova escalada dos preços: a guerra entre Rússia e Ucrânia. Apesar das bombas e explosões ocorrerem a milhares de quilômetros de distância daqui, no leste europeu, os estilhaços chegam ao país na forma da alta das commodities — várias delas, como o aço, usadas na construção.

Como equilibrar tempo, inflação e dinheiro

Parte do aumento dos custos das incorporadoras é repassada para os consumidores. O Índice Nacional da Construção Civil (INCC) costuma ser um dos índices utilizados para a correção monetária das dívidas contraídas por quem compra apartamentos e casas na planta.

Também é possível aumentar os preços para compensar despesas maiores. A Cury (CURY3) adotou este caminho no quarto trimestre e subiu o valor médio pedido por unidade em 22,6%, para R$ 241 mil.

A estratégia, aliada a um mix de produtos, foi bem sucedida e levou a companhia ao topo das preferências da XP Investimentos quando se trata de ações no setor. O segundo lugar ficou com a Cyrela (CYRE3), que apresentou números “resilientes” e “saudáveis” para a corretora.

“Na Cyrela também temos um impacto positivo das vendas de estoque e da sólida geração de caixa. É importante lembrar que ela tem uma diversificação bem grande, tanto no segmento de renda quanto no geográfico”, destaca Gustavo Harada, head da mesa de renda variável da BlackBird.

Pressão total nas margens

Mas aumentar o preço não é viável para todas as construtoras, especialmente para aquelas que focam em empreendimentos populares. Quem vende dentro do programa governamental Casa Verde e Amarela (CVA) tem pouco espaço para manobras e acaba com as margens mais pressionadas.

A alternativa, nesse caso, é equilibrar o jogo com a diversificação de públicos-alvo. “A Direcional, por exemplo, conseguiu compensar o preço de venda mais alto entrando em outros segmentos fora do programa da CVA, principalmente por meio da marca Riva”, indica Harada.

Já Tenda e MRV não tiveram tanto sucesso. A primeira viu os custos de produção crescerem R$ 350 milhões e a margem bruta ajustada recuar 42,5 pontos percentuais no trimestre, na comparação com o mesmo período do ano anterior, para -11%.

A segunda até teve os resultados impulsionados pela subsidiária AHS, que atua nos Estados Unidos, mas a operação nacional também provocou um recuo nas margens. Além disso, a construtora queimou R$ 236 milhões do caixa para garantir a antecipação de aquisição de materiais de construção e blindar-se contra novos aumentos de preços.

Hora de vender ações das incorporadoras de baixa renda e focar no luxo?

Com os níveis de pressão especialmente altos para as construtoras voltadas para a baixa renda, é hora do investidor abandonar esse segmento e concentrar sua carteira no luxo?

Não tão rápido. Elas ainda têm um trunfo: não falta demanda. Cerca de 79% do déficit habitacional mencionado anteriormente, de 5,8 milhões de moradias, concentra-se nas famílias de baixa renda.

“O que você produzir, você vende, desde que consiga chegar na capacidade de pagamento daquele público. E, trabalhando com o funding carimbado do Fundo de Garantia do Tempo de Serviço (FGTS) e subsídios, a alta de juros não atinge o financiamento da baixa renda”, resume Roberto Sampaio, da Empírica.

Por falar em FGTS, o conselho curador do fundo ampliou os benefícios para as famílias de baixa renda. Entre as novidades estão a expansão da renda mensal máxima do Grupo 1 para até R$ 2.400 mil. A mudança reduz as taxas de juros de financiamentos nessa faixa do programa, do intervalo de 4,75% a 5% para a banda entre 4,25% a 4,5%.

Também foram aprovadas alterações na curva de subsídio. Agora, famílias com renda de até R$ 1.650 podem receber o desconto máximo, contra R$ 1.450 anteriormente. O limite de renda para o desconto mínimo também subiu, de R$ 3.350 para R$ 3.700.

O trunfo de um segmento é a fraqueza de outro. Apesar de terem mais espaço para aumentar os preços, construtoras voltadas à alta renda têm de lidar com uma demanda menor, especialmente com juros mais salgados para os financiamento

“Porém, olhando só para o resultado, quem consegue fazer projetos para média e média alta renda têm resultados melhores”, salienta Sampaio.

O que esperar dos próximos trimestres

Seja para empreendimentos de baixa, média ou alta renda, o futuro é “nebuloso” — nas palavras de Sergio Berruezo, da Ativa — para as incorporadoras e construtoras da B3.

“O cenário para 2022 vai ser muito difícil e, na questão de juros global, não há qualquer indicação de melhora no curto prazo. Muito pelo contrário, o conflito na Europa acabou agravando a situação”, afirma.

Fabiano Vaz, da Nord, também espera mais dificuldades à frente. “O desemprego alto prejudica muito as empresas do Casa Verde e Amarela, que precisam de um ambiente favorável nessa classe de renda. Para as empresas de média e alta renda, os juros já começam a atrapalhar bastante”.

Já o diretor executivo da Empírica é um pouco mais otimista. Ele admite que 2022 é um ano em que o setor fará um “pequena aterrissagem”, mas reforça que as incorporadoras, embaladas pelos projetos lançados anteriormente e em execução, “têm um pipeline interessante de negócios novos”.

A sinalização do Banco Central de que o ciclo de alta da taxa básica de juros (Selic) está perto do fim também pode representar um ponto de inflexão para as ações das construtoras na B3.

O que comprar

Para quem tiver estômago forte para aguentar as dificuldades prometidas no ano, o setor imobiliário pode oferecer descontos interessantes. Isso porque, como já mencionamos, todas as principais construtoras da B3 acumulam fortes perdas nos últimos 12 meses.

Mas, nem todo desconto é sinônimo de bom negócio. Na hora de escolher as ações, é preciso analisar com cuidado os principais fundamentos das candidatas.

Um bom ponto de partida é saber qual delas atraem a atenção dos especialistas do mercado. Entre os ouvidos para essa matéria, Harada e Vaz revelaram suas escolhas.

O head da mesa de renda variável da BlackBird aposta em Direcional (DIRR3), Cury (CURY3) e Cyrela (CYRE3). Para ele, as três empresas são as mais resilientes do segmento e devem continuar entregando resultados.

Já o analista da Nord destaca as ações da MRV (MRVE3), apesar de a empresa estar entre as que “enganaram” nas prévias. “Mesmo com a exposição ao Casa Verde e Amarela, a operação nos EUA chama muita atenção”.

Veja também as recomendações de especialistas compiladas pelo TradeMap:

| Ações | Recomendações de compra | Recomendações de manutenção | Recomendações de venda |

| Cury (CURY3) | 5 | - | - |

| Cyrela (CYRE3) | 11 | 1 | - |

| Direcional (DIRR3) | 10 | 1 | - |

| Even (EVEN3) | 4 | 5 | 1 |

| EZTEC (EZTC3) | 7 | 4 | - |

| JHSF (JHSF3) | 5 | - | - |

| Lavvi (LAVV3) | 4 | - | - |

| Melnick (MELK3) | 4 | - | - |

| MRV (MRVE3) | 9 | 2 | - |

| Tenda (TEND3) | 8 | 2 | 1 |

Agenda econômica: IPCA, ata do Fomc e temporada de balanços nos EUA agitam semana pós-tarifaço de Trump

Além de lidar com o novo cenário macroeconômico, investidores devem acompanhar uma série de novos indicadores, incluindo o balanço orçamentário brasileiro, o IBC-Br e o PIB do Reino Unido

Os gigantes estão de volta: XP Malls (XPML11) divide o pódio com FII logístico entre os fundos imobiliários preferidos dos analistas para abril

Dois fundos imobiliários ocupam o primeiro lugar no ranking de recomendações para abril. Os FIIs favoritos entre os analistas ainda estão sendo negociados com desconto

‘Ninguém pendura um CDB na parede’: obras de arte ganham força como opção de investimentos — como começar sua coleção

Obras de arte são cada vez mais visadas como forma de diversificação do portfólio de investimentos; leiloeiro que está há 40 anos no mercado dá as principais dicas para começar a investir

Hyrox no Brasil: conheça a competição que chamou a atenção dos boxes de CrossFit

Hyrox, a competição que mistura corrida e força, virou febre nos boxes de CrossFit do Brasil, e tem provas para o segundo semestre

Com portfólio do RELG11 na mira, fundo imobiliário GGRC11 anuncia emissão de cotas milionária — e já avisou que quer comprar ainda mais imóveis

A operação do GGRC11 faz parte do pagamento pelo portfólio completo do RELG11, que ainda está em fase de negociações

Nike vai recuperar o pace? Marca perdeu espaço para Adidas e On, mas pode voltar aos pés dos consumidores

Após anos de marasmo, perdendo espaço para concorrentes, empresa americana tenta recuperar influência no mercado focando em um segmento que sempre liderou

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Cogna (COGN3) mostra ao investidor que terminou o dever de casa, retoma dividendos e passa a operar sem guidance

Em meio à pandemia, em 2020, empresa anunciou guidances audaciosos para 2024 – que o mercado não comprou muito bem. Agora, chegam os resultados

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

Napa Valley além dos vinhos: gastronomia, bem-estar e aventura em Yountville, Calistoga e St. Helena

Restaurantes estrelados, trilhas de diferentes intensidades e SPAs com piscinas de água termal: um guia do lado B da região vinícola da Califórnia, nos Estados Unidos

Lucro do Banco Master, alvo de compra do BRB, dobra e passa de R$ 1 bilhão em 2024

O banco de Daniel Vorcaro divulgou os resultados após o término do prazo oficial para a apresentação de balanços e em meio a um negócio polêmico com o BRB

Após mudança de nome e ticker, FII V2 Prime Properties ganha novo inquilino em imóvel em Alphaville — e cotistas comemoram

A mudança do XP Properties (XPPR11) para V2 Prime Properties (VPPR11) veio acompanhada de uma nova gestora, que chega com novidades para o bolso dos cotistas

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Agenda econômica: Payroll, balança comercial e PMIs globais marcam a semana de despedida da temporada de balanços

Com o fim de março, a temporada de balanços se despede, e o início de abril chama atenção do mercado brasileiro para o relatório de emprego dos EUA, além do IGP-DI, do IPC-Fipe e de diversos outros indicadores

Conservador, sim; com retorno, também: como bater o CDI com uma carteira 100% conservadora, focada em LCIs, LCAs, CDBs e Tesouro Direto

A carteira conservadora tem como foco a proteção patrimonial acima de tudo, porém, com os juros altos, é possível aliar um bom retorno à estratégia. Entenda como

O e-commerce das brasileiras começou a fraquejar? Mercado Livre ofusca rivais no 4T24, enquanto Americanas, Magazine Luiza e Casas Bahia apanham no digital

O setor de varejo doméstico divulgou resultados mistos no trimestre, com players brasileiros deixando a desejar quando o assunto são as vendas online

RBR Properties (RBRP11) encerra contrato de locação por inadimplência de inquilino — e os cotistas vão sentir os impactos no bolso

Após uma série de atrasos dos aluguéis em 2024 e uma nova inadimplência em fevereiro, o fundo anunciou a rescisão do contrato de locação de um dos principais ativos do portfólio

Correios decidem encerrar contrato de locação com o FII TRBL11; fundo imobiliário indica que vai acionar a Justiça

A estatal havia aberto o processo administrativo para a rescisão do contrato de locação com o TRBL11 em dezembro. Com a decisão, os Correios estabeleceram um prazo para a desocupação do galpão

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP