Previsões, bolsa volátil e juros altos: o que você precisa saber para investir bem em 2022

A grande maioria das matérias sobre o que esperar da bolsa no ano são negativas e enchem o investidor de medo. Mas as previsões e a realidade nem sempre conversam entre si

Deixa eu adivinhar: você nem esperou terminar a primeira semana do ano e já foi procurar no Google "onde investir em 2022", não é?

Se você realmente fez isso, muito bem! Preocupação com as nossas finanças é algo que devemos ter o ano todo.

Apenas lembre-se de ter cuidado com o que você lê por aí.

Sobre as previsões para a bolsa

Todo começo de ano é a mesma história. Não faltam matérias sobre as perspectivas para os investimentos no ano que acaba de começar.

Mas antes de sair por aí acreditando em qualquer previsão, vale a pena lembrar quais eram as perspectivas doze meses atrás.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

Naquele momento, as Bolsas marcavam máximas, as taxas de juros estavam nas mínimas e o fluxo de investimentos dava toda a pinta de que iria continuar migrando para os emergentes, incluindo o Brasil.

O otimismo dominava, como você pode ver em algumas das manchetes que eu peguei daquela época:

"2021 será o ano da Bolsa e dos emergentes" (31/12/2020)

"Mercado financeiro projeta ano de recordes para a bolsa brasileira" (4/1/2021)

"Bolsa deve subir mais em 2021" (4/1/2021)

Doze meses depois, sabemos muito bem que nada disso aconteceu.

A inflação disparou, a Selic acompanhou e tudo isso ainda veio junto com a paralisação das reformas e do aumento dos riscos fiscais.

O resultado? A bolsa marcou uma queda de mais de 10% que não estava no cenário de ninguém antes de o ano começar.

Antes de mais nada, quero esclarecer que não tenho nada contra essas matérias. Elas sempre farão parte do mundo dos investimentos e, de certa forma, acabam nos ajudando a entender como está "a cabeça" dos investidores de maneira geral.

No entanto, esse exemplo relativamente recente nos mostra que a tarefa de fazer previsões é muito mais difícil do que parece.

Neste início de 2022, a grande maioria das matérias sobre o que esperar da bolsa no ano são negativas e, na maioria das vezes, enchem o investidor de medo.

É nestes momentos que devemos olhar para o passado e nos lembrar que as previsões e a realidade nem sempre conversam entre si.

Não é impossível que o ano que está começando cheio de receios termine de maneira positiva para os investidores.

Mas como podemos lidar com essa incapacidade de prever o futuro? Admitir a nossa incapacidade já é um ótimo começo.

Warren Buffett já disse várias vezes que nunca olhou previsões de PIB, inflação, juros, nem nada disso para comprar ações — que homem!

Ele limita o seu trabalho a escolher empresas boas, com uma gestão competente e que estão negociando por múltiplos atrativos, e capazes de atravessar qualquer que seja o cenário.

Negociando por apenas 10 vezes lucros e pagando ótimos dividendos, Hypera (HYPE3) é um nome que se encaixa nessa categoria e segue firme na série Vacas Leiteiras, focada em dividendos.

Volatilidade é ruim para a bolsa?

Ainda sobre os prognósticos para a Bolsa em 2022, você deve ter se deparado várias vezes com a palavra "volatilidade", principalmente por causa das eleições.

Mas o que isso significa em termos de retorno para os seus investimentos?

A resposta é nada! Absolutamente nada!

A volatilidade é apenas uma medida de movimento. Quanto maior a volatilidade, maior a quantidade de movimento dos ativos.

Mas esses movimentos podem ser tanto para cima quanto para baixo, e não indicam desvalorização das ações, como a maioria das reportagens dá a entender.

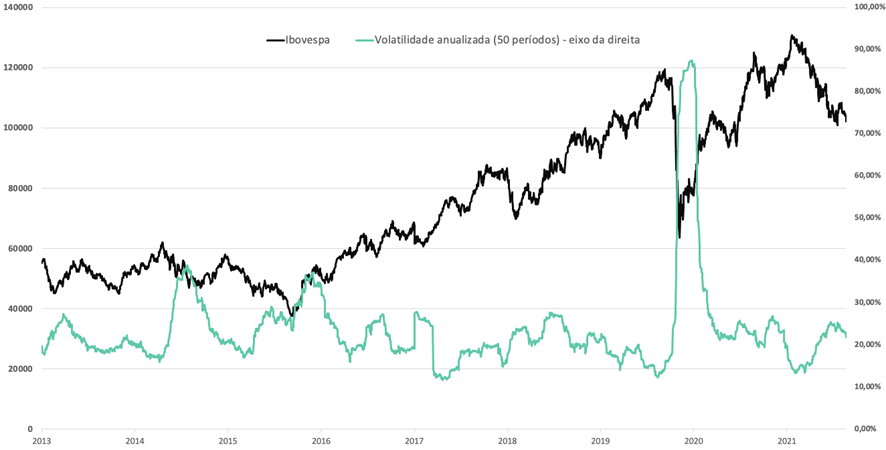

Pelo contrário. Como podemos ver abaixo, a volatilidade do Ibovespa atingiu níveis mais elevados em 2017, 2018 e 2020 do que no ano passado.

Ainda assim, o índice Ibovespa subiu em todos esses anos mais "turbulentos" e apresentou um desempenho pífio justamente no pouco volátil 2021.

| Ano | Retorno | Volatilidade Máxima |

| 2017 | +26,9% | 27,7% |

| 2018 | +15,0% | 27,6% |

| 2019 | +31,6% | 24,3% |

| 2020 | +2,9% | 87,4% |

| 2021 | -11,9% | 26,8% |

Ou seja, não se assuste com o fato de 2022 ser um ano de maiores movimentos, isso não é necessariamente negativo.

Mais importante do que a volatilidade em si é o fato de as ações estarem negociando por preços descontados, que já embutem um cenário bastante ruim e abrem espaço para grandes valorizações em caso de um resultado apenas menos ruim que o esperado.

Negociando por 3x lucros e em um momento operacional fantástico, a Petrobras (PETR4) guarda justamente esse perfil de risco vs retorno, e é por isso que faz parte da série Palavra do Estrategista..

Sobre os juros

O ano começou cheio de incertezas, mas uma coisa é certa: a Selic vai ultrapassar os 10% em 2022.

O que ninguém sabe ainda é até quando ela vai permanecer naqueles níveis.

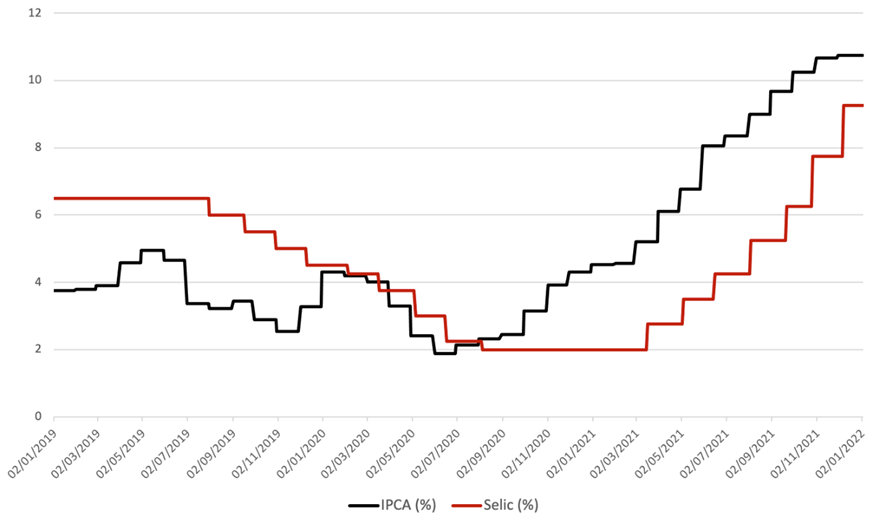

Isso porque o Banco Central do Brasil agiu rápido na subida de juros (linha vermelha) para conter a inflação (linha preta), que já começa a dar sinais de reversão.

O Super Renda Fixa, que já tem conseguido oferecer ótimos títulos semanalmente com a Selic nos níveis atuais, deve começar a ter oportunidades ainda melhores quando a taxa básica de juros superar os 10%.

O problema é que essa janela pode durar pouco tempo se a inflação começar a recuar rapidamente. Por isso, é bom estar preparado para quando essas oportunidades surgirem.

Ano de oportunidades

Apesar de começar mais difícil do que gostaríamos, 2022 deve ser um ano de grandes oportunidades, seja em ações, em renda fixa, fundos imobiliários, criptomoedas e por aí vai.

Sabe qual é a melhor parte? A partir de hoje, você não precisa mais escolher de qual desses ativos você prefere receber sugestões de investimento.

Com o Empiricus Pass, você tem acesso à todas as carteiras essenciais da Empiricus.

Você vai ter acesso a sugestões de investimento criptomoedas, ações locais, ações focadas em dividendos, ações internacionais, renda fixa, fundos imobiliários e muito mais!

Se quiser conferir essa oferta, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP