Fiagro: fique por dentro da nova forma de ganhar dinheiro investindo no agronegócio

Fundo é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor

Como todos sabem, o Brasil ocupa uma posição relevante no agronegócio mundial. Esse destaque é fruto de um conjunto de fatores, como terrenos vastos, climas variados e mão de obra farta — resultando em custos competitivos.

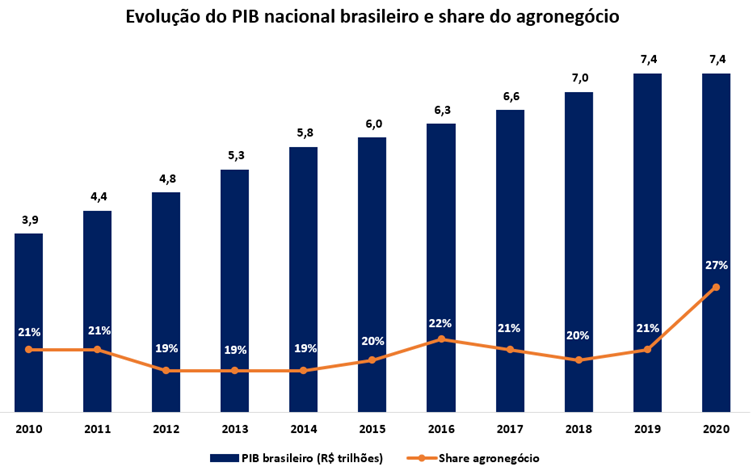

De acordo com dados do Centro de Estudos Avançados em Economia Aplicada da USP (Cepea-Esalq/USP), o agronegócio respondeu por cerca de 20% do PIB brasileiro nos últimos anos.

Em escala nacional, enxergamos um ganho de eficiência no agronegócio brasileiro, em que há um aumento da produção mesmo com o baixo avanço da área plantada — em 20 anos presenciamos um aumento de 166% da produção de culturas, enquanto a área plantada aumentou pouco mais que 70%.

Em termos estruturais, projetamos uma continuidade desse avanço de produtividade no setor, proveniente das constantes pesquisas direcionadas para o segmento e da adoção de tecnologias agrícolas, como drones, maquinários autônomos e softwares de monitoramento e análise de dados.

Para agregar maior sofisticação ao financiamento agrícola, incluindo novos players e modalidades de crédito, surge uma nova classe de investimentos no mercado (disponível para a pessoa física): os Fiagros.

O que são Fiagros?

Segundo a B3, o Fundo de Investimento nas Cadeias Produtivas Agroindustriais (Fiagro) é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor.

Leia Também

Basicamente, estamos tratando do mesmo funcionamento de um fundo imobiliário (“condomínio de cotistas”) destinado apenas para operações atreladas ao agronegócio. Os rendimentos recebidos pelo Fiagro também são distribuídos periodicamente aos seus cotistas.

No geral, existem três categorias do produto: direitos creditórios (Fiagro-FIDC),participações (Fiagro-FIP) e imobiliários (Fiagro-FII). Vale mencionar que as cotas dos dois primeiros só podem ser distribuídas para investidores qualificados. Portanto, o foco da nossa análise será o Fiagro-FII, que está disponível aos investidores em geral.

Entre as características, é imprescindível citar a isenção de Imposto de Renda (IR) sobre os proventos para as pessoas físicas, desde que o fundo seja negociado exclusivamente em Bolsa de Valores ou mercado de balcão organizado e tenha um número mínimo de 50 cotistas. Lembrando que, para obter o benefício, o cotista com direito ao provento não pode deter mais de 10% da totalidade das cotas.

Em contrapartida, existe tributação (alíquota de 20%) sobre o ganho de capital em operações em Bolsa, da mesma forma que acontece nos FIIs.

Assim como nos FIIs tradicionais, a estrutura do Fiagro possui classe, mandato de investimento, taxa de administração e performance, gestoras especializadas, entre outros.

Inclusive, a diferenciação entre fundos de tijolo (ou terras) e papel (crédito) também é observada no produto — isto é, a gestão pode optar por comprar terras e/ou imóveis atrelados ao setor agrícola diretamente ou aplicar seus recursos em instrumentos de dívida no setor, como os Certificados de Recebíveis do Agronegócio (CRAs).

| O que são CRAs? Trata-se de um instrumento de financiamento do setor do agronegócio. Basicamente, o investidor “empresta” recursos para uma instituição financeira, que os repassa para players do setor (produtores e comerciantes, entre outros). O tomador da dívida capta a integralidade dos recursos e remunera periodicamente o detentor do CRA (credor) por uma taxa previamente acordada. Essa remuneração pode ser prefixada ou atrelada a um indexador, como o IPCA ou o CDI. Para serem disponibilizados ao público, os CRAs são emitidos pelas securitizadoras, que “transformam” as dívidas em papéis que podem ser negociados entre investidores. Assim como o Certificado de Recebíveis Imobiliários (CRI), o CRA é um investimento de renda fixa isento de Imposto de Renda e sem garantia do Fundo Garantidor de Créditos (FGC). Por estarem atrelados ao setor privado, os CRAs normalmente são adquiridos pelos Fiagros com garantias sólidas, como a alienação fiduciária das terras ou dos maquinários, fatores importantíssimos para a análise do produto. |

É importante salientar que a nova categoria oferece os mesmos riscos dos FIIs tradicionais como risco de mercado, crédito e liquidez, entre outros. Inclusive, gostaria de adicionar o risco climático/ambiental, que está diretamente envolvido com a produção agrícola.

Neste primeiro momento, tivemos um “boom” de IPOs de Fiagros de papel (CRAs), que serão capazes de capturar a correção dos indexadores (CDI e IPCA, principalmente) de forma gradual em um momento favorável para os emissores de crédito privado.

Atualmente, temos oito Fiagros-FII negociados em Bolsa, desconsiderando os fundos BTG Pactual Terras Agrícolas (BTRA11), BTG Pactual Agro Logística (BTAL11) e Riza Terrax (RZTR11) — listados antes da Resolução CVM 39, que viabiliza a entrada da nova categoria. Além disso, temos uma série de fundos em processo de emissão, inclusive de casas conhecidas, como Itaú e Vectis.

Um dos meus favoritos: Kinea Crédito Agro (KNCA11)

Listado em Bolsa neste mês, o Kinea Crédito Agro já nasceu com um patrimônio representativo de R$ 514 milhões em um IPO que contou com a participação de 3.600 investidores (restrito a correntistas do Itaú).

Respaldado pela já tradicional gestão de crédito da Kinea, o fundo é composto por valores mobiliários ligados ao agronegócio, em especial CRAs, mas com possibilidade de adquirir outros produtos, como CRIs, LCAs, LCIs e cotas de outros Fiagros.

Entre os destaques do fundo, vale citar que o portfólio já está praticamente pronto, visto que 96% dos recursos captados já foram alocados em CRAs com taxa média de CDI + 6,23% e prazo de 4,1 anos, bem interessantes. No entanto, a gestão optou por concentrar os aportes em apenas dois CRAs:

| Produto | Devedor | Montante | Taxa (a.a.) | Região | LTV* | Garantias** |

| CRA | Usina Rio Amambai Agroenergia (RAA) | R$ 320 mi | CDI + 5,8% | MS | 60% | AF/CF |

| CRA | Usinas Itamarati (Uisa) | R$ 176 mi | CDI + 7,0% | MT | 65% | AF/CF/FR |

**AF: alienação fiduciária

CF: cessão fiduciária

FR: fundo de reserva

Fonte: Empiricus e Kinea

Em ambos os casos, estamos tratando de companhias do setor sucroalcooleiro. As usinas são capazes de produzir tanto açúcar como etanol ao mesmo tempo, sendo o mix de produção variável de acordo com as condições do mercado.

O Brasil é o maior produtor de cana-de-açúcar no mundo e o momento é favorável para os usineiros, tendo em vista a valorização de ambos os produtos no ano passado, o que garante melhor margem para a produção.

Aliás, esse cenário positivo já se reflete nos resultados das empresas. No caso da Usinas Itamarati (Uisa), que possui divulgação trimestral de resultados, a receita líquida do último trimestre (abril a junho do ano passado, primeiros três meses da safra 2021/2022) foi de R$ 320 milhões, subindo 84% na comparação anual.

No guidance 2021/22, a companhia estima uma receita líquida entre R$ 1,16 bilhão a R$ 1,43 bilhão, além de uma redução da alavancagem (dívida líquida/Ebitda) de 2,1 para a faixa de 0,9 a 1,3, o que reforça nossa confiança na capacidade de crédito da Uisa.

No caso da Usina Rio Amambai, temos acesso limitado aos dados financeiros, mas a empresa tem aumentado sua capacidade de produção de açúcar e etanol de forma recorrente nos últimos anos, o que é um bom indicador operacional.

Ainda assim, é bom citar que enxergamos um risco de crédito por conta da concentração. Em conversa com a gestão, ficou claro que a intenção é aumentar gradualmente a diversificação do portfólio, incluindo operações atrativas em outros setores e indexadores — ou seja, teremos novas ofertas ao longo do ano, provavelmente. Para este primeiro momento, o pipeline ficou concentrado em duas operações mais robustas em função da oportunidade pontual.

No estudo de viabilidade, é estimado um yield de 8,47% no primeiro ano, considerando o preço da emissão. De todo modo, como a primeira distribuição (que não considera a alocação integral dos recursos) já superou o rendimento médio do prospecto (R$ 0,71 por cota no mês), estimamos que a geração de renda do fundo supere as expectativas. Lembrando que, em função da indexação das operações, os rendimentos do KNCA11 tendem a acompanhar o crescimento do CDI nos próximos meses.

Em geral, o Kinea Agro nos agrada em diversos pontos, como estratégia de alocação, risco de crédito e nível de rentabilidade. Tudo isso gerenciado pela gestão da Kinea, bastante consolidada no mercado imobiliário. Portanto, o KNAC11 é uma das nossas preferências de exposição ao agronegócio.

Até a próxima,

Caio

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Sem OPA na Oncoclínicas (ONCO3): Empresa descarta necessidade de oferta pelas ações dos minoritários após reestruturação societária

Minoritários pediram esclarecimentos sobre a falta de convocação de uma OPA após o Fundo Centaurus passar a deter uma fatia de 16,05% na empresa em novembro de 2024

Ação da Petz (PETZ3) acumula queda de mais de 7% na semana e prejuízo do 4T24 não ajuda. Vender o papel é a solução?

De acordo com analistas, o grande foco agora é a fusão com a Cobasi, anunciada no ano passado e que pode ser um gatilho para as ações

Hora de comprar: o que faz a ação da Brava Energia (BRAV3) liderar os ganhos do Ibovespa mesmo após prejuízo no 4T24

A empresa resultante da fusão entre a 3R Petroleum e a Enauta reverteu um lucro de R$ 498,3 milhões em perda de R$ 1,028 bilhão entre outubro e dezembro de 2024, mas bancos dizem que o melhor pode estar por vir este ano

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Nova York vai às máximas, Ibovespa acompanha e dólar cai: previsão do Fed dá força para a bolsa lá fora e aqui

O banco central norte-americano manteve os juros inalterados, como amplamente esperado, mas bancou a projeção para o ciclo de afrouxamento monetário mesmo com as tarifas de Trump à espreita

A bolsa da China vai engolir Wall Street? Como a pausa do excepcionalismo dos EUA abre portas para Pequim

Enquanto o S&P 500 entrou em território de correção pela primeira vez desde 2023, o MSCI já avançou 19%, marcando o melhor começo de ano na história do índice chinês

Vivara (VIVA3) brilha na B3 após praticamente dobrar lucro no 4T24 e anunciar expansão de lojas em 2025. É hora de comprar as ações?

Junto ao balanço forte, a Vivara também anunciou a expansão da rede de lojas em 2025, com a previsão de 40 a 50 aberturas de unidades das marcas Vivara e Life

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP