Copom eleva a Selic em mais meio ponto, a 13,75%, e avisa os passageiros: o avião dos juros está quase em altitude de cruzeiro

Conforme projetado pelo mercado, a Selic chegou a 13,75% ao ano; veja os detalhes da decisão de juros do Copom

O comandante Roberto Campos Neto puxou o manche da aeronave dos juros: se os ventos da inflação estão cada vez mais fustigantes, o melhor é ultrapassar as nuvens o quanto antes para fugir da turbulência. E, com esse plano de voo em mente, o Copom subiu a Selic em mais meio ponto, ao patamar de 13,75% ao ano.

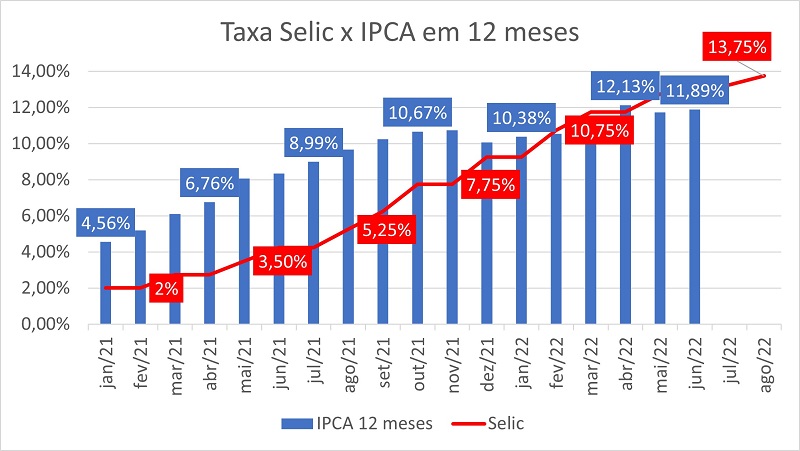

É a décima segunda elevação consecutiva da taxa básica de juros, que estava em 2% ao ano no começo do ano passado. E não é para menos: o IPCA acumulado em 12 meses está acima dos 10% desde setembro de 2021 — uma pressão capaz de fazer qualquer economia derrapar.

Mas, depois de um salto de quase 12 pontos percentuais (p.p.) na Selic, o comandante Campos Neto avisou os tripulantes e passageiros: o avião está quase em altitude de cruzeiro. O Copom deu a entender que o ciclo de elevação de juros está quase concluído, deixando em aberto a possibilidade de uma "nova alta residual" no horizonte.

Esta é a terceira elevação consecutiva da Selic em 0,5 p.p.; o Copom vem suavizando o ritmo de altas nos juros desde março — no auge do aperto monetário, os saltos na taxa básica de juros eram de 1,5 ponto por reunião. A decisão de hoje foi unânime.

"O Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui o ano de 2023 e, em grau menor, o de 2024", diz o Copom, em sua decisão.

A alta de 0,5 ponto na Selic já era amplamente esperada pelo mercado; no entanto, o não comprometimento com o fim do ciclo de aperto pode pegar parte dos investidores de surpresa, já que muitos agentes financeiros apostavam que o Copom iria cravar a interrupção nas elevações dos juros já nesta reunião.

Leia Também

Copom e Selic: preocupação com o lado fiscal

Como tem sido de praxe, o Copom destacou os riscos externos e as instabilidades geopolíticas diversas vezes em sua decisão de juros. No entanto, chama a atenção o protagonismo de um fator que, até agora, vinha ficando em segundo plano: a incerteza quanto à trajetória fiscal do Brasil.

E o BC é explícito, citando nominalmente os "estímulos fiscais adicionais" para garantir a sustentação da demanda — ou seja, as iniciativas de auxílio social propostas pelo governo Bolsonaro que incluem gastos extraordinários no orçamento da União.

O Comitê pondera que a possibilidade de que medidas fiscais de estímulo à demanda se tornem permanentes acentua os riscos de alta para o cenário inflacionário.

Comunicado do Copom com a decisão de juros da reunião do dia 3 de agosto de 2022

Com os riscos fiscais em mente — além da volatilidade no exterior e de uma dinâmica doméstica ligeiramente mais salutar que o previsto —, o Copom diz ser apropriado que o ciclo de aperto monetário "continue avançando significativamente em território ainda mais contracionista", de modo a consolidar o processo de desinflação e a ancoragem das expectativas em torno das metas.

"O Comitê avaliará a necessidade de um ajuste residual, de menor magnitude, em sua próxima reunião".

Selic: como o cenário de inflação se comportou?

Também como de costume, o Copom forneceu uma "atualização de cenário", analisando como as principais variáveis que interferem no ciclo monetário se comportaram desde a última reunião:

- Ambiente externo: segue adverso e volátil, com revisões negativas para o crescimento global e um contexto inflacionário pressionado — nada positivo, portanto;

- Ambiente interno: indicadores mostram crescimento econômico no segundo trimestre, com uma retomada do mercado de trabalho "mais forte do que era esperada". A inflação segue elevada.

Ou seja: por mais que o cenário doméstico tenha tido desdobramentos favoráveis, o pano de fundo ainda é bastante tumultuado para a Selic. É possível que uma reversão nos preços das commodities ajude a dar alívio à inflação, assim como uma desaceleração mais firme da atividade econômica; ainda assim, o cenário inflacionário requer "serenidade na avaliação dos riscos".

Copom de olho em 2024

Por fim, chama a atenção um pequeno detalhe no comunicado do Copom: a menção ao ano de 2024 dentro do horizonte relevante de metas de inflação — até a reunião anterior, o BC citava apenas o ano de 2023. É um sinal de que a autoridade monetária já está 'jogando a toalha' para o ano que vem e pensando na Selic mais adiante?

Bem, não necessariamente. O Copom explica que as projeções de inflação para 2022 e 2023 estavam sujeitas a "impactos elevados associados às alterações tributárias entre os anos-calendário"; por isso, o comitê optou por dar ênfase à inflação em 12 meses no primeiro trimestre de 2024, de modo a suavizar esses efeitos.

Segundo o último boletim Focus, divulgado na segunda-feira (1), o mercado projeta inflação acumulada de 7,15% ao fim deste ano, acima do teto da meta definida pelo BC, de 5%. Em 2023, as estimativas são de IPCA em 5,33%, também estourando o teto da meta para o ano, de 4,75%.

E para 2024? Neste caso, as previsões do Focus são de IPCA em 3,3%, abaixo do teto de 3,5%. É um horizonte de tempo bastante prolongado, mas que já entra na mira da autoridade monetária, dentro do discurso de ancoragem das expectativas.

Selic: nas máximas em muito tempo

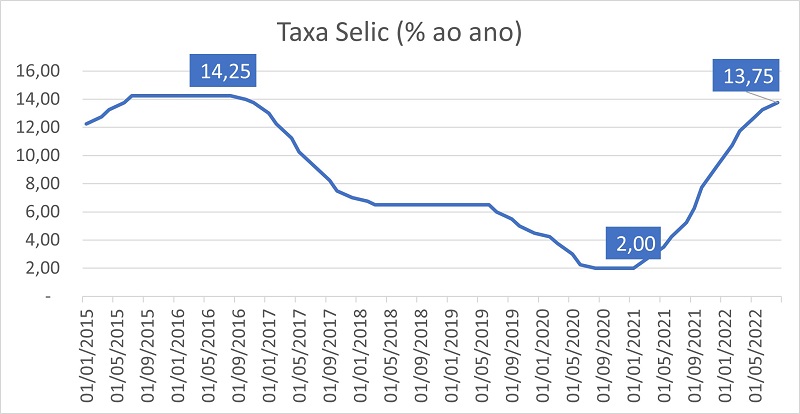

Os atuais 13,75% ao ano da Selic representam o maior patamar para a taxa básica de juros em muito tempo — desde novembro de 2016, para ser mais exato, quando o mesmo nível foi atingido.

Considerando o tom da comunicação do BC, dando a entender que o próximo movimento será de alta de 0,25 ponto ou de interrupção das elevações, é razoável trabalhar com um cenário de Selic a 14% ao ano, igualando o patamar de outubro de 2016 e ficando a um degrau do pico daquele ciclo de aperto monetário, a 14,25%.

E uma Selic além dos 14,25%? Bem, aí é preciso voltar bem mais no tempo — até 2006. Mas, ao que tudo indica, a altitude de cruzeiro da aeronave dos juros será mais baixa na viagem atual.

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Dólar atinge o menor patamar desde novembro de 2024: veja como buscar lucros com a oscilação da moeda

A recente queda do dólar pode abrir oportunidades estratégicas para investidores atentos; descubra uma forma inteligente de expor seu capital neste momento

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

Sem OPA na Oncoclínicas (ONCO3): Empresa descarta necessidade de oferta pelas ações dos minoritários após reestruturação societária

Minoritários pediram esclarecimentos sobre a falta de convocação de uma OPA após o Fundo Centaurus passar a deter uma fatia de 16,05% na empresa em novembro de 2024

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Ação da Petz (PETZ3) acumula queda de mais de 7% na semana e prejuízo do 4T24 não ajuda. Vender o papel é a solução?

De acordo com analistas, o grande foco agora é a fusão com a Cobasi, anunciada no ano passado e que pode ser um gatilho para as ações

Hora de comprar: o que faz a ação da Brava Energia (BRAV3) liderar os ganhos do Ibovespa mesmo após prejuízo no 4T24

A empresa resultante da fusão entre a 3R Petroleum e a Enauta reverteu um lucro de R$ 498,3 milhões em perda de R$ 1,028 bilhão entre outubro e dezembro de 2024, mas bancos dizem que o melhor pode estar por vir este ano

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP